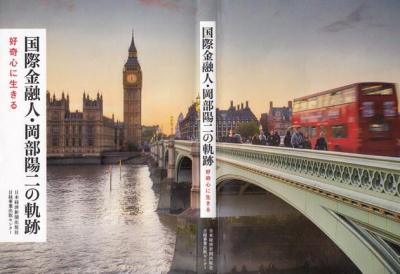

昨年8月16日に84歳の誕生日を迎え、これを機に自分史「国際金融人・岡部陽二の軌跡~好奇心に生きる」を出版しました。

本書は当初子供や孫などの近親者とごく親しい友人のみに配る考えでありましたが、折角出版するからには、一般の方々にも読んでもらいたいものと考え直し、公開することとしました。

そこで、アマゾンのKindle版で出版し、さらに全文をホームページ上で公開しました。電子書籍やネットでの公開の利点は、刊行後も修正や増補が自由にできる点にあり、デジタル時代の利便性を実感しております。

1、自分史出版への反響

この自分史を東証ペンクラブの親しい方々に差し上げましたところ、「東証ペンクラブ文化賞」を頂戴する光栄に浴し、青天の霹靂でした。改めて厚く御礼申し上げます。

また、毎日新聞の「人模様」で取り上げていただきましたのも予想外でした。ほかにも、幅広い読者から多くの反響があり、驚いております。

具体的な反響としましては、アマゾンの「カスタマー・レビュー」への投稿を八編頂きました。その中で、本筋の国際金融に関わるものは3編に留まり、満州での難民体験や退職後の大学教授時代の生き方に関心を持っていただいたようです。銀行マン時代につきましても、鉱物収集に傾倒したこと、世界の三大瀑布、洞窟、渓谷などを渉猟したことなど趣味の分野での活動に興味を惹いていただきました。

最大の驚きは、昨年10月に中公新書で「高坂正尭~戦後日本と現実主義」を出版されました中央大学教授の服部龍二先生から「高坂正尭の幼年期のことが全く分かっていないので、本書が役に立った。彼の思想形成の過程を考えるうえで参考となるので、インタビューに応じてほしい」とのお申し越しがあったことです。高坂正尭とは、中・高時代の洛北塾という私塾での交遊、また大学入学後の京一中洛北同窓会での永末英一元民社党党首との邂逅、ロンドンでの国際戦略研究所への往訪などがあり、逐一語りました。この結果、「住友銀行専務取締役・岡部陽二インタビュー――学生時代の高坂正尭」と題する20ページに及ぶ中央大学の紀要に載せる学術論文が完成しました。予想だにしておりませんでしたこの事から、自分史の「資料的価値」を再認識した次第です。

2、自分史執筆の経緯と心掛け

この自分史執筆の契機となりましたのは、一昨年に藤原作弥氏(1937年生まれ、元時事通信記者・論説委員、日銀副総裁)のご講演「昭和時代に生きる」を拝聴し、私も同氏とほぼ同じ終戦翌年の1946年1年間を満州難民として安東で過ごしていたことを知った時に遡ります。

私より3歳若い同氏の著書「満洲、少国民の戦記(1998年、新潮文庫)に触発されて、ほとんど忘れ去っていた当時の体験を「一満州難民の体験記」にまとめ、日本工業倶楽部の会誌に投稿しました。

これを読んだ娘に、こんな話は初耳と指摘されたことから一念発起しまして、終活の一環として生涯を通しての自分史の執筆に踏み切った次第です。よく「準備が大変でしたでしょう」と言われるのですが、実のところは思いつきの産物に過ぎません。

自分史執筆の過程で心掛けましたのは、①現代史の中に自分の人生を重ねる(立花隆「自分史の書き方」)、②自伝とは人生を肯定した文学であるべき(石田修大「自伝の書き方」)、③名もない人、ごく普通の市民が自分の人生を振り返って書くのが自分史(前田義寛ほか「失敗しない自分史作り」)といった点でした。何れもポイントを衝いた視点があり、優れた参考書でありました。その方向で努力はしましたものの、結果的にはなかなかそうはなりませんでした。

さらに、記述の客観性を担保するには、編集者の協力が不可欠と考えまして、日経の元記者・杉本哲也氏にインタビューを、同社の出版部に編集をお願いしました。「私の履歴書」で培われた日経の編集力は流石に優れたプロの技と感心した次第です。

3、大型M&A2件の評価

国際金融人として多くの出来事をこなしてきましたが、もっとも印象に残っているイベントは何であったか、自分史執筆後に改めて思い返して見ましたところ、若いころに手掛けました「変動利付CDの開発」です。これを別にすれば、「ゴッタルド銀行の買収」と「ゴールドマン・サックス(GS)への出資」の2件ではなかったかとの思いに至りました。

ゴッタルド銀行につきましては、本書に詳述しておりますが、GSとの提携には直接関わることはなかったので、自分史では一切言及しませんでした。ただ、この提携にも間接的には関わりが深く、調印式にも陪席させてもらいましたので、その間の回想を補記します。

たまたま、先日、日本証券経済研究所の講演会で伺いました服部暢達早稲田大学客員教授(元GS日本マネジング・ディレクター)作成の資料には、わが国の金融機関が行なったM&Aのなかで、もっとも成功したのは、住友銀行のGSとの資本提携とゴッタルド銀行の買収の2件であったと記されております。

ゴッタルド銀行については、1984年に総株式の52.6%を144百万ドル(336億円)で買収、1999年に944百万ドル(972億円)でスイス生命に売却、15年間の配当受取を加えると、3倍強に膨らんだとされております。

GSについては、1986年に500百万ドル(810億円)でGS株への利益参加権の12.5%を取得、1999年のGS株ニューヨーク市場上場時には、この持ち分の時価総額が3,586百万ドルとなりました。20001年までに分割して全株を売却しましたが、上場後の値上がりと15年間の配当収入を勘案すると、当初投資額のほぼ10倍になったものと、服部先生は推計しておられます。住友銀行の行史などには、このような数値の公表はなく、貴重な資料です。

4、GSとの資本提携の真の狙い

このM&A2件ともに当初の資本参加時には、譲渡益を得て売却しようといった意図はまったくありませんでした。逆に、少々高くつく買い物であっても損得は度外視して、インベストメント・バンキングやプライベート・バンキングの専門銀行から、住友銀行が持っていなかったノーハウを得て、顧客サービス面でのシナジー効果を挙げるために打ち出した国際証券戦略でした。結果的に、2件とも15年後には大きな利益を得て売却でき、不良債権処理の原資の一助となったのは、まさに怪我の功名でした。

GSへの資本参加は、当時の小松康頭取の先見性豊かな発想と決断の賜物でしたが、マッキンゼー社に委託して得たアドバイスの中でも「世界的な規模で進展してきたセキュリタイゼーションやM&Aのアドバイス業務などは、商業銀行独自の力だけでは無理がある」と指摘されていました。

一方、当時のGSはワインバーガー会長がパートナーシップ組織の維持に固執し、株式公開には否定的でしたが、業容拡大のために外部からの資金を必要としていました。そこで、資金力は豊富にあるものの、インベストメント・バンク業務を自力でグローバル展開する人財は持っていなかった住友銀行とGSがお互いに補完し合ってはどうかという提案が両者で検討され、合意に至ったものです。

小松頭取の基本的な考えは、要するに国際的な証券業務の自行での展開は放棄して、全面的にGSに任せる、というもので、この考え方の是非について行内の意見を集約するために当時ロンドン支店長であった私も東京に3回ほど呼び戻されました。国際証券業務の放棄は行き過ぎではないかという意見も当然ありましたが、私は私自身の経験から「不可能に近いことはやるべきではない」との信念から、小松頭取の発想に全面的に賛成しました。

ただ、そうは言っても、私が2代目の社長を務めました証券現法のSFI(住友ファイナンス・インターナショナル)をどうするかといった問題もあり、GSへ繋ぐための中間組織としてSFIとGSが折半出資する合弁会社をロンドンに設立、GSの日本法人にも住友が出資するという案なども合意に至りました。ところが、このような業務や人材面での提携には「GS側が譲歩し過ぎである」として米国のFRB(連邦準備制度理事会)が難色を示し、これらの案は実現できませんでした。

この事態を、当時のマスコミは「米政府の介入による提携の大幅縮減」と否定的に報じ、住友銀行史にも「FRBの認可条件によって当初の狙いからは後退することになった」と記述されております。

表面的にはその通りですが、小松頭取は「放棄する以上、全面的にGSに任せた方かよい」との基本的な考えであり、私もFRBの介入をむしろ歓迎する思いでした。後から振り返ると、15年後の提携解消時にこのような合弁会社などが残っていたとすれば、その処理が難航したのは想像に難くありません。

リーマン・ショックを経て独力で生き残った大手インベストメント・バンクはGSとモルガン・スタンレーの2社のみとなりました。買収戦略で米国市場へ進出したドイツ銀行などの欧州勢も悉く失敗して撤収しました。日本のメガ銀行も、国内市場では証券子会社の市場シェアを徐々に上げておりますものの、ニューヨークやロンドン市場での存在感は薄い現状に甘んじております。時は移っても、インベストメント・バンク業務は、商業銀行の経営力では挑戦できない聖域であり続けるのでしょうか。

(元住友銀行専務取締役 元明光証券取締役会長 元広島国際大学教授)