「きらめき」先月号「円安・実質円金利安下での外債投資」で、アベノミクスによる超金融緩和の浸透により、個人投資家としても米ドル、ユーロ、豪ドルなどの外債投資に目を向ける秋が来た」と題し、投資環境の変化について解説した。本号では、外債を中心とする外貨金融資産の選択基準について考察したい。

2013年3月末の個人金融資産残高は前年比3.6%増加して、1,570兆円に達したが、外貨建金融資産残高は38兆円(6.3%増)と僅か2.4%を占めるに過ぎない。その内訳は外貨建投資信託26兆円、外貨預金と外債投資がそれぞれ6兆円である。外貨預金と外債の残高は史上最高のレベルに達したとはいうものの、外貨資産総額は2007年の40兆円をピークに漸減している。

2007年の円安ピーク118円から本年初に80円を抜けて円安に反転するまで5年以上にわたって続いた円高継続下で、個人が外貨資産よりも円建資産を選好したのは賢明であったと言える。しかも、この間デフレが続いたので、預金や債券の表面金利はほぼゼロであっても、実質金利はプラスであった。

しかしながら、本年初来、100円近辺の円安基調が定着し、長期金利は低下する一方、期待インフレ率の上昇により、円建債券の実質金利はマイナスに転じている。このような円安・円金利安下では、通貨が強く、金利もそこそこに高い外貨資産に目を向けざるを得ない。

米ドル建債券への投資

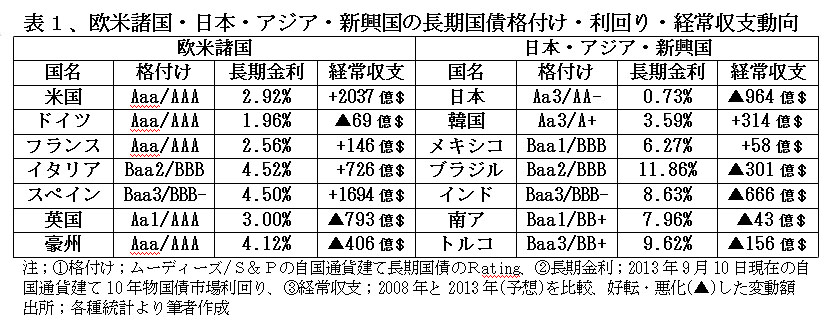

相場は同じところに留まってはくれないので、100円の壁を超えてさらに円安に進むか、円高に反転するかであるが、アベノミクスの成功を前提とする限り、円ドル相場は2~3年の中期で見て一段の円安が予測される。表1に見られる経常収支の動向もドル高・円安を示唆しているものと見てよい。

金利面では、表1に示した通り、日米の長期金利差は過去4か月間で1%以上拡大して、2.2%に達した。米10年債利回りは一時3%まで上昇する場面もあり、長期金利の大勢トレンドが上昇に転換した一方、日本の10年国債は先週0.73%まで低下した結果であるが、FRBの緩和解除が発動されれば、当面両者の格差は一段と拡大するものと予測される。この米金利高は米国への資金回帰を促進し、ドル高に繋がる。

したがって、米ドル建金融資産積み増しの好機であるが、米長期金利はさらなる上昇が見込まれるので、長期債への投資のタイミングは来年まで待って、当面は外貨預金かMMFに入れて置くのも一法である。来年1月には、バーナンキFRB総裁が退任し、後任総裁はQE3からの出口戦略である金融引締め強化に大きく舵を切るものと予想されるので、一段の米ドル金利上昇を見込んで間違うことはない。

米ドル建以外の外債への投資

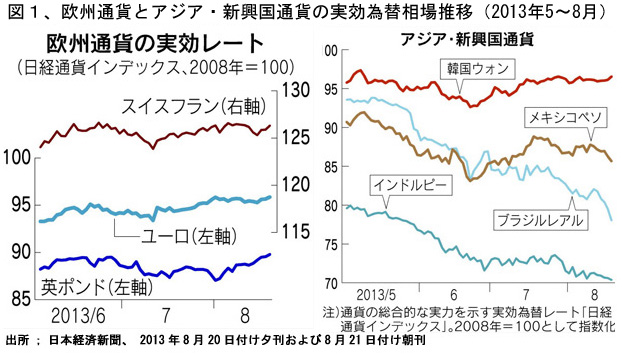

ユーロ圏主要国の経常収支は軒並み黒字に転換(表1参照)、財政収支もプライマリー・バランス均衡に近づき、失業率も低下している。このような経済指標の好転を受けて、図1左欄に見られる通り、ユーロの実効為替相場はこのところ堅調に推移している。この趨勢は向う2~3年は続くものと予想されるので、中期的にはユーロの方が米ドルよりも若干強含みで推移するものと予想される。ユーロ高につれて英ポンド、スイス・フランなどの欧州通貨も総じて堅調に推移しよう。

一方、アジア・新興国通貨は図1右欄のとおり、政府の強力な市場介入によって支えられている韓国ウオンを除き、軒並みに実効相場が急速に切り下がっている。とりわけ、ブラジル・レアルやインド・ルピーは年初比でそれぞれ12%下落した。自国通貨安は輸入物価の上昇によるインフレを招き、通貨当局の防衛策にもかかわらず、さらに切り下がるという悪循環に陥っている。米緩和によりアジア・新興国に溢れだした投機マネーが、金融引締めにより引上げに転ずれば、一段と通貨安に拍車が掛る。

表1右欄に掲げたソブリン格付けがBaa/BBB以下の新興国通貨建債券については、債券の発行体が世銀などの優良リスク銘柄であっても、通貨切下げのリスクが大きいので、高利回りに目を奪われてはならない。逆に表1左欄のイタリアやスペインのユーロ建債券については、ユーロの堅調とECBの揺るぎのない支援姿勢に鑑み、格付けに比してリスクは小さいものと考えられる。

外債投資で最大の問題は、証券会社や銀行が市場で取引されている外債の個人向け販売を行なわず、銘柄の選択肢が限られていることである。たとえは、ユーロ建てのイタリア国債やスペイン国債はどの証券会社も売ってくれない。逆にリスクの高いブラジル・レアルや南ア・ランドなどの新発銘柄を盛んに売り込んでくる。金融機関は手間暇が掛って儲けの少ない外債の単体販売は行なわず、手数料収入の大きい自社引受けの新発債や投信販売に注力する営業方針で臨んでいるので、如何ともし難い。

(日本個人投資家協会理事 岡部陽二)

(2013年9月15日、日本個人投資家協会発行・月刊機関誌「きらめき」所収)