ベンチャー企業への投資とその仲介機能を果たしているベンチャーキャピタル(VC)への投資について、日米の違いを踏まえて、わが国におけるVCのあり方を探るための考察を試みたい。

1、わが国の上場ベンチャーキャピタル(VC)と上場ベンチャー・ファンド

日米両国間の違いの最たるものは、上場VCや上場ファンドの有無である。米国のVCはすべて非公開のパートナーシップ(組合)であって、上場されている株式もファンドもまったく存在しない。したがって、私募ファンドへの投資ができる極めて限られた富裕層を別とすれば、一般の個人投資家がVC株式やVCが運用するベンチャー・ファンドに投資することは不可能である。

わが国でも、ベンチャー・ファンド自体は米国にならって制度化されたもので、ファンドの基本的な仕組みは米国と変わらない。しかしながら、わが国のVCはこのファンドに平均してファンド総額の15%程度の投資を行なっている。VC約200社のうち、6社の株式が下表のとおり上場されている。

このように、わが国のVCはベンチャー・ファンドの管理業務を行なうと同時に、ファンドへの投資を積極的に行なっているので、VC株へ投資することによって、間接的にベンチャー企業への投資を行なうことができる。さらに、ファンドも会社型投信として大阪証券取引所にベンチャー・ビジネス証券投資法人(2001年上場、純資産43億円)とベンチャー・リヴァイタライズ証券投資法人(2002年上場、純資産45億円)の2銘柄が上場されており、近々東証にも新たなファンドが上場される予定である。

2、ベンチャーキャピタル(VC)の定義とエンジェル

わが国では「株式を公開していない段階にある有能なベンチャー企業または起業家を発掘し、事業成長のための資金を供給し、投資先ベンチャー企業の経営支援を行なって株式公開を促進し、公開後に市場で株式を売却して資金回収を図る投資会社」がVCであるとの定義が一般的である。

一方、米国のNational Venture Capital Associationは、"Venture Capital is money provided by professionals who invest alongside management in young, rapidly growing companies that have the potential to develop into significant economic contributions. Venture Capital is an important source of equity for starts-up companies"と定義している。

このように、わが国ではVCは投資会社を意味するが、米国ではVCは投資資金(リスク・マネー)を意味し、投資会社はthe Firm、そこで働いている投資のプロは"Venture Capitalist"と呼ばれている。「ベンチャー・ビジネス」も和製英語であって、米国では上記のように"Starts-up"とか"New business"と表現されている。この違いを頭に入れておかないと、米国人と話が通じない。

一方、ベンチャー企業に直接出資して起業を支援する個人投資家は、米国ではエンジェル(Angel)と呼ばれている。当初、エンジェルは親類縁者や親しい知人が中心であったが、最近ではお互いに面識のないベンチャー企業とエンジェルのマッチングを行なう組織も数多く存在し、エンジェルの底辺も拡がっている。米国には約25万人のエンジェルが存在し、一人当たり1~5万ドルを約3万社に、総額200億ドル程度を投資しているとの記述も見られる。わが国でもエンジェルが徐々に増えているものの、規模的にはおそらく米国の1/10以下であろうと推測される。

3、米国におけるベンチャーキャピタルの歩みと投資額の推移

VCの嚆矢は1946年にハバード大学経営大学院のジョージ・ドリオ教授が中心となって設立されたアメリカン・リサーチ・アンド・ディベロップメント社(ARD)である。ARDは1957年にIBMを飛び出したケン・オールセン氏が起業したデジタル・エクイップメント社(DEC)株式の70%を取得、71年に全額売却した時には、時価総額は当初投資時の5,000倍に増えていた。ジェネラルと呼ばれていたドリオ教授の経営指導は厳しく、DECの社名まで指示したほどであった。

1987~88年には、①49.5%から28%へキャピタル・ゲイン課税の軽減、②ERISA法改正によるベンチャー・ファンドへの年金基金の流入促進、③IPO基準の緩和、④政府によるベンチャー振興策などVCの活動を支えるインフラ整備が急速に進んだ。

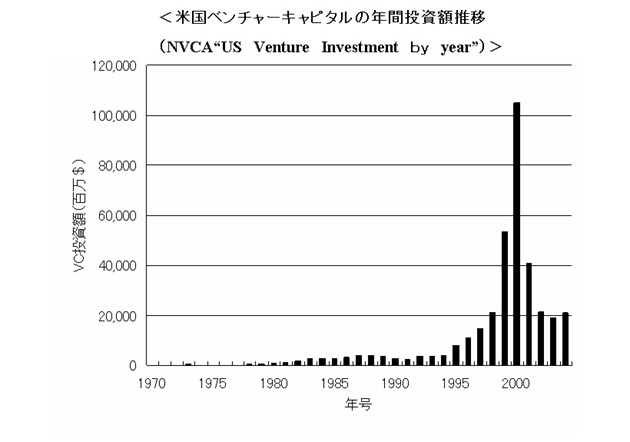

それでも、VCによる投資がにわかに活況を呈するのは、下図に見られるとおり、90年代に入ってからの好調な株式市場とIT技術革新に支えられたIT起業ブームが到来してからである。このブームは90年代後半にはバブル化して2000年をピーク時には、年間投資額が1,000億ドル(11兆円)を超えた。ところが、01年以降は一転して凋落、2003年には底を打った感はあるが、回復は緩慢である。2006年度のベンチャー投資額は200億ドルと、前年比10%程度の増加が見込まれている。

4、ベンチャー・ファンド・マネジメント組織

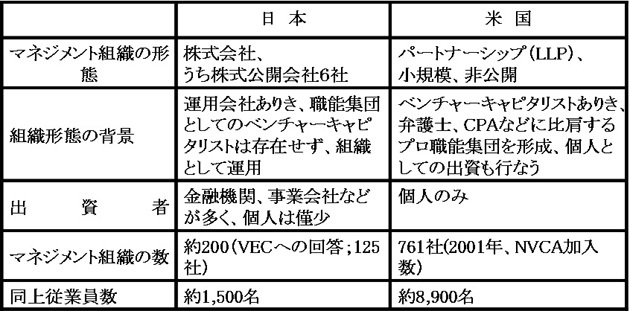

次に、ベンチャー企業への投資とその仲介機能を果たしているベンチャーキャピタルについて、日米の違いを明らかにする考察を試みたい。

下表のとおり、ベンチャー・ファンドを運用・管理するベンチャーキャピタルの上場企業はわが国にはすでに6社存在するが、米国では原則として非公開のパートナーシップ組織のみである。もっとも、業態としての規模は、米国がわが国の数倍大きい。

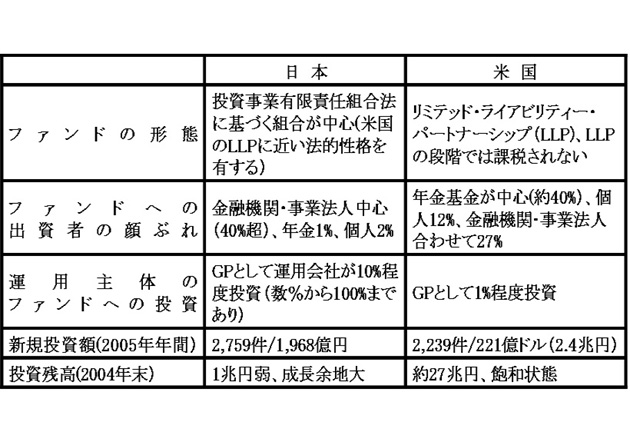

5、ベンチャー・ファンドの態様

下表のとおり、わが国のベンチャー・ファンド規模は、経済規模勘案後で、米国の十数分の一と小さい。しかしながら、米国のファンドは国内では投資対象不足に悩んでいるのに対し、わが国では、旺盛なベンチャー資金需要があるにも拘わらず、依然として投資資金不足の状況にある。その最大の理由としては、米国では膨大な年金資金がベンチャー・ファンドへの投資を積極的に行なっているのに対し、わが国では、ようやく緒についたばかりという差によるところが大きい。

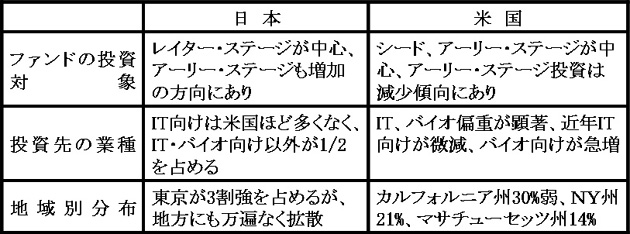

6、ベンチャー・ファンドの投資対象

米国では、前号で紹介したケン・オールセン氏が起業したデジタル・エクイップメント社への経営にアメリカン・リサーチ・アンド・ディベロップメント社が積極介入して育成したような事例が過去には多かったが、最近ではむしろレイター・ステージの大型投資に重点が移ってきた感がある。逆に、わが国では、ハンズオン(業務支援)中心のアーリー・ステージ投資に注力するVCが増えてきている。

投資対象業種は、米国ではIT産業が過半を占めてきたが、最近ではバイオ・医療関連向け投資が1/4を超えている。もっとも、バイオベンチャーは上場後も高水準の研究開発投資を要し、なかなか黒字化しない。バイオベンチャーが成功した場合の収益性は極めて高いものの、開発に成功するまでの所要資金も多額に上る。米国では、その外部資金調達は時価総額の30%が限界といわれ、資金が続かないで挫折するケースも多い。わが国では、創薬や新規医療技術を支援するインフラが整っていない点など、バイオベンチャーが成功するにはより多くの難関をクリヤーしなければならない。

7、ベンチャー・ファンドの投資リターンとEXIT

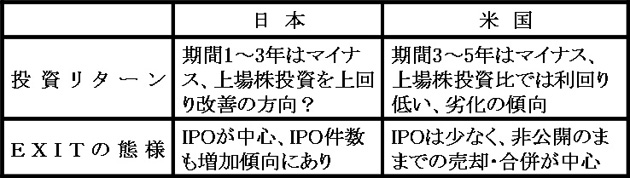

ベンチャー企業協会の調査によれば、わが国VCが運用しているファンドの平均IRR(内部収益率)は2004年が4.7%、2005年が4.8%となっている。最近10年間では2.9%となっているが、同期間の日経ダウはマイナス42%、金利はゼロ%に近いので、リターンとしては悪くない。一方、米国のベンチャー・ファンドは、過去10年では26%のリターンとなっているが、同期間のS&P500指数も10%上昇している。

VCが投資をしたベンチャー企業の株式を手放すことをEXITという。わが国では、投資先企業が破綻した場合を除いて、80%程度のEXITが新興株式市場への上場(IPO)によって達成されている。したがって、ベンチャー投資の成功は投資先企業の上場(IPO)と捉えられている。これに対し、米国ではIPOによるEXITは3割程度と少なく、起業に成功した場合でも、他社への売却や合併などのM&Aで資金を回収するケースの方が多い。

わが国では、新興市場への新規上場件数が200年以降はコンスタントに100件を上回っており、新規上場企業の8割以上をVCが投資で支援している。一方、米国では、1999年と2000年はVCが支援した企業の新規上場件数が200件を上回ったが、2001年以降は毎年20件台と低迷を続けている。これらの計数から判断して、わが国でのベンチャー企業投資の先行きは明るく、VCの投資意欲もさらに強まるものと見込まれる。

(日本個人投資家協会理事 岡部陽二)

(2006年7月5日発行、日本個人投資家協会会報「きらめき」7月号および2006年8月4日発行日本個人投資家協会会報「きらめき」所収)