IFRS(International Financial Reporting Standards)導入をめぐっての議論が喧しくなってきた。少なくとも上場企業については、2015年には日本基準に変えてIFRSが強制適用される公算が大である。産業界でも賛否相半ばし「IFRS強制適用により日本企業の売上半減、利益急増の驚愕」「IFRS野導入を日本の資本市場活性化の好機に」といった雑誌記事のタイトルが目白押しである。

それにしても、企業の財務・損益の実態はまったく変わらないのに、会計のルールが変わるだけで、どうしてそんなに騒がなくてはならないのか、不思議である。モノサシの変化とともに企業行動も変わる面はあるにしても、日本基準も2007年の東京合意以来IFRS導入に向けての共通化が進められてきたはずである。それにも拘わらず、依然として公表P/Lに出てこない含み損益が巨額に上っているとすれば、投資家としては看過できない事態である。

IFRS導入による変更点は売上計上基準やのれんの償却方法など多岐にわたるが、本稿では最大の関心事である「純利益」と「包括利益」の差に絞って、その影響度を考察してみたい。

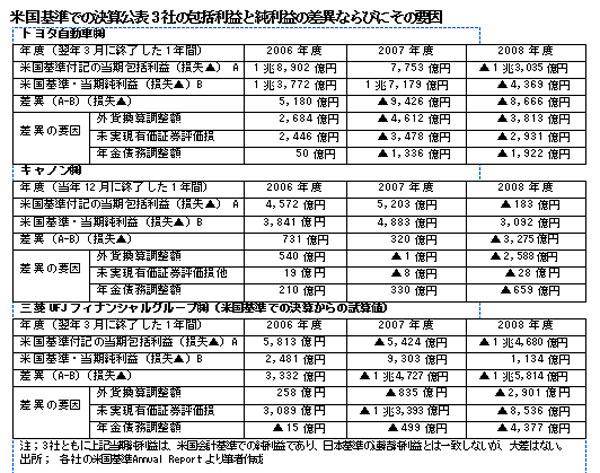

〇「包括利益」こそが、真の利益 ~ 包括利益と純利益の差異とその要因;次表ご参照

米国基準での決算を日本基準と併せて公表しているトヨタ、キャノン、三菱UFJの三社について見ると、2006年は三社ともに「包括利益」が「純利益」を上回っており、2007年度にはキャノンを除き逆転、2008年度には三社ともに「純利益」が「包括利益」を大幅に下回っている。その差異は、トヨタで8,666億円、三菱UFJでは1兆5,814億円と驚くべき巨額である。その要因は、「未実現有価証券評価損」「年金債務調整額」「外貨換算調整額」の3項目で、なかでも持ち合い株の評価損が大きい。

IFRSがもたらす最大の変化は「利益」の概念のコペルニスク的転換である。従来の日本基準・米国基準は、基本的に「収益-費用」のP/Lを重視してきたが、IFRSでは「期末純資産-期首純資産」で計算するB/S重視の「包括利益」が企業評価のポイントとなる。資産負債アプローチと呼ばれるこの計測方法で測る包括利益が示すのは、本業だけではなく、保有する株式の評価損益など本業外の主に財務活動に由来する損益を含めたものと説明されている。よく考えてみれば、この「包括利益」こそが、真の最終利益であって、これまでの「純利益」は中間利益に過ぎないのは当然の理である。

欧米人に「米は日本人の主食である」と説明するのに苦労した経験がある。"Staple food"と訳しても、それは"Main Dish"か、と聞かれると返答に窮した。要するに、欧米には「主食」という概念がそもそも存在しないのである。もっとも「日の丸弁当」が分からない日本の若者にも、主食という概念は薄れている。企業活動もこれと同様で、本業と本業外の副業とをどういう基準で区分するのであろうか、株の持ち合いや財テクは、製造業にとってはすべて副業であろうか。

2009年初に発行された「会社四季報」では、JALの純資産(株主持分)は、4,539億円となっているが、最近では8,000億円を超える債務超過と報じられている。この一年間の営業損失は2,500億円であるから、本業外で一年間に1兆円以上も失ったというのは理解できない。いまのところ粉飾や背任は問題となっていないので、これは「日本基準」という会計のルールが間違っていたということであろう。JALが米国基準による決算を行なっておれば、その時点で隠された損失のかなりの部分が表面化していたはずである。株主にとって重要なのは「包括利益」であって、「純利益」ではない。

〇「包括利益」受容の温度差と「包括利益」の恣意的操作

米国は、すでに「包括利益」の開示を、P/Lの欄外注記としてではあるが、上場企業に義務付けている。IFRSの改定を審議する「国際会計基準審議会(IASB)」メンバー15名のうち5名を米国人(英・仏各2名、アジアは日・中各1名のみ)が占めており、米国としては、米国基準に固執するのではなく、IFRSを丸ごと米国に取り込んでしまおうとする気概が感ぜられる。

これに対し、日本はIFRSを黒船視して、IFRSをそのまま取り込むのではなく、日本基準を少しでも残そうとする空しい努力をしている感がある。IASBのレイセンリング理事は「われわれは日本の意見すべてに耳を傾け、理解しているが、同意できない」と正直に語っている。IASBが唯一同意したのは、日本の持ち合い風土に配慮した特例である。これは、保有株式のすべてを時価評価して純利益に反映させると毎期の決算のブレが大きくなり過ぎて困るという日本の主張を容れて、戦略的投資については、投資の時価変動を純利益には計上せず、「その他包括損益」という別項目に計上する扱いが認められたものである。ただ、このような主張は企業側のエゴであり、投資家が望んでいるところではない。「包括利益」を真の利益と認識する立場から見るとナンセンスな特例である。

「包括利益」に影響するのは、持合い株だけではなく、全保有証券の評価である。IFRSは、金融商品全般について時価評価を原則としているが、今回の金融危機に当っては、欧州金融業界からの要望を容れて、米国基準並みに保有目的によって異なる評価をすることを認めている。要するに、市場性のない証券については、時価評価をしなくてもよいように改めたものである。さらに、リーマンブラザーズ突然死の一因となった未実現利益の評価損益計上を排除するルールの議論はこれからである。「包括利益」にも隠された損益があるので、これらの議論を注視していくことが肝要である。

(日本個人投資家協会理事 岡部陽二)

(2010年5月15日、日本個人投資家協会発行月刊紙「きらめき」2010年5月号所収)