最近頓に話題となってきた「アクティビスト」は日本語では「モノ言う株主」と訳されてきた。株主である以上、会社の業績向上を願って発言するのは当然のことである。

ただ、個々の発言に会社が耳を傾けてくれることはないので、一定程度の議決権を集めて、経営陣に利益還元強化や経営体質改善、さらには不採算部門の売却、M&Aなどを強く迫るのがアクティビストの特徴である。

これらの要求事項は個人投資家の投資判断に当たっても重要なファクターであり、アクティビストが手掛けた後の銘柄の値動きはおおむね良好であるから、個人の銘柄選別に当たっても注視する価値がある。

「アクティビストが株主になっている銘柄を狙え」と説く識者もいるが、長期投資を旨とする個人投資家としては、どのように判断すればよいのか。この視点でアクティビスとの活用を考えてみたい。

日本株投資の基本はあくまで個別株で

日経平均株価は、今年の2月22日に、34年ぶりに史上最高値を付けた。要するに、過去34年間の「日経平均」上昇率は0であった。買い時によって異なるものの、この間日経平均連動の投信やETFに投資をした人は、平均してみれば、利益はまったく得られなかったということである。

しかしながら、この間の個別銘柄の騰落率は結構大きく、株価が2倍以上になった銘柄が20社あるいっぽうで、6割以上値下がりした銘柄も20社に上る。(図表1)

引用させていただいたこの表は前田昌孝氏(マーケットエッシェンシャル主筆、元日経紙編集委員)のご労作であり、この表に含まれる対象銘柄は34年間日経225に継続され続けてきた107銘柄で、225銘柄の半分弱である。

前田氏の分析によれば、指数から除外された118銘柄には、現在上場されていない銘柄が61ある。その多くはM&A実施に伴う事業再編によって、企業価値が高まったのは間違いない。

この分析から得られる日本株投資の要諦は、M&Aをきっかけに企業努力によって業績を大きく伸ばしたり、アクティビストが注目したことでM&Aによる事業再編がおこなわれて成長軌道に乗った銘柄を中心に選ぶべし、ということである。日本株に関する限り、指数連動型(インデックス)投資信託への投資はナンセンスと言える。

アクティビスト・ファンドが買収することによって設備投資を積極化し、事業拡大に成功した好例として、半導体製造メーカーKOKUSAI(旧日立国際電気)の例がある。

2018年にKKRのプライベート・エクイティー・ファンドが、同社を2,571億円で日立から買収し、事業の一部は売却した後に、2023年10月に東証プライム市場に再上場を果たした。KKRは株式の40%を当面保有しているが、上場時の時価総額は買収価格を1,400億円上回っている。再上場の株価も堅調で、上場後1年で70%ほど値上がりしている。

日本株個別投資の魅力を見直そう

投資信託にはない個別株投資の魅力は、「株主になる」=「企業のオーナーになること」であり、企業の業績をトレースしながら、経営者の資質をみて銘柄選別ができる点に尽きる。高齢者にとっては銘柄を自分で選ぶことにより脳を活性化できる余禄もあろう。

また、銘柄によっては個人株主に限って「株主優待」が受けられ、配当と合わせた運用利回りが高くなるメリットも享受できる。

米国でも屈指の運用実績を残したピーター・リンチは、「アマチュアの個人投資家はプロのファンド・マネジャーに対して優位性を持っている」と説き、「自分が働いている業界の変化や、消費者としての情報を意識的に利用すれば、10倍になる銘柄を見つけられる」と力説していた。

日本に必要な企業に投資をすれば、その企業の成長を通じて日本を豊かにできるといった大局的な視点を大切にしたい。

欧米系のアクティビストの日本株物色が急増

企業同士の直接交渉によるM&A案件も増えているが、近年、日系の村上ファンドなどに加え、欧米系のKKR、3Dインベストメント、オアシスといった大手アクティビストの日本市場参入が相次いでいる。

昨年(2023年)後半には、ニデックによるTAKISAWAの買収と第一生命によるベネフィットワンの買収が成功した。この両件を機に、同意なき買収が一気に加速した感がある。

今年に入ってからは、ブラザー工業のローランドDG買収とAZ-COM丸和のC&FロジHD買収が相次いで不成功に終わったものの、富士ソフトの買収案件を巡っては大手アクティビストのKKRとベインキャピタルが買収価格引き上げ合戦を演じてなかなか決着を見ない泥仕合を演じ続けている。

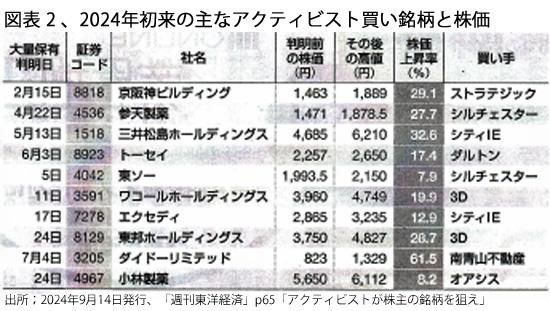

本年初来のアクティビストによる買い銘柄は、主なものだけでもすでに10件を数え、毎月1~2件は新しい案件が報じられている。(図表2)

アクティビストによる買い占めの対象となった銘柄には、判明直近の株価が短期間で20%~60%の値上がりをしたケースが多い。

日本はアクティビスト天国か

「日本は世界に類例を見ないほど、株主提案がすごくやりやすい環境にある」と言われている。米国では、株主提案として認められない内容もあるほか、「アクティビストからの提案を株主提案として受け入れるかどうかは取締役会で決められる」と付属定款に明記する企業もある。

一方、日本では制度上、法令や定款に則っている限りにおいては、アクティビストからの提案を株主提案として取り上げなければならない。また、株主提案ができる要件も欧米各国と比べてハードルが低くなっている。

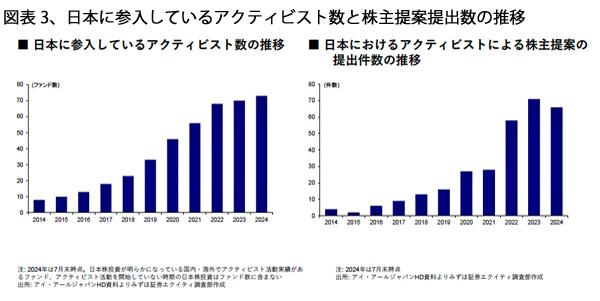

この法的環境の快適さがアクティビストの中にも浸透し、近年は、日本企業へ株主提案権を行使する欧米系のアクティビストが増加傾向にある。(図表3)

アクティビストからの株主提案で可決された例はまだ少ない。2024年6月に株主総会を開いた会社では91件のアクティビスト提案があったが、賛成多数で可決されたのは1件のみであった。ただ、このようなアクティビストからの圧力を経営陣が無視できない状況となっていることは確かであろう。

個人投資家は長期投資の観点からアクティビスト情報を参考に

株式の買い集めはアクティビストが財務局に提出した「大量保有報告書」の公表で判明する。これは「5%ルール」とも呼ばれ、発行済み株式の5%を超える株式を取得した投資家は名前や住所、保有株数、直近60日の買い付け状況などを記載した報告書を財務局へ提出し、大量保有中は1%以上の増減があるたびに変更報告を行う義務がある。この情報は金融庁の情報公開サイトEDINETに公開され、誰でも見ることができる。

金商法には、議決権の10%以上を保有する株主が6カ月以内の売買で利益を得た場合、株式を発行する企業が株主に対して利益を差し出すよう請求できると規定されている。企業の重要事実を知った大株主がインサイダー取引に走るのを封じるためである。この規定により、アクティビストの保有比率が10%を超えた時点で、それから半年以内に撤収する可能性はほぼ消え、長期戦に入るケースが多い。

このようなアクティビストの保有状況情報は、個人投資家の投資判断に当たっても重要であるが、個人が単なる追随買いで提灯を付けるのは、お奨めできない。

アクティビストが狙う銘柄は、長期的にみて事業再編などにより、業績が画期的に改善する可能性が高いので、実現可能性を見極めて、長期保有の対象となり得るかどうかを判別することが肝要である。

アクティビストの着眼点は、PBR1倍割れで手許資金が過剰なケースが多いが、必ずしもそれだけではない。減益基調にある花王に対し国内に偏った販売戦略の見直しを迫ったり、経営者間の不和を巧妙に衝いたりするケースもあり、要求の態様は多様化している。

最近では、太田洋著「敵対的買収とアクティビスト」(岩波新書・2023年5月刊)、丸木強著「『モノ言う株主』の株式市場原論」(中公新書ラクレ、2024年5月刊)など、「どのような会社がアクティビストの標的になりやすいのか」を平易に解説した一般人向けの解説書も出ており、参考になる。

(日本個人投資家協会 監事 岡部陽二)

(2024年10月2日発行、日本個人投資家協会機関誌「ジャイコミ」2024年10月号「投資の羅針盤」所収)