農林中央金庫(農中)が「外債投資」で巨額の損失を被った。本年度決算は7,880億円の最終赤字見通しとなり、出資者であるJAなどに資本増強を求めたという。これは、連結純資産が2年間で4割近く減る経営危機である。その原因が「米国債投資の一本足打法にあった」というニュースには、金融のプロも理解に苦しんでいる。

いっぽうで、対面営業の証券会社の多くは、富裕層向けに超長期の米国債を重点的に販売している。

最高の信用度を誇る米国債への個人の投資リスクについて考えてみたい。

農林中央金庫のとった長期米国債一本足打法の罠

農中はバブル崩壊後の住宅金融専門会社向けの融資焦げ付きに懲りて、米国での証券投資に大きく舵を切った。ところが、リーマン・ショック時には住宅ローンを証券化した金融商品への投資で巨額の損失を蒙ったので、今度は信用リスクの低い米国債へ集中的に投資をした。

農中は、今回の巨額損失の原因を次のように説明している。

「昨年急騰した米国の短期金利が本年内には下落に転ずるものと見込んでいたところ、その予測が当たらず、短期資金の高金利が続いているため大幅な逆ザヤとなった。「想定外」の事態であった」

農中の市場運用資産の残高は24年4月末で56.3兆円。円での運用はその24%に留まり、76%は外貨、52%が米ドルに振り向けられていた。

42.8兆円もの外貨資産を保有するための資金調達には、円資金の投入と外貨資金の調達しかない。円資金は豊富に持っているが、これを外貨に転換すれば、為替リスクが発生し、スワップでヘッジをすれば大きなコストが掛かる。

そこで、農中は長期米国債を買うための資金調達を市場から短期資金借入で賄ったのである。

米国の政策金利は22年1月には0.25%であったが、23年7月には5.5%にまで急騰した。もちろん、短期借入金利もつられて急騰した。それに対して長期国債の利回りはせいぜい4%台程度であったため、大幅な逆ザヤとなったものである。このような逆ザヤの事態に陥った原因は、運用と調達の長短期間ミスマッチに尽きる。

これを「想定外」と片付けるのは、プロの発言とは思えない。農中の失敗が個人投資家に「米国債投資は危ない」と印象付けた面は否めず、農中の罪は大きい。

投資の鉄則は「分散」

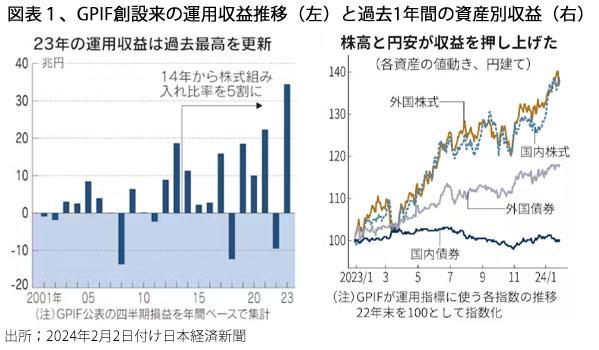

これに対して、農中より規模が大きい年金積立金積立運用管理法人(GPIF)は総運用資産を国内株、外国株、円建て債券、外貨建て債券に4等分して、リスクを分散、外貨建ての為替リスクは原則としてヘッジはしていない。(図表1)

このような運用方針の結果、2023年度の運用収益は34兆円と歴史的な高水準となった。外国債券運用も、円安が大きく寄与して収益率15.8%となっている。

農中もGPIF同様の分散を基本とする運用方針をとっていれば、今回のような巨額の損失を蒙ることはなかったであろう。

農中は銀行であるから、米国で短期ドル資金を自力で調達ができたことがアダとなった面もあるものの、根本的にはリスク分散の基本を無視して、長期の米国債一本に賭けたことが巨額の損失につながったことは間違いない。

米国での長短金利逆転(逆イールド)は異例ながら何回も起こっている

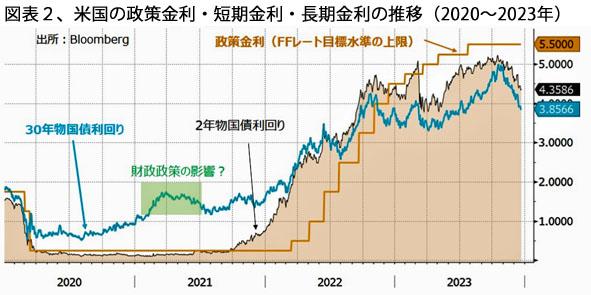

リーマン・ショック終息後、米国の金融市場は平穏に推移してきたが、2020年3月、FRB(米国連邦準備銀行)はコロナ・ショックでの景気の急激な景気冷え込みに対処すべく政策金利(フェデラル・ファンド=FFレート、日本のコール市場金利に相当する無担保翌日物金利)の緊急引下げを行なった。

FFレートが0.25%を下回る実質ゼロ金利政策がとられると、米国債の短期金利(2年物利回り)も0.25%を下回る状況が続いた。いっぽう、長期金利(30年物国債利回り)は0.31%まで低下したものの、財政出動による国債の需給悪化懸念もあって2022年初までは2%に近い水準で推移していた。(図表2)

コロナ禍終息の目途がついた21年10月には短期金利(2年物国債利回り)が急上昇に転じた。22年3月にはインフレ抑制の目的でFRBは政策金利の0.25%引上げに踏み切り、その後利上げのピッチを0.25%幅から0.75%幅にまで拡大して、2023年7月までの僅か16か月間に5.5%(FFレート上限)にまで引上げた。

この結果、22年7月には2年物国債の利回りが30年物国債を上回り、2023年に入ってからは政策金利(最短期のFFレート)が30年満期ものを含む長短国債の利回りを常に上回るという「長短逆転」の異常現象が定着した。

2024年(本年)に入ると、インフレの鎮静化も見られ、FRBは年内に3~5回の利下げを行うであろうという憶測が蔓延したが、24年6月末現在のFFレート(上限)は5.5%と、年初来横ばいで変わらない。2年物短期債の利回りは4.6%、30年物長期国債利回りは4.5%、と市場金利の長短逆転も不変である。

これは、年内の利下げはあっても1回、場合によってはそれも見送られかも知れないという予測が大勢を占めるようになったからである。インフレが再燃する兆候も見られ、景気後退の予測が大きく減退した結果である。1988年8月、2000年8月、2006年8月と過去3回起こった長短金利逆転の1~2年後には、インフレ圧力が低下し、景気後退が見られ、政策金利も大幅に引下げられた。しかしながら、今回は国際情勢の不安定、グローバル化の後退、AI化の急進展など経済構造の変化もあり、果たして過去3回と同様の展開となるのかどうか、予見は難しい。

米国債投資の好機は今かも~価格の暴落リスクにはご用心

個人投資家にとっては、4.5%前後という長期の米国債利回りはきわめて魅力的である。利回りは米国株平均に遜色がない。これ以上の政策金利引上げは予想されず、来年以降の金利低下はまず間違いない。この予想が当たるとすれば、今が米国債投資の好機かもしれない。

ただ、期間2~3年の資金であれば、米国債購入よりも4.5~5.0%の定期預金にしておいたほうがよい。

そうすると、米国債の投資対象は10年債から30年債の長期債に限られるが、その場合には信用リスクの考慮も必要であり、投資ポートフォリオに占める比率は抑えておく要がある。

米国債の信用度は、今のところ、ムーディーズ;Aaa(ネガティブ)、S&P;AA+、フィッチ;AA+と高い格付けを維持しているが、ドイツ、カナダ、シンガポールよりも低い世界12位。

2011年8月にはS&Pが、史上初の米国債の格下げを発表して、大きなニュースとなった。その後、2022年8月にはフィッチも追随して1格引下げた。ムーディーズも、2023年11月にAaa(トリプルA)格は維持しながらも見通しを「ポジティブ」から「ネガティブ」に引下げた。

Aaa格の米国債が実際に支払い不能の事態に陥る確率は、10年間で0.01%程度との説明もあるが、要するに可能性ゼロではない。最終的には支払われるとしても、支払い遅延の事態に陥れば、価格は暴落する。

トランプ大統領候補は大規模な減税を主張しているので、米国債のさらなる格下げリスクは織り込んでおく要があろう。

もっとも、日本国債の格付けはそれぞれ、A1、A+、Aで、中国やサウディ・アラビアよりも低い世界25位に甘んじている。信用リスクから判断すれば、米国債の信用リスクは依然として世界最優良国の一つである。

NISAで買える米国債投信

本年初から大幅に内容が拡充された新NISAではあるが、債券に投資することはできない。お手本とした英国のISAでは、債券も預金も対象となっており、NISAでなぜ債券が外されているのかは、まったく理解できないところである。

ただ、新NISAで運用が許される投資信託の基準として、債券を組み入れることには何らの制約もなく、金融庁が認めたつみたて投資枠適格の優良投信254本の中にも、外債を組み込んだ投信は多数存在する。

外債を組み込んだ投資信託はあっても、米国債のみに投資対象を限定したものは見当たらなかったところ、先月大和アセット・マネジメントが投資対象を「信託期間内に償還日を迎えるゼロクーポンの米国債(割引債)1銘柄に投資し、償還時まで保有する」という米国債そのものの保有と実質的には変わらない米ドル建て商品"iFreeHOLD T-Zero2044"を発売した。この投信の償還日は2044年6月15日で、本稿執筆時(2024年7月)の最終利回りは4.55%。20年後の為替レートが今と同じであれば,100万円の投資が20年後には240万円に増える。

多少の信託報酬はかかるが、実質的には米国債そのものと変わらないこのような投信をNISA枠で「非課税」で購入できるのは、少額の個人投資家にはまととに好都合である。

(日本個人投資家協会 監事 岡部陽二)

(2024年8月2日発行、日本個人投資家協会機関誌「ジャイコミ」2024年8月号「投資の羅針盤」所収)