円相場が、歴史的な円安圏内で乱高下を繰り返している。

4月末の植田日銀総裁の発言が円安容認と受け止められて160円をつけ、その直後は政府・日銀の介入が相次いで153円台となり、その後の動きもめまぐるしい。直近の円安急伸は米国の金利引き下げ時期の後退に起因してはいるものの、その根底には日本経済の競争力低下による通貨価値の下落という真因が横たわる。そこで、ドル・円相場の先行きの見通しについて考察したい。

プラザ合意で超円高を許容した結果、日本経済は円安体質へ転換

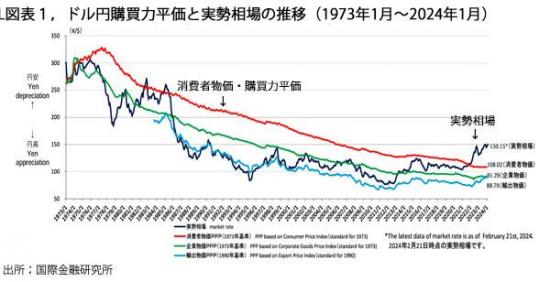

ドル・円の実勢相場は、1985年9月のプラザ合意以降、購買力平価比で大幅に円高へ乖離し、1995年4月に79円台という超円高を付けた。

その後一時的には円安局面もあったものの、円高基調が続いた後、2012年に至って、アベノミクスへの期待から円安基調に転換した。さらに2020年のコロナ・ショック後、経済の急回復を受けて米国金利が急上昇したのを契機に2022年から大幅な円安局面に入った。(図表1)

本年4月末には、1990年4月以来34年ぶりとなる1ドル160円台に下落した。

円安局面の定着予測は少数派ながら現実的

週刊ダイヤモンド誌が昨年(2023年)1月、1ドル134円であったときに、同年末の相場予測を著名な為替アナリスト9氏に求めたところ、7氏は120円から130円の円高転換を予測していた。142円の円安をほぼ的確に予測したのは、みずほ銀行の唐鎌大輔氏とふくおかFG(元日銀、JPモルガン)の佐々木融氏のお二人だけであった。

本年(2024年)末については、唐鎌氏は中長期的には円安基調ながら本年は円安一服で140円、佐々木氏は155円と大幅な円安、他の6氏は130円台への円高回帰を予測している。

筆者は円高回帰論者が主張する「日米金利差の縮小」は、たとえそれが実現したとしても、円高とはならず、「円高局面への転換は幻想にすぎない」と確信している。

ちなみに、世界的に有名な投資家のジム・ロジャーズ氏は、①借金の多い国の通貨は安くなる、②高度成長期以前の1970~80年代の相場水準に戻るのはむしろ自然、として「1ドル200円時代」の到来を予言している。

円安の真因は、需給変化による構造的なもの

為替相場の決定要因には、①需給、②金利差、③インフレ格差、④通貨当局の介入、⑤投機筋の思惑などが複雑に絡んでおり、将来の予測は難しい。

しかしながら、今後のドル・円相場には、国際収支(キャシュ・フロー・ベース)の需給要因が最も大きく影響すると考えられる。

モノの値段は本来、需給によって決定される。外貨の値段も同様に、需給で決定されるのは当然の理と考えられるからである。

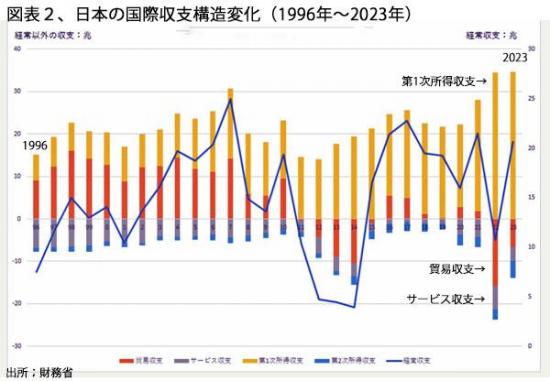

国際収支を構成する項目の中で、①貿易収支、②サービス収支、③第1次所得収支を合計した経常収支は直近の10年間平均で10兆円強のプラスとなっているものの、その構成は、前の10年間と比較して大きく様変わりしている。(図表2)

第1次所得収支とは、対外金融債権・債務から生じる利子・配当金などの収支である。直接投資収支と証券投資収支が1996年以降、増加傾向にあるため、過去に行なった対外接投資や対外証券投資のリターンが積み上がり、第1次所得収支の黒字増加をもたらしたものである。

他方、以前の10年間(2004~2013年)に経常収支黒字に寄与したのは第1次所得収支ではなく、貿易収支であった。経常収支黒字は貿易収支の黒字をそのまま反映していた。

これに対し、直近の10年間(2014~2023年)では、貿易収支は赤字であり、かろうじて第1次所得収支の大幅な黒字で経常収支の黒字が保たれている。

第1次所得収支の黒字が、経常収支全体の黒字を上回るようになった国際収支の構成比変化がドル・円相場にもたらした影響はきわめて大きい。

一般に、貿易収支の黒字は輸出超過であるため、為替市場で外貨売り・円買い取引を発生させて円高要因となる。

これに対して所得収支の黒字は、対外直接投資や対外証券投資のリターンであるため円に転換されることなく、外貨のままで再投資されてしまうからである。つまり円買いが起きない。

外貨のまま運用されている額の統計は存在しないが、年間30兆円弱の所得収支黒字のうち半分程度は円に転換されることなく、外貨のままで運用されているものと推測されている。この推測が正しいとすれば、2022年のキャシュ・フロー・ベースでの経常収支は20兆円弱の赤字であり、2023年は収支ほぼトントンであったことになる。

国際収支の需給変化の真因は貿易黒字の消滅にあり

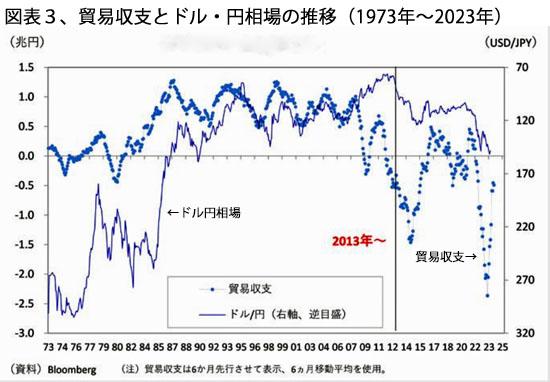

このような国際収支構成の劇的な変化を眺めると、「貿易黒字の消滅」が円高を終焉させ、円安に転換させた最大要因であったのは間違いない。つまり円安は一時的なトレンドではなく国際収支の構造変化に基づく根強いものといえる。もはや円安によって輸出が増える国ではないので貿易収支の改善は難しく、したがって今後円安基調が定着するのは当然である。(図3)

唐鎌大輔氏の分析によると、アベノミクス実施直後の2013年と2014年には年間10兆円を超える貿易赤字となっている。氏は、「この時の円安への転換は、一般には異次元の超金融緩和政策の結果とされているが、果たしてそうか。『貿易赤字への転換』こそが真の原因ではなかったのか」と疑問を呈している。

貿易赤字はその後若干減少したものの、2021年;1.7兆円、2022年度;22.4兆円、23年度;6.4兆円、本年度も2兆円強の赤字見込みと4年連続で赤字となっている。

将来的にも、世界的なインフレによる資源や食料品の値上がりによる輸入増が続き、円安でも輸出は大きくは伸びないので、貿易収支の黒字化は見込めないというのが唐鎌氏の見立てであり、筆者も同感である。

加えて、以前から恒常的に赤字で2023年度は4.9兆円の赤字となっているサービス収支の先行きも明るくない。観光収支はインバウンドの復活で黒字化しているが、いっぽうで「デジタル赤字」が年間5.5兆円に拡大している。デジタル赤字とはWEB広告やクラウドなど海外企業へ支払うサービス代金の赤字である。 今後生成AIを含めたデジタル化が進めば赤字はさらに拡大する。

電気機器やIT関連の輸入超過に象徴されるような国際競争力の低下が続けば、将来的には第1次所得収支の黒字で貿易・サービス収支の赤字を補填できず、キャシュ・フロー・ベースの経常収支が恒常的に赤字化する可能性も否めない。

金利差の常態化がドル・円相場を歪めた

日米の金利差とドル・円相場の相関性がきわめて高いのは事実である。10年物国債利回り格差は、直近では4%程度の差がある。(図表4)

しかしながら、過去5年間について、その相関度を観察すると当初の1年と最近の1年では完全に交錯している。金利差は最近では横ばいに転じ、今後は縮小に転ずると見られているにもかかわらず、円安が大きく進んでいる。

これは、アベノミクスによる異次元緩和の結果、金融政策が実体経済に効かなくなり、金利差もドル・円相場に大きくは響かなくなった結果と考えられる。

為替介入は効果的か、限定的か

政府は、連休の市場閑散時を狙って4月29日から2回にわたって9.7兆円規模のドル売り介入を行なった。一時1ドル160円に達していた円相場は一挙に8円強円高に急騰した。円を売り越してきた投機筋には打撃を与えたが、その効果が何時まで続くのか注目される。

経済評論家の岩本さゆみ氏は「円安が続かない理由」と題して、約200兆円に達している日本の外貨準備の中から60兆円程度を介入で売却して使用しても何ら問題はない、と断言している。(文藝春秋6月号134頁) メディアでも「債権大国・日本の超円安は異様である」との説が多見される。

確かに、何回かの断続的な介入で外貨準備を60兆円も投入すれば、今年は1ドル140~150円程度を維持することは可能であろう。しかしながら、上述のように国際収支の構造が恒常的に赤字基調に転じた場合、外貨準備も減少するので、何時まで介入が続けられるのか疑問である。

外貨資産比率の堅持を鉄則に

こうした見通しにおいて、個人はどう対応するべきか。

資産運用の鉄則は「分散、長期、積立」である。金融資産リスク分散の第一歩は、外貨建て通貨比率を一定比率に堅持することであろう。

資産規模225兆円のGPIF(年金積立金管理運用独立行政法人)は2013年来、外貨資産比率を4割としていたが、2020年からは5割に引き上げている。個人投資家も、米ドルを中心とする外貨金融資産の比率を、最低でも常に3~4割に保つことが必須である。株式、債券、外貨預金への配分はその次の対応である。そして、為替相場の変動で一喜一憂するのは愚の骨頂といえよう。

(日本個人投資家協会監事 岡部陽二)

(2024年6月2日発行、日本個人投資家協会機関誌「ジャイコミ」2024年6月号「投信羅針盤」所収)