岸田政権は資産所得倍増プランを掲げ、2023年度の骨太方針で「資産運用立国」を目指すと宣言した。所得ではなくなぜ「資産所得」の倍増かというと、めざす先には持続的な株高、持続的な経済成長がある。金融庁資料(2023年10月3日)の「新しい資本主義のグランドデザイン及び実行計画2023改訂版」には「我が国の家計金融資産の半分以上を占める現預金を投資に繋げることで、持続的な企業価値向上の恩恵が資産所得の拡大という形で家計にも及ぶ『成長と資産所得の好循環』を実現させることが重要」と明記されている。

要は、経済が地盤沈下している日本を浮上させるには「投資」が不可欠ということである。国民が貯蓄ばかりしていると経済が成長せず、成長の果実であるリターンを国民が手にして豊かになることもない。いまの日本には、どうしても投資が必要なのだ。

岸田政権の宣言を受けて、本欄8月号で「個人投資家が信頼できる資産運用業への改革を急げ」と題して、資産運用会社のガバナンス欠如とその解決策を提示した。資産運用会社が自社の利益を優先するあまり、顧客に不利益を被らせている実態が赤裸々に露呈され、目に余る悪弊が蔓延っているからである。

しかし当然のことながら、ガバナンスの改善だけでは資産運用立国にはなれない。先進諸国に比べて格段に少ない運用資産の規模を大幅に拡大しなければ話にならない。それも早急に。今回はその方策について考えてみたい。

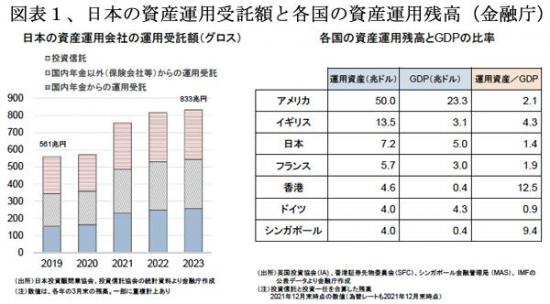

GDP比での資産運用受託額は、英国は日本の3倍、米国は1.5倍と規模が大きい

日本の運用資産規模は過去5年間で561兆円から833兆円へと年間8%程度のペースで着実に伸長している。(資産運用会社の運用受託額、図表1左グラフ)

運用資産の受託先をみると、投資信託(投信)35%、年金30%、年金以外の保険会社等35%の構成比となっている。

ところが主要先進国との対比でみると、米国の1/7、英国の1/2と小さい。運用資産を経済規模と対比させてみよう。日本の場合、運用資産の対GDP比は1.4倍に過ぎず、英国は日本の3倍、米国は日本の1.5倍と大きい。(2021年末現在、図表1の右表)

もっとも、ドイツ人は投資に対するリスク回避意識が強く、安全性の高い預金志向が強い点、日本に似通っている。これに対し、シンガポールや香港の運用資産規模は欧米よりも格段に高い。

銀行預金や現金保有志向が強く証券投資に対するリスク回避の意識が高い国民性で日本とドイツは似通っているが、両国に共通するのは、証券投資についての投資リテラシーが欠如している点であるとの指摘も見られる。

対称的に、英国や米国では義務教育の段階で投資の重要性を教え、社会人になってからは、個人投資家の立場に立って適切なアドバイスを行うフィナンシャル・アドバイザーの存在が効果的に機能している。

運用対象の個人金融資産は60歳以上の高齢者層に偏在

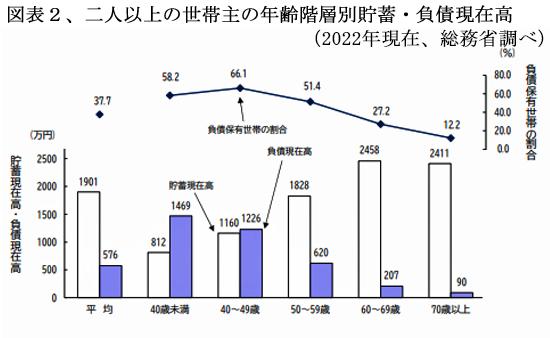

日本の個人金融資産はことのほか高齢者層に偏在している。総務省の調べによれば、49歳までの年齢階層の二人以上世帯では負債超過であるのに対し、60歳上の二人以上世帯は平均2,000万円以上の金融資産を保有している。(図表2)

いっぽうで「富裕層」への集中度をみると、欧米先進国と比べて極めて低い。OECD統計によれば、日本において資産規模上位1%の層、上位10%の層の金融資産が資産全体に占める割合は、それぞれ11%、41%となっている。この割合は、米国の40%、79%に比して極めて低く、OECD28カ国中27位と最下位に近い。

つまり日本では、金融資産が「富裕層」ではなくて「高齢者」に集中しているのである。富裕層への富の集中度は諸外国に比べるとそれほど高くはなく、高齢者への集中度はきわめて高い。

したがって、個人が保有している証券運用資産規模を拡大するには、60歳以上の高齢者を啓発して、彼らが証券投資を増やす方策を重点的に講じる必要がある。

米国では、高齢者向けの投資教育の場が充実しており、多くのフィナンシャル・アドバイザーが高齢者向けの投資助言を活発に行なっている。一般的には、引退後はリスク投資を抑制した証券投資をすべきとの助言を行なっているとされているが、先日99歳で現役のまま亡くなったバークシャー・ハザウエー副会長のチャーリー・マンガー氏は「歳にはかかわらず、勝算が高いと思ったら、大きく賭けるべきだ。投資で成功するためには、度胸と忍耐というハードルの高い二つの資質が必要になる」と述べていた。

金融庁は高齢者向け投信の適格投信を選定、新NISAのフル活用キャンペーンを

今月から大幅に拡充されたNISAのつみたて投資枠での投資対象については、①指定されたインデックスに連動していること、②国内資産を対象とするもので0.5%以下(税抜)、海外資産を対象とするもので0.75%以下(税抜)の信託報酬であることなど、金融庁の定める基準を満たした長期投資に適している投信・ETF271銘柄が指定されている。

この基準をそのままでも、若干変更してでも、高齢者が安心して投資できる投信・ETF、さらには米ドル債などの投資対象を金融庁が指定すべきではなかろうか。

さらには、高齢者に対し、NISAの「成長投資枠」の生涯投資限度1,200万円をフルに活用するように強く勧めるキャンペーンを金融庁と金融機関共同で展開するといった振興策を講じるのも一案である。

金融庁は事故防止の観点から高齢者との取引について再三注意喚起を行ない、これに従って証券会社は75歳ないしは80歳以上の高齢者との証券取引について制限を課しているが、金融庁の指導はあくまでも証券会社が高齢顧客に対して積極的に証券売買を「勧誘」する行為であって、高齢顧客が求める取引を証券会社が年齢を基準として拒否するのは、容認されるところではない。

米国でも高齢者に対する詐欺的な商法が横行し、損害額も増大している。しかしながら、米国では高齢者から金融資産を奪う等の行為を広く「金銭的虐待」として捉え、これらの犯罪行為からの高齢者を保護する対策に主眼が置かれている。証券取引の勧誘に当たって、金融機関に年齢での差別を求めるような規制は存在しない。

証券資産の相続税評価額を時価の1~2割減とし、証券のままでの相続を奨励すべき

高齢者の証券保有が増えない大きな理由の一つは、遺産相続に証券は不利だからである。

上場株式の株価や投信の相続税算定に当たっての基準価格は、原則として「時価」と定められている。時価は、①被相続人の死亡の日の最終価格、②被相続人が死亡した月の毎日の最終価格の平均額、③被相続人が死亡した月の前月の毎日の最終価格の平均額、④被相続人が死亡した月の前々月の毎日の最終価格の平均額の中から、最も低い時価を選ぶことができる。

これに対し、固定資産の相続税評価額は、実際に取引が行われるときの時価より低く設定されている。評価の方式は区々であるが、路線価方式による土地の相続税評価額は、公示価格の0.8倍を目安に設定されている。

要するに、上場株式等を相続すれば、時価を基準に相続税が算定されるが、固定資産の相続は時価の2割引き程度で評価される。つまり「不動産で遺した方が2割もおトク」ということになる。この歪んだ税制のせいで高齢富裕層は税理士などから「相続を考えれば、投資は株よりマンションや賃貸住宅のほうが得策ですよ」と奨められて固定資産で相続税対策をおこなっているのである。現に相続時には証券資産はすべて売却されることが多く、固定資産は相続時に即売却されるケースは少ない。

政府は、早急に証券資産相続時の評価額についても、固定資産同様に時価の1~2割引きで評価する簡便なルールに改めていただきたい。

私的年金制度の大幅拡充と企業型DCへの加入義務化を急げ

資産運用会社の運用資産の中核は機関投資家(年金基金や保険会社など)からの運用受託である。公的年金はいわゆる仕送り方式(賦課方式)を原則とする国が多く、納付金を積み立てるケースは少ない。220兆円の運用資産を誇るGPIFもむかし積立方式だった時代からの遺産に過ぎず、新たな資金流入はない。

これに対し、私的年金はすべて積立方式であり、加入者数の増加に比例して運用資産規模が拡大する。資産運用立国を目指すからには、この私的年金を制度的に拡充し、その規模を増大させるのが捷径である。

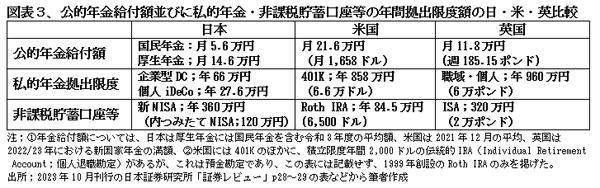

公的年金給付額と私的年金の年間拠出限度を日・米・英3カ国で比較すると、公的年金給付は英国が少なく、日・米はほぼ同額。これに対し、私的年金の拠出限度額は英国が960万円と最大、米国も858万円と大きいが、日本は年額90万円強で、英・米のほぼ1/10と極端に小さい。(図表3)

英国の年金制度転換に学ぼう

米国の確定拠出型私的年金である401Kは1978年に導入され、急拡大した。日本では、これに倣った企業型DCが2001年に導入はされたものの一向に伸びない。

いっぽう、英国では第二次世界大戦終結後に出された有名なベヴァリッジ報告書の提言を容れて「揺りかごから墓場まで」一生を通して国が面倒を看るという公的社会保障制度が採用され、年金も公的制度のみであった。ところがこれが英国病といわれる経済の長期停滞を招いたため、サッチャー首相は「働かざる者、食うベからず」の政策に転換。その後、労働党のブレア政権によって、2007年に年金制度はDB方式の公的年金を抑え、DC方式の私的年金の拡充路線に改められた。まさに、公助から自助・共助への180度転換といえる。

改革のポイントは、私的年金への加入を労使双方に強制する制度にある。2012年から英企業は確定拠出年金(DC)などの企業年金の仕組みを作り、全社員に加入させる義務を負っている。保険料は給与の8%で、労使で出し合う。労働者の負担分は5%、そのうち1%は免税分として政府が拠出する。労働者は、事後にオプトアウトと称する脱退の自由を持っているものの、脱退すれば企業と政府が負担する4%分を失うので、脱退者はきわめて少ない。

このような私的年金増強策をとってきた結果、英国は先進主要国(OECD加盟国)の私的年金資産総額の10%を占めている。人口比では5%に過ぎないので、一人当たりではOECD平均の2倍である。

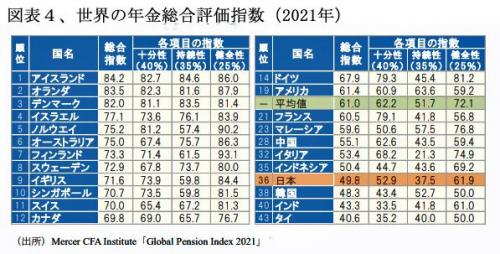

日本の年金制度の国際的評価は最低

年金制度は資産規模だけではなく、十分性、持続性、健全性などを総合して評価されなければならない。豪州のモナッシュ金融研究センターと米国のコンサルティング会社・マーサーが2021年に発表した「世界の年金総合評価指数(2021年)」によると、日本の年金制度(公的・私的年金総合)の評価は評価対象国43か国のうち、36位と低い。(図4)

英国は調査対象の37か国中14位と高い評価を受けている。英国より上位に並んでいるのは、北欧諸国などの小国ばかりで、人口50百万人超の大国に絞ると、英国が首位、次いでドイツ、米国の3か国が平均値を上回っている。

ドイツの年金制度の仕組みは日本に近いが、2002年に導入されたリースター保険と称される確定拠出年金が、英国同様に、政府の助成金や税制優遇で急増している点が高く評価された。

いっぽう、日本は36位と中国やインドネシアよりも低い評価で、先進国では最下位となっている。この低評価は、①年金給付の所得代替率が低いため十分性が懸念され、②年金支給期間(平均余命と年金支給年齢の差)が長く持続可能性も厳しい、③確定拠出年金の私的年金への移行が遅々として進んでいない点などが浮き彫りにされた結果である。

自国の年金制度をこのように劣悪なままに放置しておいて資産運用立国を目指すというのは、荒唐無稽な政策としか評しようがない。政府は、企業型DCと個人型iDeCoの積立規模を、たとえば5年で2倍に引上げるといった具体的な政策目標を掲げて、その実現に邁進していただきたい。

(日本個人投資家協会 監事 岡部陽二)

(2024年1月2日発行、日本個人投資家協会機関誌「ジャイコミ」2024年1月号「投資の羅針盤」収載)