米国でこの3月、銀行破綻が立て続けに起きた。

3月10日にはシリコン・バレー銀行(SVB、全米16位)、12日にはシグネチャー銀行(全米29位)の破綻が報じられ、3月21日にはスイス・UBS銀行によってクレディ・スイス銀行が救済合併されると発表された。

「すわ、リーマン・ショックの再来か?」と市場は不安が不安を煽って混乱したが、米国の中央銀行(FRB)とスイス政府の迅速な支援決定が功を奏して急速に鎮静化し、銀行株の崩落を除くと、金融市場は平穏を取り戻したかのように見える。

リーマン・ショックの反省を踏まえた金融当局の迅速な対応が高く評価されているが、投資家には多くの課題を突き付けた。

米・欧で何が起きているのか。銀行破綻の背景とリスクの所在を整理し、個人投資家としての対応策を考えてみたい。

SVB破綻を引き起こした「運命の悪戯」

今回の米・欧銀行破綻の背景としては、①1年で5%という米短期金利の急上昇(史上最速)が大きいが、加えて②個々の銀行の管理体制の問題、③SNSによってパニックが起こり預金流出に至ったデジタル・バンク・ラン(取り付け騒ぎ)、④規制と監督逃れの悪循環 が指摘できる。この4つの要因が複雑に絡み合って、市場を混乱に陥れたのである。

SVBの経営陣は驚くほど雑な債券運用を行なっていたと批判されている。結果的にはそのとおりながら、同行が1月19日の決算発表で開示した年次報告書には、150億ドルの債券含み損が明記されている。表面上の自己資本163億ドルが実質は13億ドルに目減りしていることはこの開示で明白であり、偽りはない。

アナリストはこれを評価して投資判断を引上げ、株価も250ドルから1日で291ドルに急騰した。いっぽう、格付け会社は格下げを警告、SVBはゴールドマン・サックスの助言を得て、債券の一部売却と22.5億ドルの増資計画を発表した。この発表を受けて、利益の希薄化懸念で株価が急落した。

ところが、3月9日夜に、昨年の暗号資産取引所FTXの破綻でかねて経営難が続いていた同じカリフォルニア州所在のシルバーゲート銀行が自主精算を発表した。同行も債券の含み損を抱えていたので、その連想からSVBの経営危機がSNSを通じて預金者に伝播、10日には大口預金の引出しが相次いで、取り付け騒ぎとなり経営破綻した。同日夜にSVBの経営権をFDIC(連邦預金保険局)の管理下に移すとともに、預金の全額保証が発表され、取り付け騒ぎは沈静化した。

さらに、SVBとシルバーゲート銀行のパニックが飛び火して、暗号資産取引と関わりの深いニューヨーク州のシグネチャー銀行も経営破綻した。

禍福はあざなえる縄の如し

167年の歴史を誇り世界30大銀行の一角を占めるスイス・チューリッヒ本拠のクレディ・スイスが、スイス最大手のUBS銀行に吸収合併されることが発表されたのは3月19日。同行は昨年来経営危機が報じられており、SVB破綻に端を発した米国の金融危機が欧州に飛び火したものと報じられた。

ただ、クレディ・スイス破綻の原因は100%米国での投資銀行業務にあり、破綻の舞台はすべて米国である。同行の投資銀行部門は2021年に倒産した米投資会社アルケゴス・キャピタル・マネジメントとのデリバティブ取引で48億スイスフラン(約6,900億円)の損失を蒙り、21年度、22年度とに最終赤字を計上した。同行は、そのほかにも数多くの投資銀行部門での社内スキャンダルや訴訟を抱えているという。

スイスでのプライベート・バンキング主体の商業銀行であったクレディ・スイスを世界的なプレーヤーに押し上げたのは、M&Aのくり返しによる米国内投資銀行業務への進出であった。最初は1978年。米国投資銀行の雄であったファースト・ボストンと合弁会社を設立して88年にはこれを吸収合併し、2000年には米・欧の銀行破綻ショックから何を学ぶべきかDLJ)を買収した。しかも2008年のリーマン・ショック時、クレディ・スイスはサブプライム・ローンによる不良債権を早めに売却して危機を自力で乗り越え、UBSよりも優位に立っていた。

クレディ・スイスはこの状況を好機と見て、公的支援を受けていたゴールドマン・サックスやモルガン・スタンレーに勝負を挑んだ。ゴットシュタインCEO(昨年退任)などの主導でデリバティブのハイリスク取引で無理を重ねたのである。その結果、内部管理の甘さが露呈して巨額の損失を蒙った。

他方UBSは、リーマン・ショック時に500億スイスフラン超の損失を計上、スイス政府からの公的資金注入を受けて事業の抜本的見直しを行なった。投資銀行や市場部門を大幅に縮小して、富裕層向けの資産管理業務などに経営資源を集中投入、収益基盤を固めた。

この経営方針の違いが、クレディ・スイスがUBSに救済合併されて消滅する、という両行の明暗を分けた。

それにしても、リーマン・ショック時には公的支援を受けずに生き残った優れた銀行が、僅か15年後には破綻して無くなるという投資銀行業界の常軌を逸した荒々しい性には慨嘆せざるを得ない。

資産と負債の平均残存期間(デュレーション)ミスマッチ・リスクの顕在化

SVBの場合、取引先から集中した「預金をもて余した」ことが破綻の遠因になったという見方がある。

SVBの経営状況推移については、4月1日付けのジャイコミ<シリコンバレー銀、なぜ破綻>で前田昌孝氏に詳しく解説いただいている。

同行のベンチャー企業への融資業務は絶好調が続いて利益も急拡大し、さらに成長企業からの預金も急激に増えて2020~21年の2年間で3倍強の1,892億ドルに達した。

顧客から集まった預金に対して融資に回された金額の率を預貸率というが、SVBは「預金をもて余し」ていて、預貸率が極端に少なかった。融資に回らない資金を遊ばせておくわけにはいかないので、集まった預金1,892億ドルのうち1,254億ドルが債券投資に向けられた。つまり預金残高の3分の2が長期債券、具体的には米国債や固定金利の住宅ローン担保証券(MBS)に投資されていたことになる。満期まで保有する目的で、である。

SVBの経営破綻をきっかけに、「HTM(held-to-maturity、満期保有目的)」というこれまで耳慣れなかった用語が頻出している。

顧客から預かった「短期の」預金で、満期まで保有する「長期の」債券を買う。

このミスマッチ投資は調達金利が低い間はうまくいくが、短期金利が急激に上がると逆ザヤとなり、さらには国債やMBS価格が大幅に値下がりして、含み損を抱えるに至る。

HTM(満期保有目的)資産は時価評価を要さない会計ルールとはなっているが、バランスシート上に取得簿価と時価を明示しなければならず、見合いの資金調達如何によっては資産と負債の期間ミスマッチが生ずる。

投資していた債券の信用に問題はない。満期まで保有すれば必ず利益が出る。SVBが早期に増資をするなり、債券を発行して資産と負債の期間をマッチングしておけば、何の問題もなかった。長短ミスマッチのリスクを軽視したのが命取りとなったのである。

米国の金利はリーマン・ショック後14年間は長短ともに低金利が続いていたが、状況が変わったのはコロナ後に消費が活発化しインフレがひどくなった昨年初頭である。3月に政策金利が利上げに転じ、10月にはついに長短金利が逆転するに至り、その状況は現在も続いている。(図1)

債券投資に依存せざるを得ない預貸率の低い銀行が問題

SVBは、イエーレン財務長官やバウエルFRB議長からは「ひどい経営」と酷評されている。筆者もSVBを擁護する気は毛頭ないものの、「デュレーソション・リスク」として知られるこの基本原則は、長く続いた超金融緩和の低金利下では問題とならなかったので、多くの銀行家や銀行規制当局にも見落とされてきた。ミスマッチに警告を発しなかった金融監督側にも落ち度があった。

2022年3月からの短期金利急騰が齎した債券投資家への影響は深刻である。2022年末までに米国の銀行の保有する債券だけで未実現損失は6,200億ドルと、総資本(2.2兆ドル)の28%に達している。2022年には株式の時価総額も▲15%と大きく減少したが、10年物国債の減損は▲20%とさらに大きかった。

ただ、この債券価格下落の営業利益への影響は、預金の過半を債券投資に向けている銀行に大きく、貸金運用主体で利益を挙げている銀行には軽微である。

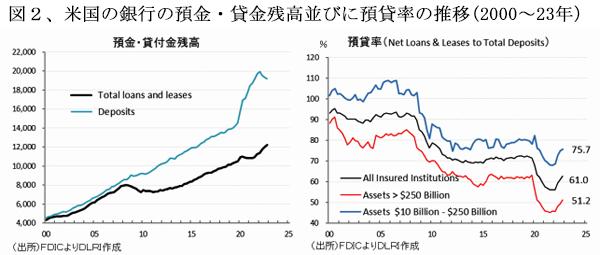

そこで、米国の銀行の預貸金残高と預貸率(総預金に対する総貸金の比率)を見ると、最近15年間は貸金の伸びが預金の伸びを上回っており、直近の預貸率では中小銀行75.7%に対し大銀行51.2%と中小銀行の方が高い。(図2)

このグラフから、預貸金の銀行本業で稼いでいる預貸率の高い銀行は総じて比較的健全と見ることができよう。

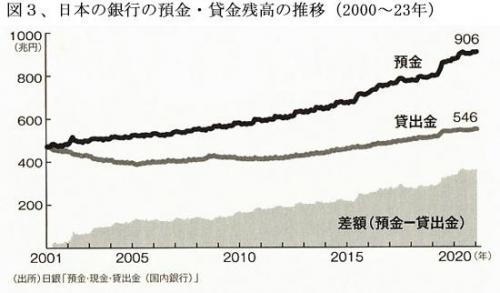

いっぽう、日本の銀行について見ると、米国とは逆に最近20年間一貫して貸金より預金の伸びが大きく、預貸率も60.3%と米国より若干低い。(図3)

しかも、預貸率が低い銀行は、米国とは異なり、中小に偏している。

きしむ金融安全網

AT1債は自己資本に算入されるものの、株式には優先して支払われるものと理解されていたところ、UBSによるクレディ・スイスの救済に伴う措置で、同行発行のAT1債160億スイスフラン(約2.2兆円)の価値がゼロとなると、3月19日に発表された。他方、株式はUBSの買取価格で株主に返却された。

このクレディ・スイスAT1債の100%減損措置は、比較的安全と見られてきた大手金融機関が発行する債券への投資に大きな影を落とした。スイスの金融当局は、AT1債発行時の「契約条件が満たされたから100%減損を実行した」と改めて今回の対応の正当性を主張している。法的にはそのとおりと理解できるが、株式にも劣後する扱いに投資家は釈然としない。

2008年のリーマン・ショック後の「バーゼルⅢ」と呼ばれる規制強化で、AT1債(Additional Tier 1 Bond)などの発行が認められ、増資に頼らずに債券発行で自己資本を増強できる仕組みが広く活用されてきた。AT1債の発行額は累計9,000億ドル(約120兆円)、残高は30兆円程度と推計されている。総発行額の多くは海外金融機関が海外投資家向けに販売していたとみられる。

AT1債は一定の条件下で株式に転換されることもある疑似資本とは言え、株式には優先して弁済されるものと解されていただけに市場の動揺は大きい。

もっとも、AT1債は発行体が何時でも償還はできるが、期限のない永久債であり、平均金利は年5.5%程度と株式の配当利回りよりもかなり高い。ましてや、クレディ・スイスのAT1債の金利は、年9.75%と異常に高かった。10年物米国債の約3倍である。

クレディ・スイスAT1債の国内大量販売が大きな波紋

クレディ・スイス発行のAT1債は最低購入ロットが2,000万円程度と高額であり、個人投資家の保有は少ないものと思われていた。ところが、4月15日付けの日経紙の「三菱モルガン、クレディ発行AT1債を国内富裕層に販売 950億円」と題した報道には、さすがに驚いた。

日経紙も、「国内証券会社がクレディ・スイスのAT1債を日本の個人に販売していたことが判明したのは初めて。三菱UFJモルガンの販売分は総発行額の約4%に相当する。実態把握や顧客への状況説明を急いでいる。価値がゼロになった時点で三菱UFJモルガンでは約1500の顧客口座でクレディ・スイスのAT1債の保有があった。顧客の大半が日本の富裕層であり、一部、法人も含まれる。持ち株会社の三菱UFJフィナンシャル・グループは役員を含めた対策会議を開き、実態把握や顧客への状況説明の進捗などを確認している。」と問題視している。投資家一人当たりの平均購入額は6,300万円と大きい。

さらに、国内ではみずほ証券も40億円強を販売しており、大和証券は数億円を販売した。また、日興アッセットの「グローバルCocoファンド」」、「ニッセイ世界ハイブリッド証券戦略ファンド」などの投信も、クレディ・スイスのAT1債を組み入れている。

素人は銀行株には手を出すな!

相次ぐ銀行破綻を受けて、一気にリスクオフがグローバル金融市場を襲い、米欧のみならず日本の銀行株も3月1か月で15%ほど値を下げた。(図4)

しかしながら、この間にS&P500などの平均株価は逆に3~5%上昇した。銀行不安が経済全体や株価の悪化に繋ながってはいない。リーマン・ショック時とはまったく異なるこの様相は奇異である。もっとも、金融当局の機敏な対応を評価して安心感が広がり、銀行破綻によるリスクオフで資金が国債に流れ、長期金利が急落、これが株価上昇を後押ししたのは自然な動きではある。

ただ、銀行不安は今のところ、いったん後退したものの、高金利下での債券含み損増大という構造問題が解消したわけではない。すでにいくつかの危険銀行名のリストも出回っており、今後とも銀行破綻が散発する可能性は高い。市場の不安心理はChatGPTでも読めないようである。

個人投資家としては、プロのアナリストですら見抜けなかった長短ミスマッチや流動性のリスク、内部不祥事などを抱えている銀行株は敬遠するのが賢明であろう。少なくとも、銀行株は「今が安値である」とか、「配当利回りが高い」といった証券会社が喧伝する表面的な魅力に釣られてはいけない。

加えて、銀行株よりも要注意はAT1債などの銀行債とAT1債などを組み入れて高利回りを謳う投信への投資である。

(日本個人投資家協会 監事 岡部陽二)

(2023年4月27日発行、日本個人投資家協会機関紙「ジャイコミ」2023年5月号「投資の羅針盤」所収)