日本人の金融資産残高がコロナ禍下で大幅に増加している。コロナ対策の財政支出増大と個人消費縮小が重なったことが要因であり、なかでも純資産1億円以上の富裕層の金融資産の増勢に弾みがついている。

この個人金融資産を将来の技術革新を先取りするベンチャー企業、ことにユニコーンと称される大型ベンチャーへの投資に振り向けることが、公共政策として重要視される。

さらに、富裕層の金融資産を現金・預金から証券資産によりダイナミックに振り向けるには、ベンチャー企業向けだけでなく、未上場株や私募投信へ積極的に投資することが重要である。その方策について考察したい。

個人富裕層の拡大

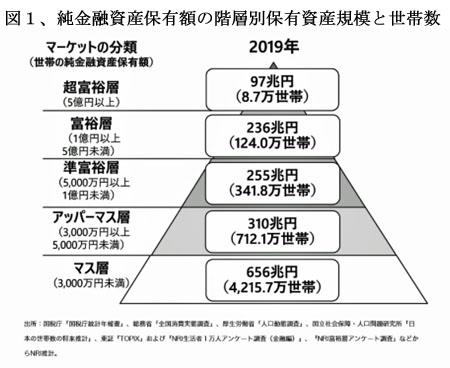

野村総研の推計によれば、純資産1億円超の超富裕層・富裕層130.7万世帯が保有する純金融資産額は333兆円と史上最高を更新した(2019年末現在)。全世帯数の2.4%が純資産額では21.4%を占めている。この推計値の基となっている個人純資産合計1,554兆円は、日銀の資金循環表統計と一致しており、税務統計のフル活用により実態を如実に示している。(図1)

いっぽう、この個人金融資産の54.2%は現金・預金に向けられており、証券運用(株式・債券・投信の合計)は全体で14.4%に過ぎない。米国の50.8%と比べると1/3の低水準、EU平均27.9%の半分である。

資産階層別の証券運用比率は分からないものの、富裕層では証券運用比率が高いとは推測できない。高齢者が過半を占める富裕層は現金・預金志向が根強いからである。また、最近の株式・投信への投資増は若年層が牽引しており、高齢者層はむしろ売り超となっている。

老後の必要資金はせいぜい5,000万円程度であろうから、純資産1億円超の超富裕・富裕層は多少の運用リスクをとってベンチャー企業育成などに投資を振り向けることができる。休眠資産が社会的に生きてくる。このような貴重な資金がいたずらに死蔵され、経済成長の足を引っ張っている現状は看過できない。

上場証券や公募投信については価格変動リスクもあり、運用の手間暇も煩雑であるが、非上場証券や私募投信の長期保有はむしろ富裕層の高齢者に適している面もある。高齢者の証券リテラシーを高めると同時に、彼らに非上場証券への適切な投資アドバイスを提供する環境を整備する政策が今後の重要課題である。

巨大な米国の非上場証券市場に対して日本はまことに貧弱

企業には、「起業家のアイディアだけの段階」から始まる成長ステージがある。

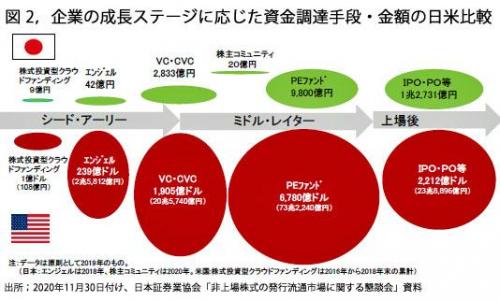

図2に示されているように、シード(種)、アーリー(早期)、ミドル(中期)、レイター(後期)と成長していき、ついには株式公開を遂げる。

成長ステージごとに日米企業がどのくらい資金を調達しているかを比較すると、株式公開(IPO)・増資による調達額は米国;23.9兆円に対し、日本;1.3兆円であり、差は19倍程度である(人口比を勘案すれば7倍程度) 。

これに対して、上場前のアーリー・ミドル・レイターの段階ではプライベート(非上場・私募)の調達となり、その調達金額は米国;96.4兆円、日本;1.3兆円と、じつに76倍という大きな開きである。

要するに、米国では株式公開市場「以外」で、公開市場での調達額の4倍が賄われており、これが逞しいイノベーションの原動力となっているのである。じつに羨ましい限りである。(図2)

日本における非上場、私募投信へのイメージは、いまだに"闇鍋をつつくような"博打的投資に近いのではなかろうか。

日本ではベンチャーキャピタル(高い成長が予想される未上場企業に対して出資を行う投資会社、VC・CVC)やプライベート・エクイティー(有望ながら成長力を活かしきれていない企業に投資し企業価値を高めてから売却するファンド、PE)などからの資金投入は、わずか米国の数十分の一である。

米国の家計金融資産(非営利団体を含む)は本年3月末で、約1京2,000兆円と過去最高を更新し、日本の6倍(人口比勘案後では2.4倍)に達した。上場証券への投資も増えているものの、トランプ政権下での規制緩和もあって、非上場株や私募投信への投資も大幅に増加している。

米国のイノベーション促進を支えているエンジェル投資家

ベンチャーキャピタルの支援を受けられるようになるまでの黎明期を支える、エンジェル投資家の存在感も大きい。スタートアップ企業の黎明期には、避けて通れない「死の谷」がある。最初の自己資本を使い切ってから、ベンチャーキャピタルの支援を受けられるようになるまでの谷間である。

一般的にベンチャーキャピタルは、事業が軌道に乗る見込みが見えてくるアーリーステージ(起業後2~3年程度)には出資をするが、その前のシード(起業家のアイデアのみの段階や会社設立準備段階)には出資しない。スタートアップはその時期の資金繰りが最も苦しいのが実態だ。

アメリカでは、この時期にエンジェル投資家が活躍する。エンジェル投資家の年間投資額は240億ドルにのぼり(2016年実績)、投資を受けたスタートアップは6.4万社を超える。エンジェル投資家の潜在的な規模は400万人とみられている。

日本でのエンジェル投資は増加傾向にあるものの2019年時点でわずか42億円と米国の1/615にすぎない。日本でもメルカリ創業者の山田進太郎氏、元サッカー選手の中田英寿氏などがエンジェル投資家としてしられているものの、まだまだ例外的な存在である。

スタートアップを下支えするエンジェル投資家の奮起を促すことが、日本のイノベーションを促進するに当たっての大きな課題となる。

個人投資家を無視した対応策はナンセンス

金融庁や証券業界もこのようなわが国の惨状に危機感を抱いており、昨年10月には日本証券業協会が金融庁の肝煎りで、この問題への対応策を検討する「非上場株式の発行・流通市場の活性化に関する検討懇談会」を立ち上げた。

すでに数回の会合をこなして精力的に議論を重ねているものの、そもそもの趣旨が、①市場関係者(発行会社、投資家、市場仲介者)からの視点でのわが国非上場株式取引制度の課題・改善策、② 海外制度を踏まえたわが国の非上場株式取引の発行市場・流通市場の在り方の検討となっている。投資家の中には個人投資家も含むとの説明であろうが、たとえば「エンジェル投資は全額税額控除とする」といった個人投資家の視点での改善策を重点的に検討しようとする姿勢はまったく見られない。

20名の懇談会委員もすべて証券会社や機関投資家代表と学識経験者であり、エンジェルやヘッジファンドへの投資を切望している個人投資家の参加は排除されている。これでは、家計金融資産をこの市場へ振り向けるための建設的な提言を期待することはできない。

せめて、この懇談会の討議には、高齢者富裕層の要望などを広汎に聴取して、家計金融資産の山を動かす実効のある施策を提言していただきたい。

株式型クラウドファンディングは「やったふり」だけの画餅

金融庁は、成長のカギとなるイノベーションへの投資の呼び水に個人資産を活用しようと、「株式型クラウドファンディング」を2015年に解禁した。株式型クラウドファンディングとは、一般の個人投資家が未上場のベンチャー企業にインターネットを通じてスピーディにおこなう投資であり、デジタル時代にふさわしい仕組みである。従来のエンジェル税制も適用される。この制度に則ったサービス・プロバイダーも数社発足している。

しかしながら、この新制度を活用したベンチャー投資の実績は、図1にある通り年間わずか9億円、累積でも16億円の少額に留まっている。市場規模は英米の1/35である。人口比を勘案すれば、英国の1/66ということになる。(図3)

この株式型クラウドファンディングが普及しないのには、①リスクに対する投資文化の違い、②デジタル化の大幅な遅れ、③周知体制の不備など多々ある。

しかしながら、最大の欠陥は「年間の投資上限額」を、1件50万円に抑えた点にある。英国の「個人が有する金融資産の10%内」、米国の「1件につき約1,160万円」とは雲泥の差である。富裕層にとってはまったくナンセンスな額であり、誰も関心を示さない。

規制緩和を標榜する政府は、ただちに英国並みの限度に引上げるべきである。こうした規制の撤廃をしなければ、企業価値10億ドル以上のユニコーンをわが国で育成することは到底期待できない。米調査会社によれば、急成長を遂げて世界的に高い評価を得ているユニコーンは約650社、うち日本はわずか5社と少ない。しかも、この5社への出資者には外国勢が多い。

そもそも個人のために考案された投資信託が日本では個人向けとなっていない

前出の図2は新興企業への資金供給を確保する観点からVC・CVC(ベンチャーキャピタル)やPEファンド(プライベート・エクイティー)ファンドだけを対象としている。

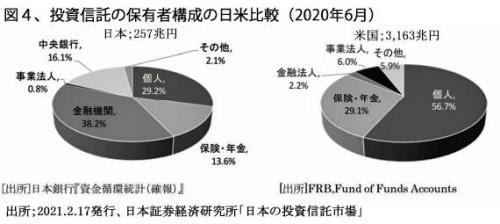

投資家の観点からはファンドの投資対象を限定する必要はないので、公募・私募合わせた投資信託全体についての日米比較を試みると、米国は資産規模が約12倍(人口保勘案後で5倍)と大きいだけではなく、投信保有者の56.7%を個人が占めており、金融機関の保有は2.2%に過ぎない。(図4)

米国においては、個人金融資産の株式への投資比率は過去30年間ほぼ一貫して減少、逆に投信への投資比率が上昇している点は示唆に富む。

これに対し、日本では個人の保有比率は29.2%に過ぎず、金融機関が38.2%を占めている。金融機関の中には日銀のETF購入が入っているが、これを差し引いても20%強を銀行が保有しているのは異常である。

日本では個人は事実上私募投資信託(ヘッジファンド)へは投資できない

投信全体に占める私募投信の比率は、日本では約40%、米国ではもう少し低い。私募投信の保有者構成を見ると、日本では私募投信のほとんど全額を機関投資家が保有しているのに対し、米国では個人の保有が過半を占めている点に大きな違いがある。

米国では、一般の庶民は公募投信にネット中心で投資、富裕層は私募投信(ヘッジファンド)への投資を軸に資産を割り振るといった棲み分けができている。

日本でも富裕層個人の豊富な資金を活性化するには、未上場株への投資に加え、私募投信への個人金融資産の取り込みが不可欠である。

ただ、私募投信の個人保有を阻害している現行制度の障壁はきわめて高く、事実上個人の保有は禁止されている。海外の優良ヘッジファンドへの投資は格別のコネがないとできない。ネット上には日本版ヘッジファンドの広告が踊っているものの、すべて小体で、信用度も分からず、手を出せない。

この風土を米国や欧州並みに変革するのは至難の業である。

東京を国際金融センターに育てるには、世界の資産運用会社に富裕層市場の開放を

政府は東京を国際金融センターにするには、海外の資産運用会社が日本市場に参入し易くすることを施策の中心課題と位置付けて、行政手続きの迅速化や金融人材の税制上の優遇など、種々の対策を打ち出している。

しかしながら、外資の資産運用会社が標的としているのは、運用されずに眠っている日本の富裕層個人資産であり、これを取り込んで自由に運用できるインフラを整備することなく、他の優遇措置をいくら充実させても意味がない。現に富裕層個人への直接販売を狙って日本へ進出してきた世界最大級の「バンガード投信」は、日本の規制下では商売が成り立たないとして、昨年8月に撤退した。

解決すべき課題はいくつもあるが、一つは「私募」の定義の拡大である。日本では、一貫して「出資者50人以下」を厳密に守るよう規制されているが、米国では100人以下、しかも実態的にはさらに分割可能となっている、欧州では人数の制限はなく、出資者をプロの投資家に限定しているだけである。

もう一つは、現状でも「純資産・投資性金融資産が3億円以上で、取引経験が1年以上あれば、申し出により金商法上の「特定投資家(プロ投資家)」として私募市場に参加できるようになっているが、その数は100人にも満たない。この基準を「純資産1億円以上」に引き下げ、他の制約はいっさい無くすことが不可欠である。

個人投資家としても、未上場株や私募投信に資産を配分できるようになれば、投資先が多様になってありがたい。詐欺的な商法に引っ掛らずに安心してリスクの高い金融商品にも投資できるような環境整備が切に望まれる。

(日本個人投資家協会 監事 岡部 陽二)

(2021年7月1日、日本個人投資家協会機関誌「ジャイコミ」2021年7月号「投資の羅針盤」所収)