菅総理が就任した際に「自助・共助・公助」を政策理念として掲げたところ、「自助・共助が公助より先なのか」と話題となった。

現実は、好むと好まざるに関わらず、そうならざるをえない日が近づいている。わが国の社会保障制度は公的保障に偏り過ぎていているあまり、財政問題に転化しているので、財政破綻とともに崩壊せざるを得ないからである。

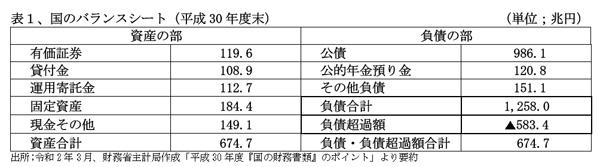

これはコロナ禍対策での国債大増発以前の構造的問題である。国のバランスシートは昨年度末時点ですでに583.4兆円の債務超過となっており、日銀特融を受けられない一般企業であったらすでに倒産している。(表1)

政府は依然として2029年までに財政収支を黒字化する目標を堅持してはいるものの、そのための施策は大幅な増税しかない。しかしながら、現実問題として増税は難しいので、コロナにより財政破綻の時期が前倒しで到来するものと懸念される。

社会保障制度を持続可能なものとするには自助・共助・公助の原則に立ち戻り、共助である社会保障費はすべてを保険料か目的税で賄う仕組みに改める以外に解決策は存在しない。それには、年金・医療・介護ともに、公的保障制度を縮小し、市場原理で機能する民間保険での代替を進めることが唯一の途である。

今回は、年金と医療保険に絞って、政府の採るべき政策とそれに対応した国民の備えのあり方について考えてみたい。

社会保障財源の4割は国債依存の公費で賄われ、保険料は6割弱

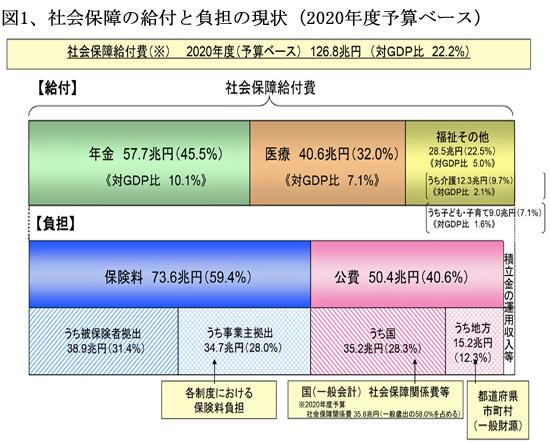

本年度予算ベースでの社会保障給付は総額約127兆円、うち年金が58兆円(45.5%)、医療が40.6兆円、介護が12.3兆円で、この3つで全体の87%を占めている。医療費は65歳以上への給付が55%を占めているので、社会保障給付費全体の73%が65歳以上の高齢者に支払われていることになる。(図1)

先進諸国の社会保障費配分は、高齢者向けが総じて50%内外である。それに比べると、日本の高齢者偏重度は際立って高い。本来、子育てや職業再教育などに向けられるべき社会保障費が、もっぱら高齢者向けで費消されているのは異常である。

いっぽう、社会保障費の財源内訳は、保険料が73.6兆円で59.4%、公費が50.4兆円で40.6%となっている。制度の発足時には、100%保険料で賄われるべく設計されていたものが、現状では4割が公費負担となっているのである。しかも、この公費はもっぱら国債発行に依存している。これが、教育費や研究開発費などを極端に抑制せざるを得ない国家財政圧迫の最大要因となっている。

もっとも、社会保障費の財源を保険料で賄うか税金で賄うかは制度設計の問題であり、現に高齢者医療制度や介護保険制度は当初から公費の投入を前提として設計されている。ただ、その場合には使途を明確に定めた目的税とし、給付はその範囲内に留めるべきである。

消費税は増税のたびに社会保障に充当されると公約されているものの、消費税収は年間22兆円足らずで社会保障費への公費投入の1/2にも達していないため、現実にはもっぱら国債の増発で賄われ、負担を次世代に付け回している。

財政収支を均衡させるには、給付額を大幅に削減して、社会保障費への公費投入50.4兆円を半減する以外に方策はない。

公的年金の給付開始年齢の引上げが必須

給付の問題も大きい。

公的年金は、20歳以上60歳未満までの国民全てを対象とする「国民年金(基礎年金)」と、会社員や公務員などが加入できる「厚生年金」の2階建てとなっている。

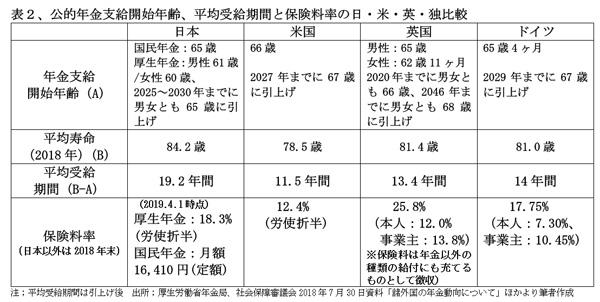

米・英・独は緊急課題として公的年齢の給付開始年齢を引き上げる施策を定めているが、その引き上げ完了後の年齢を比較べてみると、日本の年金支給開始年齢は65歳と際立って若い。日本の高齢化は先進諸国の中で最も進んでいるにもかかわらず、である。

そのため、平均受給期間が19.2年と米国と比べて2倍近く長く、英・独よりも5年ほど長くなっているのである。(表2)

日本の公的年金制度は戦後積立方式で発足したが、1966年以降賦課方式に漸次転換した。しかしながら、高齢者の中には、公的年金は自らが積立てた掛け金を老後に受け取っていると誤解している向きも多い。年金を既得権益として墨守する権利意識は大間違いであることを、高齢者に認識させる努力も怠ってはならない。

要するに、高齢者が受け取る年金は、現役世代から徴収した保険料と国債発行による公費で賄われているのであって、世代間の所得移転である。当然、高齢者人口が増えれば現役世代の所得では支え切れなくなるのである。

したがって、公的年金の支給開始年齢を早急に70歳、さらに将来的には75歳以上に引き上げなければならない。

ところが、日本では支給年齢の引上げはまったく議論されていない。与野党ともに人口が多く投票率も高い高齢者層の支持を失いたくないという配慮からである。年金制度改革に真正面から取り組むには、年金論議を政争の具にしてはいけない。英国で年金改革がうまくいったのは、独立性の高い機関を設置することによって、年金問題を脱政治化(depoliticising)したからである。

私的年金制度の拡充が最重要課題

いっぽう国民は、公的年金の支給額が実質カットされたり支給年齢が引き上げられた場合に備えて国民は私的年金に加入しなければならない。また、政府はこれを税制面で支援する体制を強化する要がある。

日本でもようやく企業型確定拠出年金(DC)や個人向けのiDeco、つみたてNISAといった制度が動き出しているが、あまりにも遅く、かつ加入限度も低すぎて使い勝手が悪い。

このため、先行している米・英に比べると、加入者数は1ケタ少なく、1人当たり資産で見ても1/5~1/10の小さな規模に留まっている。(表3)

米国の個人年金(401K企業型確定拠出年金や確定拠出型のIRA個人退職基金口座など)は課税優遇措置がある反面、一定年齢(59歳半)になるまで原則引き出せない。

米国の公的年金給付水準は現役所得の約4割で平均月額15万円程度と低く、老後の所得補償は私的年金や個人の貯蓄等によって補完すべきものとされている。その結果、65歳以上の平均的な収入に占める公的年金の割合は39.5%で、私的年金が19.7%、残余は資産収入等で補われている。

いっぽう「揺りかごから墓場まで」政府が面倒を看るとしてきた英国はブレア政権下で180度方向転換して新たな年金法を制定し(2008年)、2018年までにすべての企業(雇用者)に私的年金への自動加入を強制し、従業員には給与の最低8%拠出を義務化した。

1999年に開始したISA(個人貯蓄勘定)の預入限度が毎年引き上げられて来た効果もあって、英国人の公的年金への依存割合は急速に低下している。

米・英に比して高齢化が急進展している日本においては、公的年金を補完する私的年金の充実がより痛切な課題である。

国民個人としてはiDeCoやつみたてNISAを限度一杯まで活用するだけではなく、所得の2割くらいは将来に備えた蓄えとして長期投資を不断に続けることが不可欠である。生命寿命の延びに合わせて、資産の枯渇リスクを抑制すべく資産寿命も延ばしていかなければならない。

医療費の個人窓口負担を平均3割に引き上げる改革が必須

医療費の膨張にはどう対処すべきか。

国民医療費は医療の進歩と高齢化に伴って、国民所得の伸びを大幅に上回るペースで増加を続け、2019年度には43.6兆円に達している。財源別では、この4割弱に当たる約16兆円が公費負担となっている。

国民医療費の財源構成の推移を見ると、医療保険創設時には2割に満たなかった公費負担の比率が2015年にはほぼ倍増し、その分は保険料の事業者負担減と個人の窓口負担の大幅減で利用者側の利得となっている。(表4)

医療保険の改革案としては、保険でカバーされる範囲を救命医療や感染症などに限定し、風邪・食べ過ぎ・腰痛など軽微な疾病は対象から外すといった医療サービス提供面での節減案が中心に議論されているが、それよりも財源面の見直しが重要である。

目下検討されているのは、後期高齢者の自己負担を原則1割から2割へ引き上げる案のみであるが、この程度では焼け石に水である。筆者は抜本的な自己負担見直しが必要と痛感している。

表4の最右欄に示した通り、医療保険の発足当初は平均3割負担であった個人窓口負担が一貫して引き下げられ、現行では平均1割強となっているのが大問題である。これを平均3割に改めれば8兆円近く節減できる。

窓口負担率の低下は、ひとえに高齢者の自己負担比率引下げと高額療養費制度の拡充によって月間医療費の上限額を抑えてきた結果である。

この改善方策としては、引下げた分だけ一般の被保険者の負担率を3割以上に引き上げるしかない。

現に韓国では病院のランクによって患者負担が3割~6割まで4段階に設定されている。また、フランスの薬剤費は薬剤の種別によって患者負担が0%~100%まで段階化している。このような工夫を凝らした診療報酬体系の抜本的な改革が望まれる。

国民個人としては将来の負担増に備えて貯えるしかない。医療費に特化した貯蓄手段としては、シンガポールの強制積立Medical Savings Account(医療貯蓄口座)が有名である。1984年に導入された制度で、国民は賃金の8.5%を将来の医療費のために積み立てさせられる。米国もこれに倣って2004年から同様の制度を発足させて、現在の加入者数は2,000万人を超えた。日本もこのような制度を導入して、公的医療保険の縮小を進める方向を探るべきではないだろうか。

(日本個人投資家協会監事 岡部陽二)

(2020年12月1日発行、日本個人投資家協会機関誌「ジャイコミ」2020年12月号「投資の羅針盤」収載)