「疑似資産」という概念は、金融のプロも聞きなれない新語である。それもその筈、この新語は「週刊東洋経済」の昨年11月16日号と12月14日号の特集『疑似資産にご用心』で初めて用いられたものと思われる。

同誌の定義では、「疑似資産」とは、減損リスクのある無形資産のことである。ブランド、のれん、商標権、繰延税金資産などがこれにあたり、当然ながら価値の変動が実物資産よりも激しい。

この記事はM&A(買収・合併)の盛行で、その「疑似資産」を大量に抱える企業が急増している現状を踏まえた分析で、慎重に投資判断を行うように注意喚起を促したものである。

M&Aなどの積極投資で資産が急膨張している銘柄は毎期増収増益を目指す積極的な経営戦略がもてはやされて、株価も高騰しているケースが多い。

たしかにM&Aは企業の成長戦略として極めて有効な手法ではあるが、本来価値のない、あるいは価値の低いのれんやブランドなどを過大な価格で買取った場合には、当面の収益力では償却できない。さらには、自己資本を充当しても償却しきれない事態すら懸念される。

M&A成否の判断は難しいが、投資銘柄の選別に当たっては「疑似資産」の実質価値を見極める視点が欠かせない。

疑似資産とは

M&Aで買収した買収金額が企業の純資産額よりも大きい場合、その差額は「超過収益力」と評価され「みなし資産」とされる。会計上、この超過収益力は「ブランド」などの名称で「無形固定資産」として計上され、ブランドのような具体的な名称がつかない分は「のれん」として資産計上される。これに、繰延税金資産など繰延資産を加えたものを「疑似資産」と総称する。

この疑似資産は日本の会計基準では20年以内に毎期償却するルールとなっているが、米国基準や国際会計基準(IFRS)では毎期の償却はルール化されていない。その代わりに、毎期末に「減損テスト」が義務付けられている。将来のキャッシュフローを計算して超過収益力が落ちていないかどうかをテストし、収益力が落ちていれば減損損失として処理する。

しかし、現実にはよほどの事情がない限り減損はしなくてよいと解されているので、この減損テストがどの程度厳密に行われているか疑問が残る。

M&Aで急成長が期待される新興企業は比較的安心か

疑似資産を自己資本で除した疑似資産比率が高い10社を見ると、国の政策投資の失敗で危機に瀕しているジャパンディスプレイを除き、PERもROEも東証平均を大きく上回っており、株価も上昇基調の銘柄が多い。(表1)

たとえば、6位のスシローグローバルHDはユンゾン・キャピタル・グループが同社を買収した際、さらにペルミラ・ファンドに転売された際にのれんや無形資産が発生した。無形資産で最大のものは「ブランド」の535億円で、これだけで自己資本を大幅に上回り、疑似資産比率は200%を超えている。

ところが、本年9月期決算では連結売上高2,400億円、当期利益は100億円と、売上成長率・利益成長率共に10%超を実現、海外展開も進めて1兆円企業を視野に入れているので、この疑似資産の負担はさほど大きくないと見ているのが市場の評価であろう。

疑似資産比率390%のRVHは祖業のLSIからエステ会社の買収などで業容転換を進めてきた。疑似資産338億円のうち259億円が「のれん」で78億円が繰延税金資産。大型M&Aの連続で利益は落ちているが、市場では高い評価を維持している。

他の7社も成長力が強い点は共通しており、9位のユーザベースの損失も一時的なもので、急回復が予測されている。

疑似資産の絶対額が大きい会社には要注意

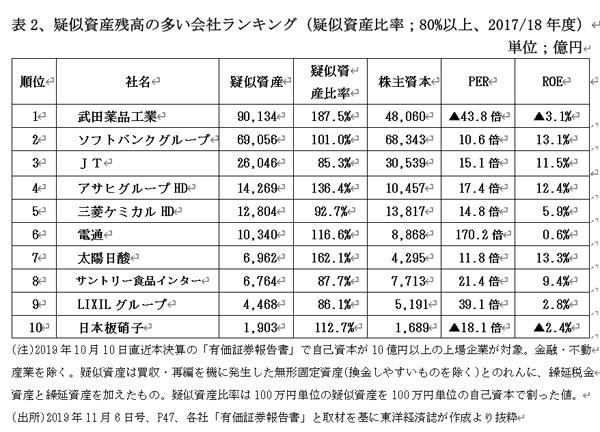

いっぽう、疑似資産比率が80%以上と高く、疑似資産の総額も大きい会社には、収益力に大きな格差がみられる。(表2)

表1の中小型成長企業とは異なり、疑似資産の規模が1桁大きいので、M&Aの成否が株価を大きく左右する。

10社中、5社のROE(自己資本利益率、純資産に対する利益)は8%を超えており、現状では高収益体質と見られる。ただ、その利益計上の中身は十分に吟味しないと実態はわからない。

ROEの低い5社のうち、6位の電通についてみると、疑似資産が1兆円を超え、総資産3.6兆円の3割近くを占めている。この疑似資産は過去8年間に行なった164社に及ぶ巨額企業買収の後遺症で、その大部分は英国のイージス・グループと米国のマークル社の買収時に発生したものである。買収時の両社への投下資本利益率は3%程度と低かったので、電通の経営支援で収益力を大幅に高められない限り、この疑似資産はいずれ償却せざるを得ない。

要するに、買収価格が高すぎたのである。電通は国際事業での低収益を国内の高収益でカバーしてきたが、これを何時まで続けられるかが問われている。 表2では黒字決算となっているが、2月13日にはのれん減損が響き、本年3月期は最終赤字808億円と上場来最悪の決算予想を発表している。

10位の日本板硝子も2000年に買収した英ピルキントン社の「のれん」と「無形資産」が膨らみ、同社の経営不振が足を引っ張って赤字に陥っている。

巨額の疑似資産の中身をどう評価するか

シャイアーの買収で疑似資産が9兆円超、自己資本の1.9倍と大きく膨らんだ武田薬品工業のM&A戦略をどう評価すればよいのか。会社側は「医薬品は特許・知財ビジネス。大きいのれんや無形資産が疑問視されるのであれば、医薬品のビジネスモデルは成り立たなくなる」「海外の医薬品会社にものれんや無形資産の合計が自己資本を超えている会社が多く存在する。英グラクソ・スミスクラインは3.7倍、ファイザーは1.7倍(2019年9月末)と高い」と説明している。

2020年3月期は買収費用が嵩んで一時的に赤字決算を余儀なくされるものの、将来的はシャイアーの寄与が収益力の大幅増強に繋がるとしている。

武田薬品の会計処理は、シャイアーや国内を含めた医薬品事業を単一セグメントと見て、シャイアーが不振に陥っても国内事業が好調であれば、減損しなくてもよい仕組みになっている。

この経営戦略には同社OBからの批判の声も多く聞かれるが、外国人株主の支持で株主総会が承認した買収であり、強気を崩さないウェーバー社長の経営手腕が株主の期待に応えられるかどうかに掛かっている。

2位のソフトバンクGの評価はより難しい。同社の疑似資産7.0兆円の内訳はのれんが4.3兆円、換金性の乏しい無形資産が1.9兆円と、米スプリントや英ARMの巨額買収で膨張してしまっており、自己資本を上回っている。

同社はIT産業を主なターゲットとする投資会社であり、決算には金融工学的な時価評価の手法を駆使している。その結果、同社の年間利益にはIFRSと日本基準との間に1兆円以上の差が見られる。

同社は19年3月期に2.4兆円という巨額の営業利益を挙げたにもかかわらず、株価はこの決算発表直後から変調を来し、大幅に下落した。逆に、20年3月期の利益は低迷が予測されているにもかかわらず、スプリントの売却に目途がついたことや米国の有力アクティビスト・ファンドであるエリオット社が自社株買いを要求したことなどをもて囃して、株価は反転している。このような株価の乱高下は決算計数からは説明できない。

IFSR基準採用銘柄の疑似資産には要注意

IFSRの任意適用が認められてから10年を経て、適用企業数は年々増え続け、211社(2020年1月現在)に達している。IFRS採用理由としては、グローバルな事業展開や外国人投資家への対応から国際的に比較しやすい点を企業側は挙げている。だが、M&Aに際して定期償却を要さない点が経営者にとって最大のインセンティブになっていることは否定できない。定期償却が不要なら、当面は会計上の利益を押し上げられるからである。

株主としては、買収先の収益力悪化の判断が遅れて、突如巨額の損失計上を余儀なくされるといった事態が起こらないよう疑似資産の実質価値に周到な注意を払う以外に手はない。東芝が買収した米原子力大手ウェスチングハウスののれんの巨額減損で、経営危機に追い込まれ、投資家の信頼を失ったのは記憶に新しいところである。

拠りどころはトップ経営者の資質のみ

積極的なM&A戦略を駆使して急成長を遂げた日本電産は、疑似資産;3,899億円、疑似資産比率;36.7%とバランスがとれている。同社は1984年から現在まで66件のM&Aを行なったが、失敗して売却したのは2017年に買収したドイツのセコップ社1社で、そのほかはすべて母社の収益に寄与している。

同社は平成の30年間にハードディスク駆動装置用モーターで世界シェア85%、携帯電話の振動モーターなどで同40%を握る世界一の総合モーター企業にのし上がった。同期間に連結売上高は30倍、営業利益は35倍となった。このような急成長を可能にしたのは、永守社長が仕掛けた積極的なM&Aの成果といってよい。

しかしながら、M&Aの成功率は全世界でも5割程度、日本企業の海外買収の成功率はせいぜい2割程度とされており、その多くは失敗の歴史である。ごく最近でも、日本郵政は豪トール・ホールディングスを買収後わずか2年で約4,000億円もの減損損失を計上している。

世界的な超金融緩和によるカネ余りで、1つの買収対象企業に複数の買い手が出てくることが常態化しており、競争激化で価格も吊り上がり、足元ではM&Aの難易度が一段と上がっている。

疑似資産比率が5割以上と高く、IFRSを採用している銘柄については、経営トップが買収先企業をコントロールし切れているかどうかを中心に、より慎重な吟味が必要であろう。

(日本個人投資家協会副理事長 岡部陽二)

(2020年3月1日発行、日本個人投資家協会機関誌「ジャイコミ」2020年3月号「投資の羅針盤」所収)