最近、企業による自社株買いが目立って増えている。

2019年に入ってからだけでもNTTドコモ、日本電産、伊藤忠商事、ソニー、クボタといった企業名がずらりと並ぶ。こうした動きを背景に、マネー雑誌には「自社株買いで株価が上昇しそうな銘柄を探せ」といった威勢のいい特集も見かけるようになった。

自社株買いとは、株を自社で買い取って流通量を減らすことである。1株当たりの利益が増えて株価を高めるので、配当と並ぶ「株主還元」と考えられている。それでは、自社株買いに積極的な企業の株を買えば値上がりの確率が高くなるのであろうか、考えてみたい。

2019年度の自社株買いは倍増の勢い

日本の上場企業による自社株買い設定枠は、昨2018年度には前年比3割増加して史上最高を更新した。自社株買い実施額も6.6兆円と配当支払い額を上回るペースで伸びた。(図1、この図の対象は3月期決算会社のみ)

この額は日銀によるETF購入額5.6兆円を上回っている。

「配当金+自社株買い」を総還元と呼ぶが、直近3期の平均総還元性向は経常利益の44.2%と、長らく30%台にとどまっていた昨年までとは様相が変化している。

自社株買いの発表は4~5月に多いが、本年4月1日から5月21日までには3.4兆円に上る買入れ計画が発表された(5月23日付け日経紙1面)。これは昨年同期を93%上回る急増振りである。このペースで進むと、年間の実施額は配当とほぼ並ぶ水準に達するものと予想される。

2019年はアメリカ企業による自社株買いも前年比約5割の増加であった。

日米ともに企業業績は好調であったが、株式市場は不安定で、新規の設備投資にはおよび腰であったため企業の手元資金が積み上がった環境が自社株買いの追い風となった。このような隠れたリスクを抱えた環境は今年に入っても変わらず、今年も自社株買いが盛行するものと予測されている。

自社株買いは2006年を境に「悪」から「善」に逆転

筆者が大学で学んだ旧商法には、「資本維持の原則」が厳然として存在し、企業の資本金を減らす方法としては、債務超過に陥った場合の「減資」以外には認められていなかった。

自己株式の取得は出資の払い戻しであって、資本が減少することから会社債権者が害されるというのが資本維持原則の根底にあり、さらに「株主平等の原則」にも反し、会社支配の不正の温床にもなり、株式取引の公正にも反するものであると否定的に解されていた。

それが、2006年に施行された会社法では一転して、自己株式の取得枠を株主総会での通常決議で枠を定め、実施時期等は取締役会に一任する方式で、自由に自社株買いを行なえるようになった。

自社株買いは余剰資金の効率的な株主への返却であって企業金融上きわめて重要な意味を有し、従業員持ち株制度やストックオプションの原資にも使うことができ、取得後すぐに償却することなく金庫株として保有することも認められるなど、企業にとって使い勝手のよい柔軟な仕組みが整備されたのである。

さらに金融庁と東証の主導で2015年に指針として制定されたコーポレートガバナンス・コードでは、企業価値を高めるための自己資本利益率(ROE)重視の経営指針として自社株買いの積極活用が求められるに至っている。

筆者のように「資本充実の原則」を叩き込まれた旧式の頭脳にとっては、自社株買いの積極的な奨励には戸惑いを覚えざるを得ない。

自社株買いは米国で蔓延した株主第一主義の弊害か?

2000年代初までの米国では配当と自社株買いはほぼ同額で、両者を合算した株主還元率は50%以下に留まっていた。ところが、2010年代以降になると配当も漸増する一方、自社株買いが配当を3割以上上回るペースで増加した。(図2)

これを実数で見ると、2007~2016年の10年間のS&P500・461社の自社株買いは約4兆ドル(利益の54%)、配当は約2.9兆ドル(利益の39%)と、じつに利益の93%が株主に還元されている。

ことに2009年に始まり昨年まで続いた米国株の強気相場では、自社株買いが支柱となっていたと言っても過言ではない。現にS&P500社の時価総額はこの間に15兆ドル増加したが、この間の自社株買い総額は4.5兆ドルで、時価総額増の3分の1程度を担った計算となる。

このような会社のステークホールダー間の価値のバランスを無視した株主第一主義は、会社の事業拡大への再投資を低下させ、従業員の可処分所得の低下を招いた。いっぽうで個人所有株式の84%を保有するトップ10%の富裕層のみが株高で潤って格差拡大を助長したとの批判が噴出している。しかしながら、この傾向にブレーキがかかる兆候は見られない。

米国の動向は20年ほどのタイムラグで日本に伝播することは間違いないので、いずれは日本でも自社株買いが株主還元の主流となるものと予想される。

ただ、株主至上主義の米国でも、自社株買い決定の動機は、①経営者に付与されている自社ストックオプションの行使を容易にするためとか、②業績悪化で下がり過ぎた株価の下支えとかいった邪なケースが多く、弊害も指摘されている。

自社株買いは株価上昇につながるか?

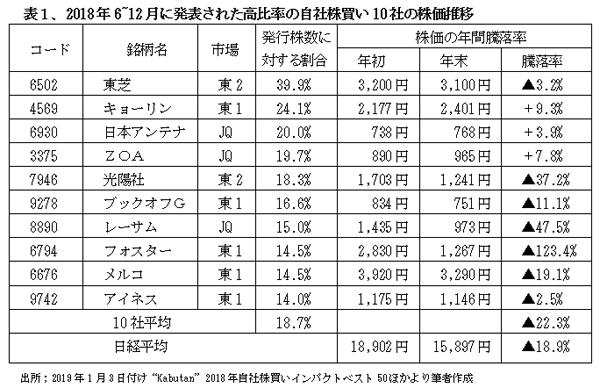

それでは、自社株買いは実際に自社の株価上昇に寄与するのであろうか、最近実施された「発行株数に占める自社株買いの割合」が高い順に並べた上位10社について検証してみた。(表1)

この結果を見ると、10社の中で株価が上昇したのは3社のみで、7社は下落、なかには大幅に下落した銘柄もある。平均で18.7%もの株式が市場から吸い上げられたのにもかかわらず、下落幅はこの間の日経平均下落幅を3%ほど上回っている。

1位の東芝は昨年11月に7,000億円に上る自社株買いを発表して実行中である。これは上場企業としては過去最大規模の額である。東芝再建に不可欠の半導体子会社の売却が遅れたために資金繰りに窮して第三者割当増資を行い、子会社の売却後に膨れ過ぎた自己資本を自社株買いにより償却するものであった。これは業績向上に資するものではない典型的な自社買いの悪用例である。

他の4~5社も株主価値の向上策としてではなく、業績不振にもかかわらず手元資金を抱え過ぎているために、その解消策として自社株買いが選択されたケースで、前向きの株主価値向上策とは思われない。

自社株買いの評価は慎重に

2019年度に入ってからの自社株買いの急増を日経紙は「自社株買い候補銘柄堅調~決算控え先回りの動き」(4月24日朝刊)といった見出しで前向き評価をしている。

しかしながら、一時的に株価が上がったところで企業の思惑とおりに長続きしないケースも多い。株価は世界経済の動向や業績見込みなど、他の要因に左右される度合いの方がはるかに大きいものと見ておいた方が無難である。

たとえば、ソニーは今年に入って2月と5月と2回にわたり3,000億円の自社株買い枠設定を発表している。同社の営業利益は2期連続で最高を記録したにもかわらず、最近の株価は18年9月につけた6,973円を2割方下回っている。自社株買いの連発は、この株価低迷から抜け出すための焦燥感を顕わにした株価対策であるが、果たして功を奏するかどうか。

ソフトバンクGも本年2月に6,000億円という大規模な自社株買いを発表し、翌日には18%高のストップ高となった。その後も、好決算の発表もあってさらに26%ほど上昇したが、4月末の自社株買い終了時には発表翌日の株価まで下がり、さらに下げ基調にある。同社の株価は筆頭株主となっているウーバー・テクノロジーの公開価格割れやスプリント社の合併の動向といったニュースに反応した変動が大きく、これだけ大規模な自社株買いであってもその効果は限定的である。

企業にとって株主還元は、増配よりも自社株買いの方が望ましい。いったん配当率を引き上げると、将来引下げたときに株価の下押し懸念が大きくなるからだ。

いっぽう、長期投資指向の株主にとっては、配当引上げの方が望ましい還元策である。自社株買いのニュースに盲目的に反応するのは禁物と言えよう。

(日本個人投資家協会 副理事長 岡部陽二)

(2019年6月2日発行、日本個人投資家協会機関紙「ジャイコミ」2019年6月号「投資の羅針盤」所収)