買い物や飲食の支払いに現金を使わないキャッシュレス化は世界的に急速に進んでいる。これに対し、日本では有効な手立てを打ち出し得ず、一向に進展しない。

気が付きにくいことではあるが、じつは現金決済の維持は政府や民間企業の負担が非常に大きい。現金通貨の発行、保管から警備などにかかるコストは年間8~10兆円に上がるものと試算されている。

まず貨幣製造コストだが、1円玉(アルミ貨)1枚が1.8円、1,000円札1枚が10.4円。毎年150億円程度が捻出されている。銀行やコンビ二に設置されているATMの関連費用は年間2兆円に達する。最近はATMのコストを預金者に転嫁する銀行も現れた。新生銀行では昨年10月以降一般客による現金引き出しに、曜日や時間に関係なく一回108円の手数料を課している。週に2回程度現金をATMから引き出すだけで年間1万円もの手数料を支払なければならないから、預金者の負担もばかにならない。

また、自国で現金をほとんど使わない中国や韓国からのインバウンド(訪日観光客)対応のためにも、中小企業が多い小売店や飲食店がカード払い受け入れないと貴重な商機を逸せざるを得ない。

そこで経産省は昨年4月、「2025年までにキャッシュレス決済の比率を現状から倍増させて40%に高める」というキャッシュレス・ビジョンを発表した。また、オリンピックを照準とするインバウンド対策や消費増税に絡めた還元対策としても、新たな方策を打ち出している。しかしキャッシュレス社会への具体的な道筋は見えてこない。

異常な現金志向はわが国の特異現象

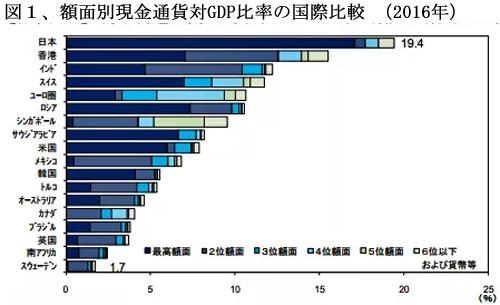

各国のキャッシュレス状況を見てみよう。日本銀行決済機構局の調査によると、日本はCPMI(市場インフラ委員会)メンバー国のなかでも現金流通残高が突出して高い。GDP比での現金使用率は、メンバー国中で最低のスウェーデン1.7%に対し、日本は19.4%となっている。(図1) 日本人は平均してスウエーデン人のじつに11倍もの現金を常時保有しているという現実をどう解釈すべきか。

他の主要国と比べても日本の現金保有率は格段に高く、とくに最高額面の1万円札の保有比率が著しく高い。

日銀の現金通貨発行高は昨年100兆円を越えたが、取引の決済(支払い)に使われている現金通貨はこの半分程度で、残りの50兆円は金融資産の隠退蔵目的でタンス預金や銀行の保護金庫などに保管されており、通貨としてはまったく機能していない。この働かないお金はまさに「死に金」である。

おもに高齢者の富裕層が銀行に預けずに現金で保有する動機は、①預金してもほとんど金利が付かない、②預金債権は1行につき1,000万円までしか預金保険でカバーされず多数行に分散する手間が大変といった点にある。

インド、香港、スイスの現金通貨保有率が高いのも、わが国同様に預金不信に根差しているのであろう。

現金通貨削減のためには決済面でのキャッシュレス化よりも、この隠退蔵通貨の削減方策のほうがむしろ重要ではなかろうか。ただ、一昨年インドで行われた高額紙幣の廃止といった強硬措置の実行は容易なことではなく、手の打ちようがない。

キャッシュレス化先進国が採った方策

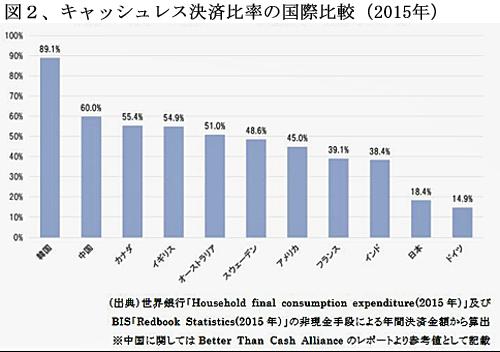

キャッシュレス化比率は、年間支出総額に占める非現金決済支出額の割合(%)で算出されるため、昨今の議論はもっぱらこの取引決済に現金を使用しない方策の普及促進に絞られている。

この比率の国際比較でもわが国は18.4%と主要国の中でドイツと並んで低い。(図2)

金融庁は日本で普及している振込決済や自動引き落としなどの銀行口座間の取引を加えてこの定義を変更すると50%以上になると発表しているが、この方式での国際比較は存在しない。

韓国では、①クレジットカード使用金額が年間給与所得の10%を超えた場合、超過額の10%が課税所得から控除される措置。②カード利用控えに付けられた番号を対象として、毎月1回賞金が当たる抽選が実施される宝くじ制度。などの強力な奨励政策を講じた結果、90%近い世界最高率を短期間で実現した。ただ、図1の現金通貨保有率もGDP比6%と依然として高い。

中国ではスマホで自分のQRコードを読みとってもらうか、店のQRコードを読みとって金額だけ承認すれば日常生活におけるほとんどすべての支払いが済んでしまう。街の小さな露店でもキャッシュレス決済が可能となっている。このモバイル決済はアリペイとウイチャットペイの2大業者が提供するアプリを使い、中国の国内銀行に開設した個人口座から引き落される。

中国ではクレジットカードやパソコンを利用した決済の普及を飛び越して、一気にモバイル決済に進んだのが特徴的である。(もっとも、モバイル決済の普及にもかかわらず、中国の現金通貨の発行高(対GDP比)は非公表ながらかなり高いものと推測されている。農村部などでは現金志向が強いためだろう。)

キャッシュレス決済が進み、現金通貨発行高も大巾に減らしている模範国はスウェーデン、英国、オーストラリア、カナダ、米国である。

わが国でキャッシュレス化が進まないのはなぜか?

日本では大量の現金を持っていても盗難などの危険性が低いため安心で、ATMの普及も世界一で現金使用の利便性が高く、「現金その場限り」で取引の秘匿性に優れている。その結果、現金の保有や決済にかかる手間暇や高コストにもかかわらず、国民心理としての現金志向が高いと言われている。これは本当であろうか。

そうではなく、日本では乱立した高コストのクレジットカード会社の既得権益保護の主張がまかり通り、キャッシュレス化を拡大するITイノベーションへの取組みや決済インフラの整備が遅れた結果と見られる。

行政面で銀行は金融庁、クレジットカードは経産省と所管が分かれていて、協調できないのも大きな障害となっている。

現に諸外国でキャッシュレス化決済の柱となっている銀行口座から買い物代金などを直接引き落とすデビットカードは日本ではほとんど使われていない。クレジットカード決済の9割以上が一括支払いであり、延払いのクレジット機能は利用されていないので、大方の消費者はデビットカードだけで不自由を感じない。

ところが、クレジットカードの年間決済額約60兆円に比し、デビットカードは1兆円程度に過ぎない(2016年、みずほ総研調べ)。これは銀行が直接クレジットカードを発行することを禁じてきた縦割り行政の弊害の最たるものである。

いっぽう、キャッシュレス化が最も進んでいるスウェーデンでの決済手段の1位はデビットカードで国民の93%が使用している。同国では2012年に主要行11行が共同で開発したスマホ用の個人間での送金決済をマイナンバーを利用して可能にしたアプリ「Swish」が有名であるが、これを支えているのも銀行口座から直接支払うデビット機能である。

日本では鉄道会社のスイカやコンビニのナナコなど、プリペイド型カードが普及してきているが、小額決済が中心で、決済額としては年間5兆円程度で頭打ちである。

今後のキャッシュレス化の主戦場と目される「QRコードを使ったスマホの電子決済」では大幅に出遅れている。

VISAのフィンテック戦略は抜群

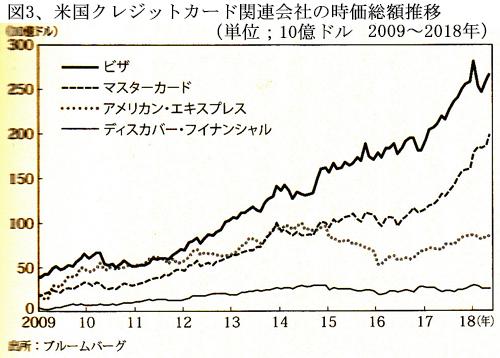

将来像を展望するに当たっては、やはり先行する米国の業界動向が参考となる。米国ではPayPalといったユニークな企業が急伸、GAFAもこの分野への進出に熱心であるが、業界をリードしているのはクレジットカード会社である。なかでもVISAは世界最大のフィンテック企業で、電子決済技術におけるリーダーの役割を果たしている。(図3)過去5年間で時価総額を大きく増やした米国上場企業上位10社にも入っている。

VISAは現在クレジットカードを発行しておらず、もはやカード会社ではない。金融機関をおもな顧客とする電子決済サービス用のITシステムの開発企業に変身している。与信リスクをとるカード会社からシステム開発専業に脱皮して急成長の軌道に乗せた経営戦略は高く評価される。

筆者は1958年にVISAの前身であるBankamericardがバンク・オブ・アメリカと日・欧・加・墨の5行で設立された第1回のシカゴでの会合に出席した。その後、VISAが設立主体の銀行から完全に独立して業界を牽引してきたIT企業としての国際展開には目を見張るものがあり、今昔の感に堪えない。

キャシュレス化に向けて採られるべき方策は?

来年度には①キャッシュレス決済をした消費者への5%のポイント還元(9か月間)、②クレジットカード手数料の上限を3.25%に規制、③中小店舗を対象にクレジットカード会社へ支払う手数料の1/3補助などの施策を講じる3,000億円の予算措置が決定された。

ただ、この程度の施策での効果は限定的であり、より簡便で安価なキャシュレス技術の開発支援策が望まれる。

日本でも最近ようやく銀行連合によるスマホ決済サービスへの進出の検討が始まり、ヤフーとソフトバンクが共同出資で設立したペイペイ、みずほフィナンシャルグループとLINEの提携によるスマホ決済への取組みなどの動きが活発化しているが、消費者にとっては、カードやアプリの数が増えるだけで、煩雑化に困惑するばかりである。

開発者が銀行であろうとIT企業であろうと、フィンテック技術の開発を生かした共通規格でのプラットフォームを確立し、低コストでの決済サービスを実現してくれれば、消費者にとってのメリットは大きなものがある。

いまのところは、高齢者でも簡単に使えて、消費者の利用コストが安い統一規格のデビット機能を備えたプラットフォームの出現を待つしかない。

(日本個人投資家協会副理事長 岡部陽二)

(2019年1月4日発行、日本個人投資家協会機関紙「ジャイコミ・投資の羅針盤」2019年1月号所収)