日銀が9月20日に発表した資金循環統計によると、家計の金融資産残高は6月末時点で、前年同期比4.6%多い1,832兆円と過去最高を更新した。金融資産のうち、証券投資残高は315兆円、構成比17.2%となっている。

個人金融資産に占める証券投資の構成比推移を見ると、2006年の19.9%と比べ大きく落ち込んでいる。

これは国債の投資残高の減少が響いているだけではない。株式・投信への投資は値上がり益が寄与したものの、過去10年間の新規投資による純増はほとんどなかったことが落ち込みの主要因にある。

増加した金融資産は挙げて預貯金と現金に振り向けられた証券離れの結果、証券投資の構成比が低下したものである。

先進諸国では、個人の証券投資が投資残高、個人金融資産に占める割合ともに年々増加しているのに対し、わが国では一向に伸びないのはどうしてであろうか。その原因と対応策について改めて考えてみたい。

わが国の証券投資比率は米国のほぼ1/3、欧州の1/2と低い

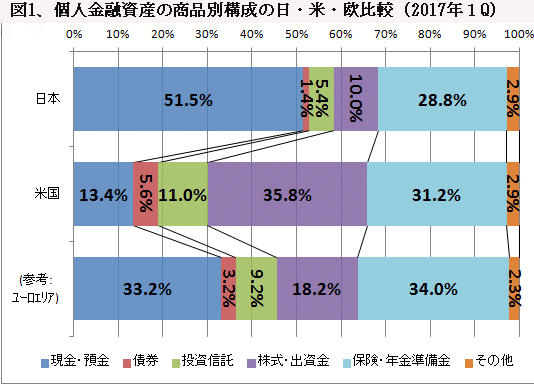

個人金融資産に占める証券投資(債券・投資信託・株式の合計)比率を米欧と2017年3月末で比較すると、わが国の16.8%は米国:52.4%、ユーロ圏:30.6%に比して極端に低い。米国では、この比率が過去20年以上常に50%を超えているが、ユーロ圏では漸増しており、一向に伸びないわが国とは対称的である。(図1)

金融商品別に見ると、株式の保有比率が米国に比して1/4程度と格段に低く、ユーロ圏と比べても1/2程度と低い。投資信託についても、米欧の1/2程度に留まっている。

何故、証券投資が増えないのか

わが国の個人金融資産は1,800兆円超と30年前から倍増したが、増えたのは預貯金ばかりで、銀行の預金残高は本年初に1,000兆円を超えた。超低金利下でも個人の資金は証券投資には向かわず、銀行の金庫で眠っている。

他方、株式保有に占める個人比率は2017年3月末時点で17.1%と過去最低を更新した。一部の若者は株の短期売買や仮想通貨などハイテク商品への投機で先鋭化しているが、一般の個人投資家は証券市場から遠ざかり、とりわけ株式投資には消極的になっている。

要するに、わが国では「貯蓄から投資」ではなく、「投資から貯蓄」へと個人マネーが逆流しつつあると見るのが、正鵠を得ている。

健全な個人投資家が育たない理由を探った日経のルポ記事が8月中に連載されたが、依然として①証券会社の回転売買指向、②銀行・証券の投信販売での公手数料稼ぎ体質、③投信の8割が証券会社系列の投信運用会社により支配されている馴れ合い体質が顧客利益を棄損してきた、④個人の側に立ったフィナンシャル・アドバイザー不在といった供給者側の欠陥を指摘しているだけである。

確かに、わが国の個人向け証券リィテール市場は大手の寡占で、市場の自浄作用が働かず、活性化も期待できない。

現に、山一證券の支店と人材を継承して全国展開を図った米メリルリンチ証券は個人営業部門を三菱UFへ売却、シティーバンクも個人部門を三井住友銀行へ売却、香港上海銀行も支店を閉鎖して個人部門から撤収するなど、外国の金融機関は個人営業では歯が立たたないと2012年ごろまでにこの市場から全面的に退出した。わが国の個人証券市場は外資が逃げ出すほど魅力に欠ける市場になり果てたと見るべきであろう。

ネット証券やAIを駆使した新たな金融サービス業も芽生えて来てはいるものの、個人金融資産の大宗を握る高齢者市場へ食い込むことはできず、大規模投資を要するiDeCoとか積立NISAの市場に参入するのも難しい。

多くの日本人が投資に関して自信や確信を持っていない

米資産運用大手のブラックロック社が世界18か国の・地域の個人投資家約2.8万人(日本は1,000人)を対象に実施したアンケート調査の結果によると、自分の資産を管理できているとの自信を持っている個人の割合が日本では26%と世界全体の46%に比して極めて低い。高いリターンを得るためにリスクをとりたいとする人の比率も18%と世界全体の32%を大きく下回る。(図2)

また、日本人投資家は投資についての知識も乏しく、海外市場への投資に不安がないと答えたのは16%に過ぎない。

一方で、将来の経済状況に対して「悲観的」と回答が71%と調査対象18か国・地域の中で最も高い。

この調査での現金の保有比率は75%と前回調査(2015年)から6%増え、調査対象国・地域の中で2番目の高さとなっている。

この調査結果を吟味すると、証券会社など商品供給側の責任もさることながら、①個人投資家の不勉強、②賢い投資家を造り証券投資への流れを促進・支援する政策の欠如といった現実が浮かび上がってくる。

まずはこれらの根本的な問題点を解決するのが先決ではなかろうかと思えてくる。

英国に学ぶ長期投資の秘訣

米国での個人投資の普及はわが国に40年以上先行しており、あまり参考とならないが、20年前にはほとんど存在しなかった個人投資家をISAや個人年金制度の導入で急速に増やしてきた英国の制度充実にはに学ぶべき点が多い。

具体的な施策として、次の3例の模倣を提言したい。

1、公立中学カリキュラムに金融教育を義務化

英国でも庶民の金融リテラシーの低さが問題視されてきたが、2011年にPFEG(Personal Finance Education Group)という民間団体が中心となって10万人の署名を集め、超党派の下院議員200人を動かして、義務教育での金融・投資教育の義務化法を可決させた。これにより、2013年から中学のカリキュラムで公民、算数と任意科目の3科目に金融・投資に関する基礎知識の習得が盛り込まれた。

わが国でも、中学・高校での金融・投資教育を義務化すべき時に来ている。

2、雇用者年金の義務化と資産形成比率の導入

英国では2008年からすべての雇用者に企業年金の提供が義務付けられ、零細企業にはNEST(National Employment Savings Trust)と称する確定拠出年金が用意された。この強制加入のポイントは、拠出額を金額で定めるのではなく、2018年以降、最低拠出率を8%(うち企業の拠出率は最低3%)と「資産形成比率(Savings Rate)で定めたことである。給与が増えれば、それに合わせて資産形成額が増える仕組みは積立に無理がない。

わが国でも、この資産形成率の考え方を早急に導入すべきである。わが国の確定拠出年金の平均拠出額は月1万円台で、年収400万円の場合、資産形成率は3%程度に過ぎない。公的年金の受給額を考えると、これでは老後の備えとして不十分である。

3、投資免税の自動還付による資産形成の加速化

もう一つは、非課税投資の還付金を投資に回す優れた制度である。英国では、所得税率20%の人が年金に毎月500ポンド(約7.5万円)拠出すれば、年末には政府からその手取りに対する税金相当分1.5千ポンド(約23万円)が確定拠出年金口座に振込まれ、投資に充当される。納税者の側での手続きは一切不要である。

拠出額に対する所得税非課税の点は、わが国も英国と変わらない。ただ、年収8百万円の人が毎月iDeCoに毎月6.8万円積立てると、年間で約25万円の税金が還付されるが、これを受取るには確定申告をしなければならない。税金の還付が、英国同様に自動的に資産形成に回される制度の実現が望まれる。

日本個人投資家協会副理事長 岡部陽二)

(2017年10月3日発行、日本個人投資家協会機関紙「ジャイコミ」2017年10月号所収)