今年の6月株主総会の最大のトピックスは株主提案の大幅増加と一提案の可決であった。一方で、会社側提案の総会議案への賛成比率の低下傾向が続いている。

このような株主総会での物言う株主の動向をどう評価すべきか、具体的な事例に基づいて考えてみたい。

株主提案は過去最高を更新

2017年3月決算会社の提示株主総会における株主提案は、40社・212件となって、社数・議案数ともに過去最高となった。2015年度は年間総数で44社・53件であったので、2016年度には、これを大幅に上回る。

黒田電気では取締役選任議案での株主提案が可決された。これは、2009年にアデランスの総会で米スティール・パートナーズが推す取締役選任が可決されて以来2件目、国内株主からの提案事例としては最初のケースとして注目された。

可決はされなかったものの、①みずほフィナンシャルグループで「剰余金の配当を株主総会での決議とすることを可能にする株主提案」が43%の賛成票を集めた。

また、武田薬品工業では「相談役廃止」提案に会社側が対応を迫られたなど、経営方針の根幹に関わる問題が総会の場で議論されたのは、株主総会活性化に資するところ大であった。

さらに、株主提案には至らなかったが、物言う株主の鋭い観察から会社側を動かした東芝プラントシステムの事例も注目に値する。

これらのうち、黒田電気、武田薬品、東芝プラントシステムの3事例についてポイントを摘記したい。

1、黒田電気の社外取締役選任、異例の可決

黒田電気(東証一部)が6月29日に開いた株主総会で、旧村上ファンドの関係者らが運営する投資会社「レノ」が提案した社外取締役に安延申氏を選任する決議が賛成多数で可決された。

レノは直近でその幹部など関係者の保有を含めて黒田電気株の37%を保有する筆頭株主であるが、レノの株主提案は58.6%の賛成多数で可決されたので、22%近くの一般株主が株主提案に賛成票を投じたことになる。

この可決には、投票行動に影響力を持つとされる議決権行使会社ISSが賛成を推奨していたことも影響したものと思われる。

一方、会社提案の取締役6名のうち、社長候補など5名に対する賛成割合は54.3%~56.1%と過半数ぎりぎりであった。これはレノ以外の一般株主8%内外が会社提案に反対票を投じた結果である。

村上世彰氏の戦略次第では会社提案が否決されかねなかったこの事態は、経営者側にとっては薄氷を踏む思いの総会であった。

2、武田薬品の相談役廃止提案、経営者側の過剰反応

武田薬品工業(東証一部)が6月28日に開催した株主総会では、14年間にわたって社長・会長を務めた長谷川閑史氏が相談役に就く方針に反対する株主15名が「同氏が相談役で残ることはガバナンス改革の動きに逆行している」として、相談役ポジションの廃止を株主提案した。

会社側は「権限が極めて限定された相談役が、強い影響力を及ぼすことは考えられない」と提案に反対を表明、この株主提案は否決された。

ところが、会社側は総会後に本件に関する説明文書を株主宛に発信した。そこでは、長谷川氏の役割は経済同友会など外部団体で活動に限定されるとし、そのための肩書としての「相談役」の必要性を強調のうえ「同氏の年間報酬額は現在の12%程度となること、社用車や選任秘書はおかない予定であること」を明記して、株主の理解を求めている。

否決されたとは言え、過剰とも思える会社側の対応を引出したので、株主提案の目的は相当程度達せられたものと判断できよう。

3、東芝プラントシステムに対する投資ファンド株主の訴訟提起

東芝プラントシステム(東証一部)の株式4%を保有する外資系のファンド「オアシス」は、今年3月9日、東芝プラントシステムによう親会社への預け入れの差し止めを求める仮処分を申請した。

東芝は東芝プラントシステムの株式の6割を保有している。東芝はグループ会社の資金を一括管理しており、東芝プラントシステムの東芝への預け金は昨年12月末現在で878億円に上っていた。

同社の業績は順調であるものの、親会社・東芝の経営不安が拡がる中、グループ間の資金融通ルールに則って878億円もの巨額の資金を東芝に預けておくリスクを株主として容認できないというのが、預け入れ差し止め処分申請の理由である。

これは、当初は定時株主総会での株主提案として検討されていたところ、6月まで待てないとして提訴に踏み切ったものである。

預け入れの差し止め請求は、同社が東芝への預け金を一旦全額引き出したため訴因が無くなったとして却下となったが、一株主の主張が実質的には目的を達した。

脚光を浴び始めた株主提案権

株主提案権は1982年の商法改正で導入された「株主が株主総会で議案を提案することができる権利」で、議決権、配当受取権などと並ぶ株主権の一つである。

株主提案権を行使するためには、6か月前から継続して、総株主の議決権の1%以上、または300個以上の議決権を持つ必要がある。この要件を満たした株主は株主総会が開かれる8週間前以上前に取締役に対し書面で、一定の事項を株主総会の議案とするよう請求できる。

この株主提案権は長い間ほとんど活用されず、提案された事案の多くは原発反対の社会運動家が原発の中止を求めるといった企業のCSRやガバナンスとは直接関係のないものが大宗を占め、会社提案に対峙して別の取締役を候補に挙げるといったといった提案はほとんどなかった。

しかしながら、機関投資家やその助言会社が会社提案に対する賛否の基準を明確に示す動きが昨今強まり、その基準に合致した株主提案も同時に賛成多数を得る可能性が高まっている。

今まさに、株主提案権の積極的な活用促進策を真剣に検討する秋が訪れたと捉えるべきである。

とはいえ、1株主が10件もの提案を行うなど提案権の乱用が懸念される事例なども出てきたため、最近の関係者の議論はでは乱用防止が主な検討課題となってきている。権利の乱用は戒められなければならないが、株主総会の活性化に向けての株主提案活発化の方向での積極的な議論が望まれる。

わが国では「株主提案制度は、株主に意見の表明の機会を与えること自体を目的とした制度であって、この意見表明を制約するメカニズムを組み込んでいないため、会社側に掛かる負担が大き過ぎて、バランスを欠いている」との否定的な見方が主流となってきた。

ただし、これはのは、経営者側の見方に偏った議論であって、まともな見方とは思えない。

株主提案権行使は米国に比して貧寒

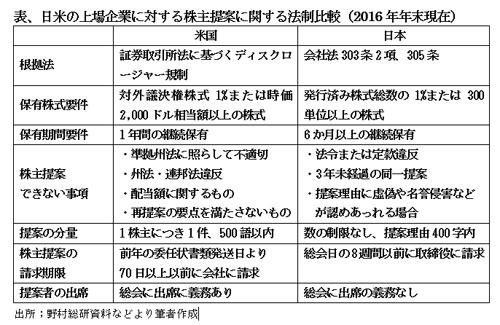

株主提案権に関する法制を日米で対比すると、わが国の方が①株式の保有充足期間が短い点、②提案数の上限規制が定められていない点、③総会への出席も義務付けられていない点など、総じてわが国の方が緩い。(下表)

このように株主提案のインフラは整備されているにもかかわらず、わが国では導入来毎年30社程度で利用されてきただけで、毎年数百社で提案され、可決案件も数十件で推移している米国との間には雲泥の懸隔がある。

取締役の選任については、お手本となった米国でも株主提案ができない事項とされてきたが、株主提案で取締役を選任できるようにするいわゆる「プロキシー・アクセス」が2010年に成立したドッド・フランク法で認められた。

「プロキシー・アクセス」とは、株主が一定の条件を満たせば、会社側の負担で株主提案を招集通知に記載することを可能とする制度である。

プロキシー・アクセスでの取締役選任提案の大半は「株主が保有比率3%以上、かつ保有期間3年以上であれば、取締役会メンバーの25%まで候補者を選任できる株主提案」を可能とするものである。この結果、2015年には株主が指名した取締役選任提案の数が106件と前年の4倍に急増した。

わが国の会社法は当初からプロキシー・アクセスを前提としているので、株主提案を拡大できる素地は整っている。

(日本個人投資家協会副理事長 岡部陽二)

(2017年9月5日発行、日本個人投資家協会機関紙「ジャイコミ」2017年9月号所収)