トランプ大統領は大統領選中から「強いドル」により国際競争力を失ったラストベルト地帯の荒廃にいらつきを隠さず、就任後も「ドル高の是正」を米国ファーストの第一の眼目に掲げている。

4月21日に行われたG20の会合では深入りは回避されたものの、会合の直前にトランプ大統領は「ドルは強くなり過ぎており、最終的には害をもたらす」と発言している。一方、ドル安になれば公的対外債務が膨らんで困るムニューシン財務長官は「長期的には強いドルが重要」と火消しに動いている。

こうした矛盾を抱えながらも、トランプ政権は為替相場の安定を目指して、主要国間ことに中国との間で、新しい通貨協定を結ぶ第二のプラザ合意案が具体化しつつある。

米財務省がさきに公表した為替報告書では「永続的な為替相場のズレ(Misalignment)を回避しなければ、自由で公正な貿易は広がらない」と明記されている。

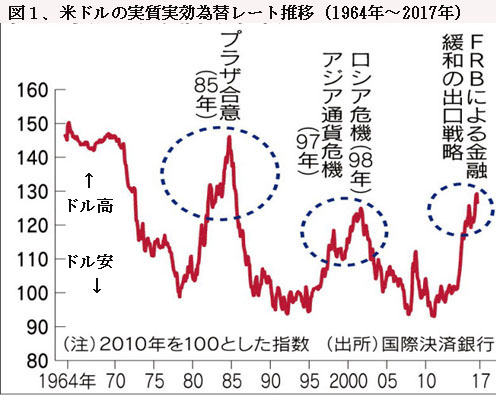

「為替のズレ」はロス商務長官らの有力者が一斉に使い始めたフレーズで、一時的な為替相場の振れではない。加重平均した他通貨に対する実質実効為替レートが14年ぶりのドル高を現出している昨今の超ドル高相場水準そのものが「市場の失敗」に因るものと断じているのである。(図1)

米国の大幅な輸入超による貿易不均衡が産業の空洞化を招来し、中堅労働者層がトランプ支持に動く原動力となったことは明らかである。この貿易不均衡を是正するには「ドル高是正」が第一の政策選択肢となるのも自明といえる。

そこで、「ドル高是正」の妥当性と今後の見通しにつき整理をしておきたい。

「為替のズレ」は実勢相場と購買力平価(PPP)の乖離

米国が主張する「公正で透明な通貨為替体制」とはどのようなものであろうか。

米ドルは世界で唯一の基軸通貨であるから、市場の信認度が高く、ドル高が常態化するのは当然である。

極端に大きな貿易赤字の結果、米国は膨大な対外純債務を抱えている。それにもかかわらず、ドル高が長期にわたり維持されるのは論理的にはあり得ず、これが破綻した時の悪影響は甚大である。

二国間の為替レートは両国の物価の変動(インフレ、デフレ率)に比例して算出される購買力平価(Purchasing Power Parity、PPP)が望ましい水準であるのは自明の理とされている。

平たくいうと、あるモノが日本で120円で、米国で1ドルの価格なら、1ドル=120円となるように為替レートが決定されるという考え方である。

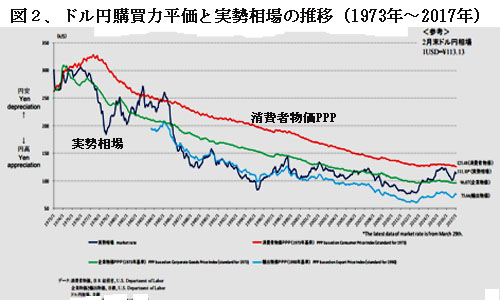

だが、為替相場の実勢は常にPPPから大きく乖離している。そもそも、物価変動の把握は難しく、消費者物価、企業物価、輸出物価など取引段階別にも差異がある。

これをドル円相場についてみると、1990年代以降の実勢相場はPPPに対して常に大幅な円高ドル安水準にあったが、アベノミクスによる超金融緩和以降は大きく円安に振れた。足元の実勢相場は企業物価と輸出物価PPP対比では円安水準にあり、米国から「円安是正」を迫られてもやむを得ないレベルに来ている。(図2)

日本円など先進国通貨とは異なり、人民元は米ドルに対して一定の範囲内で中国政府がコントロールしている管理体制下の通貨である。

中国は1996年のIMF八条国入り(貿易の支払いなどにおける為替制限を撤廃した)後、徐々に人民元の切り上げを進めてきたが、2015年8月以降は一転して人民元切り下げに転じ、当時6.2元/1ドルであった人民元相場は現在6.9元前後まで元安が進んでいる。

一方、人民元のPPPはIMF試算では3.54元/1ドルとなっており、ビッグマック平価(マクドナルドのビッグマックは世界各国に販売されているのでその価格に基づいて購買力平価を算出)でも3.55元/1ドルとなっている。

これは現在レートの6.9元/1ドルよりはるかに高い。実勢レートをPPPに合わせるには、人民元は大幅に切り上げなければならない(元高に誘導しなければならない)状況にある。

トランプ大統領が選挙公約に掲げた中国を為替操作国に指定する強硬措置は今のところ見送られているものの、中国が人民元安是正(=米ドル高是正)を迫られている状況に変わりはない。中国は対米黒字削減という新たな重荷を抱えて、一段と厳しい経済運営を迫られているのである。

米ドル高がもたらした国際収支悪化による対外純債務累増が問題

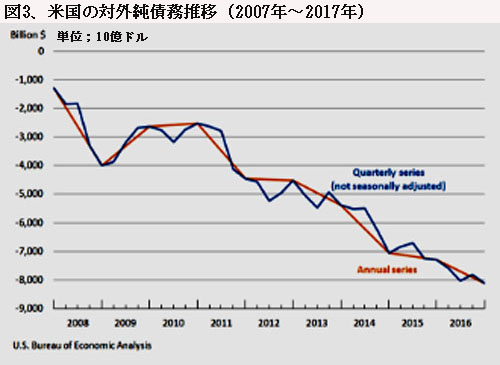

公的と民間を合算した対外純資産(2016年末)は日本が約3.4兆ドル、ドイツと中国が約2兆ドル保有しているのに対し、米国は逆に8兆ドル強の純債務国となっている。しかも、この純債務は最近10年間に漸増したもので、1900年代には米国も純債権国であった。(図3)

米国の対外純債務はGDP比で40%に達し、イタリアの26%、フランスの17%をも大きく上回っている。海外で保有されている米国債約6兆ドルのうち2.2兆ドルは民間で保有されているので、市場の大勢がドル売りに動くと、一気にドル安が進展するリスクも日々大きくなっている。また、米国の民間債務を政府がコントロールするのは難しい。

この米国の対外純債務残高は、貿易収支の巨額の赤字を貿易外や資本取引で埋めることができず、総合収支の赤字が累積したものである。これを改善するには輸出増・輸入減による貿易収支の抜本的な収支改善以外に取るべき方策はない。

グローバリゼーション・自由主義の代替モデルが必要

トランプ政権は、為替操作国への制裁関税の賦課といったペナルティーの発動だけではなく、ダンピング規制の強化、国境税・輸入賦課金の導入、非関税障壁の撤廃要求などなりふり構わずあらゆる政策を駆使する構えである。それでも年間赤字7,000億ドル超に上る貿易収支の改善を図るのは容易ではない。

収支改善の標的は赤字の過半を占める対中国貿易がポイントではあるが、日本、ドイツ、メキシコなども圏外ではあり得ない。

このような米国ファーストのトランプ政策に対し、WTO違反となるような保護主義には断固反対との論調がメディアの主流であるが、保護主義反対では貿易収支の改善はおぼつかない。

米国は必要があれば一方的な政策変更を実行してきた。1971年のニクソン・ショック時には、ドルと金との交換を停止すると同時に、一律10%の輸入課徴金を導入した。これは米ドルが基軸通貨である故の宿命ともいえる。

ドル高を一挙に是正するのではなく、ある程度の米ドル高を容認したままで、貿易収支の不均衡を是正するには、輸入課徴金などあらゆる政策手段を動員する以外にない。

主権国家が存在する以上、国際社会ではグローバリゼーションと自由主義が不可欠の基本原則と考えること自体に無理がある。グローバリゼーションと自由主義の限界を直視して、世界中の国々の利益均衡・公平感を担保できる監視体制のしっかりした代替モデルを模索することが重要である。

トランプ大統領が二国間交渉の重視など経済政策に強い政治的意思を持ち込んだことをマスコミは一斉に非難しているが、米ドルの独歩高を回避するにはこれしかないのという現実を直視しなければならない。

(日本個人投資家協会 副理事長 岡部陽二)

(2017年5月11日発行、日本個人投資家協会機関誌「ジャイコミ」2017年5月号所収)