投資業界紙は本年3月、『東証と岸田政権共催の『PBR1倍割れ銘柄撲滅キャンペーン』がいよいよ本格的にスタートする」と伝えた。

プライム市場上場企業の5割、スタンダード市場の6割がPBR(Price Book-value Ratio、株価純資産倍率)1倍割れを起こしており、ROE(Return on Equity、自己資本利益率)に至ってはわずか8%未満であるという現状に対して、東証が改善のメスを入れたのである。全上場企業は東証から「改善のための計画を年1回以上開示するように」と求められた。

要請の実効性には疑問符もつく。企業が現状分析に用いる指標について一律の定めはなく、「改善策」も形式は自由である。計画実現の期限はなく、実現しなかった場合の上場廃止基準設定といった踏み込みにも乏しい。仮に開示をしなくても罰則はない。

そのいっぽうで、7月29日に東証で開かれたフォローアップの有識者会合では、オムロンの安藤聡取締役から「市場区分見直しの成果を急ぐためには、『PBR1倍割れ』の企業が多いことを課題として捉え、メスを入れない限り意味がない」との発言がなされた。この不都合な真実は経営者側からは言い出しにくい問題であるが、ようやく東証や金融庁だけではなく、企業経営者もこの問題に真剣に取り組む姿勢に転じて来たものとの評価がメディアでは見られる。

最近の市場環境の変化を踏まえて、東証が採るべき市場政策のあり方について提言を試みたい。

上場企業の尻に火がついた株価対策

東証が上場企業に発した「目指せPBR1倍以上」という警告は、きわめて時宜を得たものであったと筆者は評価している。デフレからの脱却に目途がついて、インフレ・賃上げのムードが浸透し始め、生産拠点の国内回帰や再編の動きが出はじめてきた環境変化にマッチしているからである。円安定着がその追い風となっている。

長期停滞期に溜め込んだ純資産が資金余剰となっており、この余剰資金を新規設備投資の強化に振り向けられるだけではなく、PBR引上げのための株価対策に活用でき、経営効率を向上できる状況になってきた点も見逃せない。

東証は5年前にも「ROE8%以上の実現」という要請を行ない、これも継続してはいるものの、株価と直接の関連性が強い「PBR」からのアプローチの方がインパクトが大きく、企業も取り組みやすい。

そもそもPBRとは何か。

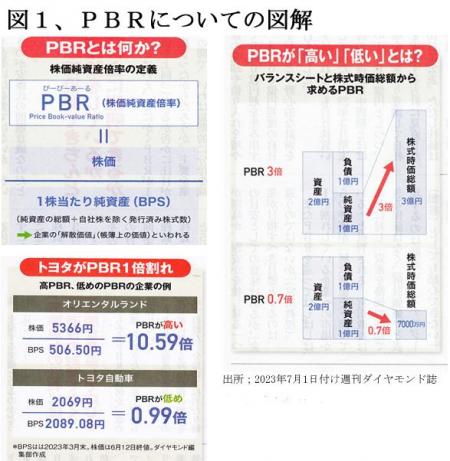

PBRは、企業の資産価値(解散価値)の何倍まで株が買われているかを見る投資尺度であり、資産価値に対して株が割高か割安かを判断する目安として利用される。

分母に1株当たりの純資産(BPS、株式数は期末の発行済み株式数から自己株式を除いた株式数を用いる)、分子に株価をとる。(図1左上)

PBRは「解散価値」といわれる。ただ、これは、分かりやすく説明するための比喩であって、解散価値とはまったく関係はない。B/Sに含み損益は表示されていないからである。

「1倍割れ」か否かが注目されているPBRを単純化すると、図1の右欄にあるとおり、純資産1億円の企業の時価総額が3億円であれば、PBRは3倍、株価が暴落して時価総額が7,000万円に下がれば、PBRは1倍割れの0.7倍となる。

なお、有名企業でPBRが高いのは東京ディズニーランドを経営するオリエンタルランドの10.59倍、時価総額断トツのトヨタのPBRは1倍すれすれ(2023年3月末)と低い。(図1左下)

日本企業のPBRは欧米比極端に低い

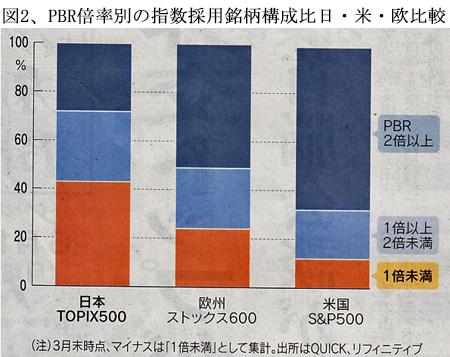

国際比較でみても、日本企業の低PBRは顕著である。東証のプライム市場全体の平均PBRは1.3倍で、3倍の米国に大きく後れを取っている。

採用銘柄数が似通った大型株の主要株価指数で見ても、日本では「PBR1倍割れ」が43%を占めているのに対し、米国は12%と少ない。欧州も日本ほど悪くはない。(図2)

ただ、歴史的に振り返ると、米国も1980年代初めには、上場企業の半分以上がPBR1倍割れであった。そこから抜け出した原動力は、大胆な事業の再構築や次世代を担う成長企業を育てる新陳代謝であった。M&Aをテコとした市場改革で停滞から抜け出した米国に学ぶところは大きい。

PBRの引上げには市場参加企業の新陳代謝が不可欠

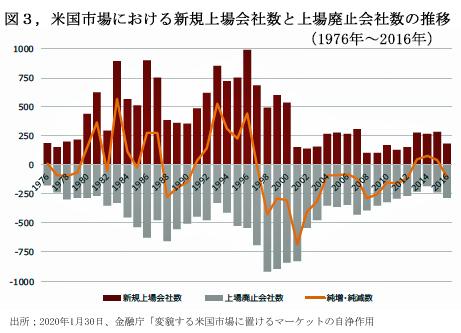

米国では上場会社の数が減少している。

ニューヨーク市場とナスダックを併せた米国企業の総数は1996年に過去最高の8,090社を記録したのをピークに減少に転じ、2012年には、1996年の約半数の4,102社となった。(図3)

時価総額が増加する一方で上場会社数が減少したことにより、1社あたりの平均時価総額は1989年の5.1億ドルから、2019年には77.6億ドルと15.2倍に上昇している。東証1社あたりの平均時価総額と比較すると、1989年には東証が米国市場の5.2倍の規模であったが、2019年には逆転して現在は米国市場が東証の5.0倍の規模に大型化している。

米国市場での新規上場会社数は2001年のITバブル崩壊を境に大きく減少している。これは、ベンチャーキャピタルの充実で、新興企業がコストを掛けて上場しなくても十分な資金調達が可能となった結果であり、新規IPO企業の売上高の中央値は1999年の17.2万ドルから2002年には125.8万ドルと7.3倍に上昇、創業からIPOまでの平均期間も5年から10年に長期化している。

かたや、米国市場での上場廃止会社数は、2000年台に入って急増し、新規上会社数を大きく上回っている。上場廃止の理由は、①M&Aによるもの、②上場維持基準に抵触、③会社の申し出による自主的なものに大別されるが、最近ではM&Aによるものが約7割を占めている。

ところが日本の東証では正反対の現象が起きている。

1993年から2022年の30年間で東証の上場会社は1,777社から3,822社へと2.2倍に増加しており、この間のIPO件数は3,246社、上場廃止は1,154社と、新規上場が上場廃止の約3倍にも達していた。(旧大証・ジャスダックを含む)。 東証の動きは米国市場と真逆で、上場企業の数が累増して小粒化が進行した。

米国市場はM&Aが成長の原動力になっている

米国市場ではIT大手のGAFAM(グーグル、アップル、フェイスブック、アマゾン、マイクロソフト)の5社だけで東証の時価総額を凌ぐに至った。GAFAMはこれまで30年間に750社の企業買収を積み重ねて成長してきた。M&Aの対象には非上場のスタートアップもあるが上場企業の買収も多く、1件の買収額が100億ドルを超えるものが4件に上っている。GAFAMのPBRはすべて6倍を超えているので、低PBRの被買収企業のPBRもM&Aで引上げられてきた。

米国と企業風土の違いはあるにせよ、低PBR企業を減らし、東証の時価総額が停滞から抜け出すカギは、米国同様にM&Aを活発化させることができるかどうかに掛かっている。

日本企業はニデックや日立を見習え

今からちょうど半世紀前に創業したニデック(旧日本電産)を売上2兆円、社員数10万人を超えるグローバル企業に育てた永守重信CEOは次のように喝破しておられる。

「私に言わせれば、低PBR問題の解決は簡単だ。以前の敵対的買収、今でいう同意なき買収を政府や東証が推奨すべきだ。一部ファンドのような強欲な乗っ取りはよくないが、本当は実力があるのに経営がまずくて業績が低迷している企業は、正しいオーナーが買うことで見違えるように中身が改善する」

「買収が活発になれば、どの会社の経営陣もぬるま湯に安住できず、改革に本気で取り組む。緊張感の高まりで産業の新陳代謝が加速し、マクロの生産性も上向く」

「例えば、当社が2年前に買った三菱重工工作機械(現ニデックマシンツール)は赤字で苦しんできたが、今では営業利益率が18%に達した。1日1件だった営業マンの顧客訪問を5件に引上げ、機械が故障した時には迅速に対応するように体制を切り替えただけだ」

「日本では同意なき買収が嫌われるのが大問題である。私が今の株価の2倍で買いたいと言っても証券会社や弁護士が尻込みする。相手に恨まれるのが怖いのだ。同意なき買収は経営陣には迷惑であっても、社員や取引先は幸せというケースも多い。M&Aの滞りが、日本の新興企業の成長が遅い理由の一つだ」

ニデックは、勢いに乗って、7月13日にスタンダード市場上場の工作機械メーカーであるTAKISAWAに対し、経営陣の同意を得ない段階で現株価の2倍での買収提案を仕掛けた。同社の経営陣は猛反発しているが、この成否は見ものである。

M&A戦略の積極活用で経営を立て直し、見事に復活させた大企業として日立製作所も注目に値する。日立の01~10年の累積最終損益は1兆円強に沈み、「ダメな日本企業」の代表格であった。そこで、子会社から呼び戻された川村隆社長がM&Aによる事業再編に乗り出した。

川村社長は、日立化成や日立建機など22社を数えた上場子会社は売却や完全吸収で今年3月にはゼロにし、いっぽう利益成長を引っ張るパワーグリッド(送配電網)事業をスイスのABB社から、鉄道・DX事業をイタリア・米国から総額約3兆円で買収した。この間、PBRはおおむね1倍を維持、最近では1.7倍にまで上昇している。

最近は多少、日本企業間の事業再編が活発化してきた動きはある。本年1~6月に行われた日本企業間でのM&A買収額は6.8兆円と前年同期比8割増となった。これが株価の底上げに多少は寄与したであろうが、この額は主要先進国の中でも極端に少ない。東証と政府は日本企業間M&A買収の年間額をせめて日本株時価総額約850兆円の1割である85兆円程度と目標に定めて環境整備していただきたい。

東証はTOPIXに代えて「JPXプライム150指数」を代表指数に掲げよ

本年7月3日、米国のS&P500指数を凌駕するとも囁かれる新しい指数が日本に誕生した。JPX総研が開発した新株価指数「JPXプライム150指数」である。収益性についてはROE(自己資本収益率)を、市場評価についてはPBR(株価純資産倍率)を活用して優良企業をセグメントしている。150社のうち半分は、PBR1倍超えの時価総額上位75社から、残りの75社はエクイティー・スプレッド(配当などの資本調達コストをROEから差し引いた正味のリターン)を基準として選定されるので、PBR1倍以下の銘柄はまず選定されない。

現在、「PBR1倍割れ」の時価総額上位には3メガ銀にゆうちょ銀、ソフトバンクG、ホンダ、パナソニックHDなどが並び、トヨタも1倍すれすれである。銀行には別途の自己資本規制が掛かっており、PBRの引上げは難しい面もあるが、過当競争で収益性が低下している面も否定できない。

「JPXプライム150指数」入りという新しい目標ができたので、自動車、IT関連、商社などはもとより、メガバンクも自己資金調達方式の工夫や預貸金業務以外の収益強化などにより、投資家にとっても夢のある「PBR1倍超」経営を目指してもらいたい。

東証は早期にTOPIXに代えて「JPXプライム150指数」を代表指数に決定していただきたい。同時に、プライム市場残留の経過措置期限を2025年3月末と明示するなど市場区分再編を進めてはいるが、プライム市場上場の要件として「PBR1倍以上」とする方向での対応を検討していただきたい。

PBR1倍超え実現のために企業経営者がとるべき本来の対応は、①資本コストの水準を把握、②適切なROE目標を設定して向上に取り組み、③既存事業を見直して資金を将来の投資に有効活用する、といった戦略に尽きる。自社株買いや増配によってPBRを一時的に高めても、新規分野への積極投資を怠れば、中長期的な「PBR1倍超」体質は作れない。

個人投資家にとっても、企業経営者のPBR1倍以上へ向けての見直し姿勢の真剣度を投資判断の基準として、慎重に見極める眼力が重要となってくる。

(日本個人投資家協会 監事 岡部陽二)

(2023年9月2日発行、日本個人投資家協会機関誌「ジャイコミ」2023年9月号「投資の羅針盤」所収)