J-REITの相場が、年初来6ヶ月で7.8%上昇した。同期間の投信分類別の運用成績は、日本株型が、▲3.1%、海外・先進国株型が▲2.3%、海外REITが▲3.1%とすべてマイナス、プラスは国内債券型の0.4%とJ-REITのみであった。

REITは債券同様に利回り重視の投資商品であって、相場変動は少ないはずであるが、最近6ヶ月では最高の運用成績を上げている。平均分配金利回りも3.9%と、株式の配当利回り1.8%の2倍以上高い。

投信全般の運用成績は、このように振るわないにもかかわらず、投信市場への資金流入が続いている。ただし、投信の中で唯一好成績のJ-REITからは資金が流出している。相場上昇を捉えての利食い売りの結果である。

この不思議な現象に着目して、J-REITの魅力をあらためて考えたい。

J-REIT市場の拡大は顕著である。

REITとは、不動産投資信託(Real Estate Investment Trust)のことである。一定の要件を満たす投資法人に対して法人所得課税を免除し、課税対象を投資家の所得に一本化した不動産事業への投資スキームである。米国のREIT市場は1960年に創設されたものの、上場REIT市場が急成長を遂げたのは1992年以降である。

一方、わが国では不良債権の担保不動産を流動化させる目的から「特定目的会社による特定資産の流動化に関する法律」が1998年に制定され、公募の会社型投信も解禁されて、2001年9月にJ-REITの2銘柄が東証に初上場された。

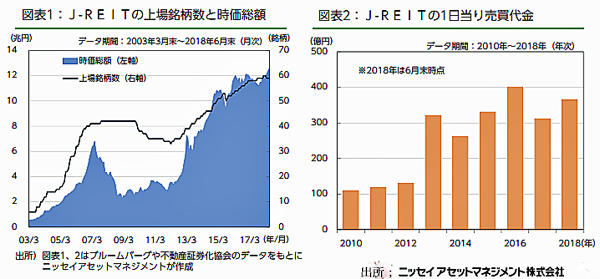

2008年にはバブル崩壊の余波を受けたニューシティ投資法人の破綻で頓挫して減少に転じたものの、2013年以降は急成長軌道に乗り、2018年6月末時点で59銘柄、時価総額12.6兆円にまで増加している。この時価総額は東証1部の不動産セクター14.8兆円に迫る規模である。もっとも、2015年以降は増加ペースが落ち、年増300億円程度に留まっている。

また、1日当たりの売買代金も1日平均300~400億円で安定的に推移している。(図1、図2)

上場REITの国際比較でも、160銘柄、時価総額95.2兆円の米国には及ばないものの、オーストラリア(時価総額;9.3兆円)、フランス(同;8.3兆円)を抜いて2位につけている。

上場を前提としない私募の不動産ファンドの残高も2017年末には16.0兆円と推計されており、不動産の証券化は急速に進展している。

J-REIT投資の主体は個人、ついで外国法人が多い。

J-REITの個人保有は総口数の約10%に過ぎないが、投資信託の保有が約35%を占めているので、投資信託の保有者は個人であると考えると併せて45%程度を個人投資家が保有していることになる。また、株式同様に外国法人の保有比率が26%と高い。

J-REITを中心に運用する「国内REIT投信」は、2016年以降毎月分配型への組入れ額が毎月1,000億円を超えるペースで増えたが、解約も多く、最近では「年一回決算型」への移行が進んでいる。

J-REIT市場は拡大の余地が大きい。

J-REITの投資対象は大都市中心部の賃貸商業ビル向けがほぼ半分であり、残りをホテル、商業施設、マンション、流通拠点施設向けが占めている。いっぽう、REIT先進国の米国では投資対象の多様化が進んでいて、もっとも構成比率が大きい小売り施設セクターでも2割以下で、次いでヘルスケア関連施設、さらには個人用倉庫や電波塔、森林にまで広く分散されている。

今後の見通しとしては、J-REITの大半を占める大型オフィスビルの完工は、2020年にピークを迎えるものの、2024年以降は回復するものと見込まれている。

ホテルやリゾート施設はオリンピックを契機にインバウンド需要が大きく増えるものと見られるので、J-REITの対象物件が急増する。高齢化に伴う介護関連施設や流通拠点の需要にも根強いものがある。道路や農業などのインフラ施設についても、収益確保のスキーム次第でREITの対象となり得るプロジェクトが出てくる。

いっぽう、ゼロ金利の長期化により、債券や国債は投資対象とならないので、多少のリスクはあっても平均で3.9%程度の配当利回りが見込めるJ-REITの魅力は一段と向上する。

信用度が高く、なおかつ利回りが4%超の優良銘柄を見つけよう。

J-REITの価値は、投資対象不動産が将来生む賃貸収入と売却時の損益に全面的に依存している。したがって投資に当たっては、「対象不動産の購入価格の妥当性」「稼働率」「賃料収入」などの水準、「投資法人のガバナンスの質」を総合した経営力を見極める要がある。

これらの要素を勘案したJ-REITの信用度としては、格付会社4社の格付状況とNAV(Net Asset Value)倍率が参考になる。J-REIT投資法人の主なスポンサー企業(出資者)の信用度も影響する。

◆格付会社4社の格付状況をみる◆

複数の格付会社の格付取得が望ましいが、複数取得の銘柄は上場59銘柄中、22銘柄に過ぎない。日銀が買入対象の適格要件としているJCR(日本格付研究所)のAA格以上を得ているのは28銘柄に留まっている。

◆NAV倍率をみる◆

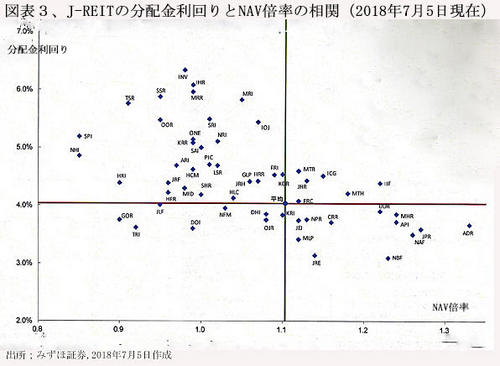

NAV倍率は、純資産価値に対して「現在の投資口価格が何倍か」を示す指標で、株式のPBR(株価純資産倍率)に相当する。この倍率が高ければ割高、低ければ割安であり、現実の価格が市場で正当に評価されているかどうか見極めるのに役立っている。現在の平均値は約1.1倍ながら、銘柄数では1.0倍以下が半数を占めている。

REITは年間の収益を原則として全額分配する取り決めとなっているので、時価に対する分配金利回りが高いほど経営力が優れている。

この分配金利回りとNAV倍率の相関を見ると、おおむねハイリスク(割安)・ハイリターン、ローリスク・ローリターンとなってはいるものの、ばらつきがきわめて大きい。(図3)

このグラフの高NAV倍率・低配当利回り(右下の枠)10銘柄は日本ビルファンド(NBF、三井不動産・住友生命)、ジャパン・リアルエステート(JRE、三菱地所、三井物産)といった一流企業がスポンサーとなっている銘柄で占められている。

これらの銘柄は信用面での安心感はあるものの、J-REIT運用法人とスポンサー企業の間には利害の相反が厳然として存在するので、高利回りを期待することは所詮無理である。

いっぽう、全銘柄の過半を占める高配当利回り・低NAV倍率(左上の枠)銘柄には、分配金利回りが6%を超えるインヴィンシブル(INV、ソフトバンク系)、いちごホテルリゾート(IHR、いちごグループHD)といった運用専門の投資法人銘柄が多い。

この2法人はインバウンドの急増でホテルの業績が好転し、高分配が実現したものであるが、収益性の高い物件を割安で取得してきた経営力は評価できる。この枠内のスポンサー企業には三菱商事(JRF)、NTT開発(PIC)、みずほ信託銀行(ONE)といった信用度の高い顔ぶれも揃っており、真の割安銘柄が潜んでいるのではなかろうか。

グローバルREITにも目を向けよう~ただし高い手数料に注意

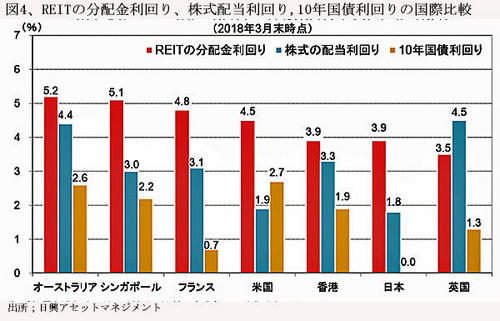

海外のREITでは、オーストラリアやシンガポールの分配金利回りは5%を超えており、10年国債利回りの2倍以上と高い。(図4)

日本ではJ-REITと10年国債利回りとの差が3.9%と大きいが、米国では1.8%と小さく、リスクや売買手数料を考慮すれば、US-REITよりも米国債投資の方が有利かも知れない。

もっとも、グローバルREITへの投資に当たっては、①各国の不動産市況の違いや②為替リスクの存在に加えて、③販売手数料などが現地よりもかなり高い点も考慮しなければならない。

米国市場には160銘柄のUS-REITが上場されているが、US-REITを米国株同様に米国市場で購入することはできない。証券会社・銀行は新規購入時の目論見書交付義務がネックとしているが、追加購入も認めていない。

証券会社・銀行はUS-REITとをマザー・ファンドとして組成されたファンド・オブ・ファンズを販売する方式で、購入時に3.24%、毎年1.6%以上といった高い手数料水準を徴求できるからである。たとえば、人気の新光US-REITオープン(ゼウス)は、米国市場で売買されているインヴェスコ社のUS-REITを数本組み合わせただけで、手数料が上乗せされているのは看過できない。

(日本個人投資家協会 副理事長 岡部陽二)

(2018年8月3日発行、日本個人投資家協会機関紙「ジャイコミ」2018年8月号収載)