本年初に発足した新NISA(少額投資非課税制度)が個人投資の世界に新たな潮流を生んでいる。本年1~5月の投資信託(投信)などによる海外への投資は5.6兆円超の買い越しとなり、昨年通年の4.5兆円を上回った。これを牽引したのは、通称「オルカン」など、全世界株式や米国株などのインデックスに投資するETF(上場投資信託、Exchange Traded Funds)であった。

このような潮目の変化が日本の資産運用に変革をもたらすであろうか。個人投資家にとってのETF活用について考えてみたい。

投信は流動性改革でETFに成長

今年は、1924年に米国で世界初のオープンエンド投信が発足してからちょうど100年の節目の年に当たる。

オープンエンド投信とは、いつでも換金可能な投資信託のことである。ファンドがいつでも換金に応じるとともに恒常的に追加販売を行うので、それ以前のクローズドエンド型に比して流動性が高まった。

オープンエンド投信100年の歴史の中で、世界的に大きな影響を与えた新商品として、1971年に開発されたMMFと1990年代に生まれて急成長を続けているETFが特筆に値する。

ETFは、従来型の投信を株式市場に上場して一段と流動性を高めた商品である。1993年には米国でETFが発足し、昨年30周年を迎えた(世界初のETFは1990年にカナダ市場に上場)。

従来の投信に比べて、①経費率(純資産残高に対する運用コストの比率)が低い、②価格が把握しやすい、③1銘柄を買うだけで分散投資ができる、④非上場の投信とちがって、株式同様に機動的な取引ができるといった特徴がある。

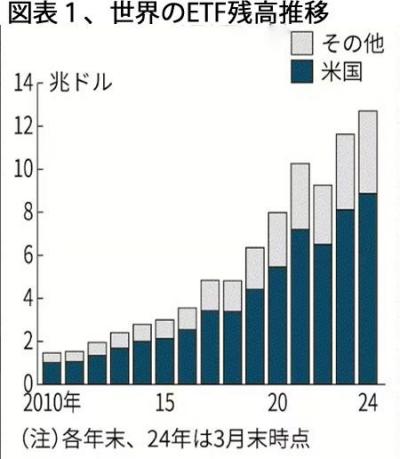

世界のETF残高は機関投資家マネーが流入して過去5年で2.6倍に急増

ETFの2024年3月末残高は全世界で12.7億ドル(約2,000兆円)と前年末比で9%増え、過去最高となった。18年末から数えると5年余りで2.6倍に増えている。このETF総残高の約7割は、米国市場上場ETFが占めている。(図表1)

ETF投資の資金源は米国では生保・年金・ヘッジファンドなどの機関投資家が主体であるが、最近は個人や投機筋からの資金流入も加速している。

コンサルティング大手のPwCは、世界のETFは今後も年率2桁のベースで伸び、2028年半ばまでに19,2兆ドルに達するとの見通しを示している。

ETFの魅力は多様な資産への投資対象の拡大

ETFのメリットとしては経費率が低いなどの4点を先ほど挙げたが、これらに加えてETFの内容が最近10数年で急速に多様化、拡大している点にも注目したい。

1993年に米国でETFが誕生した当時、ETFの中身は米国内の株に限られていた。その後の変遷を米国についてみると、株式が主流であることに変わりはないものの、米国株の比率は6割強にまで低下している。(図表2)

1993年当時、対象商品はS&P500の株価指数のみであったが、96年にはグローバル株式型が誕生、さらに02年に債券、04年に金などの商品(コモディティ)を対象とするETFが生まれた。本年5月28日にはビットコイン・イーサリアムのETFが英ロンドン市場に初めて上場され、米国市場でも近く上場される見込みである。

日本でも、6月4日に「日経半導体株指数」のETFが上場され、サウジアラビア株ETF上場の準備も進んでいる。

極め付きは、昨年7月に米国市場に登場したテスラ、エヌビディアなど8銘柄の「単一銘柄ETF」と称する不思議な投資商品である。たとえば、足元で700ドルのテスラ株に対し「テスラ・ベアETF」は50ドルで購入できる。現物株を空売りして失敗すれば、損失は大きくなるが、売りオプションに近いテスラ・ベアETFでの損失は50ドルに限定される。この単独銘柄ETFは騰落の激しい人気銘柄のリスクヘッジ目的などで取引が膨らんでいる。

ただ、このようなデリバティブ紛いのETFの導入で投資家の売買の自由度が広まれば、短期的に対象株の値動きが増幅される懸念も指摘されている。

日本のETFの個人保有残高はアジア主要国比でも少ない

日本では1995年、バブル崩壊の後遺症に悩む市場の活性化策として初のETF制度がスタートした。 この年に上場したのはたった1種類だけ、「日経300株価指数連動型上場投資信託(1319)」で、非常に売買しにくい建て付けのために特例的な存在であった。その後、法律の改正などを経て2001年7月、東京証券取引所にETF市場が生まれる。それでも国民に広く浸透する兆しは見えなかったが、2011年から日銀による買い入れが話題になったこともあってようやく知名度が上がった。

世界を見るとETFの残高は米国が圧倒的に大きく、しかも主要な利用者は米国では年金やヘッジファンドなどの機関投資家である。いっぽう、日本を除くアジア主要国ではETFは主に個人が保有している。

日本のETF残高は約5,000億ドルとアジア主要国の中では大きいが、残高の84%を日銀が保有しており、民間のETF保有残高は、国民一人当たり97千円で、台湾の1/6、韓国の1/2以下と小さい。(図表3)

新NISAはETF投資の起爆剤となるか

世界の株式市場では平均して年率6~7%程度の利回りが期待されている。ところが、よく知られている"不都合な真実"がある。「アクティブ・ファンドのパーフォ-マンスは一貫して市場平均を下回っている。いっぽう、手数料率の低いインデックス・ファンドのパフォーマンスは平均してそれ以外の金融商品を上回っている」ということである。

それでは、34年ぶりに最高値を更新した日本株のTOPIXや日経225に連動するETFに投資をすればよいかというと、そうは思えない。日本株のETFは84%を日銀が保有しているので、常にその売り圧力が掛かっているうえ、日本株には円安高進の為替リスクがある。

新NISAの積立投資枠では金融庁の厳しい審査に合格した254本の「優良」投資信託しか買えない。そのなかには、インデックス型の投信やアクティブ投信も含まれているが、過半は世界株や米国株などのインデックスに連動するETFである。

金融経済に強い作家の橘玲氏は「NISAで選ぶべきファンドの候補は、①MSCIコクサイ・インデックス(先進国対象)、②先進国だけではなく中国や新興国株を含み、オルカンの愛称で知られるMSCIオール・カントリー・ワールド・インデックス、③米国のS&P500インデックス、④ハイテク銘柄が集まるNASDAQ100インデックスに連動するものに絞られる」としている(文藝春秋7月号「臆病者のための新NISA活用法」より抜粋引用)。まことに的を射た推奨である。

新NISAでETFは日本にも根づくか

新NISAの免税枠での外国株中心のインデックス投資には、その是非をめぐる議論も盛んになってきている。

これらのETFはほとんどすべてが外貨投資であることから、円安の促進要因となる。これを免税扱いにしてまで政府が支援するのは日本経済にとって望ましくない、という主張にはもっともな面もある。

この問題意識はNISAの手本となった英国のISAにもあり、2024年からは英国の株式や投信に限定する非課税枠が設けられた。従来の年間投資枠2万ポンド(約380万円)に上乗せする増枠分5,000ポンド(約95万円)が、英国株式・投信限定となる。

インデックス運用については、投資家が銘柄選択の努力を放棄するのは許せないとの論調も見られる。市場の価格発見機能を担わないフリーライダー〈ただ乗り〉ではないかという手厳しい論者もいる。

株式投資の妙味は、わずかな出資でも、その資金が企業の成長を支えているという満足感にあるので、心情的には筆者もインデックス運用にはネガティブな立場を貫きたい。

しかしながらインデックス投資が生まれた国アメリカでは、国民の生活水準向上にインデックス投資が貢献したことにまちがいない。インデックス投資の生みの親、J・C・ボーグル氏(バンガード社創業者)は「すべての投資家に『フェアな取り分』を与える」として低コストと確実なリターンにこだわり、アメリカ国民から支持され、タイム誌の「最も影響力のある100人」に選ばれた。ボーグル氏の引退後もバンガード・グループの成長には目を瞠るものがあり、同社は揺るぎのない地位を築いている。

新NISAの増枠・恒久化による個人投資の活性化で、ETFへの投資の潮目がどのように変わっていくのかを注視したい。

(日本個人投資家協会 監事 岡部陽二)

(2024年7月2日発行、日本個人投資家協会機関誌「ジャイコミ」2024年7月号「投資の羅針盤」所収)