本年1月、旧来のNISAが改定されて、資産形成に現実的な奏功が見込める「新NISA」がようやく発足した。運用金額の枠が増え、運用期間も恒久化された。英国に16年遅れはしたものの、個人の資産形成を政府が税制面から支援する制度として定着するものと見込まれている。

しかしながら、NISAは個人が任意に行う投資を支援する証券貯蓄の仕組みであって、老後の生活を護る社会保障の根幹となる年金積立の支援ではない。

今後の方向としては、単なる税制面での優遇だけではなく、個人と企業に加入を半ば強制する社会的共助としての私的年金積立の支援策を抜本的に強化しなければならない。

岸田首相が提唱する資産運用立国の実現にも、投資信託だけではなく、年金基金の運用力強化こそが、その中核を担うことは論を俟たない。

先進諸国に比べて、致命的に遅れている「私的年金」制度の強化策について考えてみたい。

私的年金は米国で急成長

「年金」とは、高齢期の生活の基本的部分を支えるため、終身または一定期間にわたって、毎年定期的・継続的に決まった金額が給付される制度である。国民年金、厚生年金などの公的年金と企業年金、確定拠出年金(DC)などの私的年金に分類される。

主要先進国の公的年金は、現役世代が支払う保険料を原資として、高齢者に給付を行う賦課方式が主流である。俗に「仕送り方式」と呼ばれる。日本は1946年の創設当初は積立方式であったが、経済の高度成長や激しいインフレ に伴って積立方式を維持することが難しくなり、賦課方式の要素が徐々に採用されてきた。1970年代に正式に賦課方式に転換、2004年には給付抑制を図るマクロ経済スライド方式が導入されたので、年金受給者の実質受取額は将来の低下が宿命づけられた。

人口減少社会では賦課方式は勤労世代に負担が掛かり過ぎて機能しないので、その不足分を積立方式の私的年金で補完する動きが21世紀に入って各国で活発化している。

米国では公的年金を補完する私的年金制度として、1980年前後に401Kの略称で知られるDC(確定拠出型の私的企業年金)やIRA(個人年金)などの法整備が完成した。家計の私的年金資金が積立投資の形で長期安定的に市場に流れ込んでいることが市場の需給構造にプラスの影響を与え、家計は企業の成長の果実を受けとっているのである。

401kとIRAの合計残高は1980年から約40年間で94倍に膨らんだが、これは同期間の株式時価総額20倍増に比して5倍のペースである。

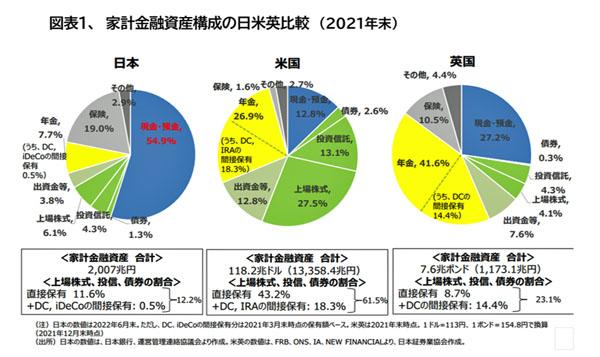

その結果、米国の家計金融資産に占める証券保有(株式・投信・債券の合計額)の比率はDC・IRA合計で18.3%、直接保有43.2%、合計61.5%(2021年末)と2/3近くに達している。(図表1、中央最下欄)

ちなみに、この図表1は2021年10月に内閣府に設置された岸田政権の「新しい資本主義実現本部」が具体施策の柱として取り上げた「企業年金の改革」資料の中で提示されたものである。この図表を掲げた狙いは、米英に比して話にならないほど遅れているDC、iDecoの制度改善である。ところが、3年近くを経っても肝心のDCの改革具体策は何一つ議論されていない。

ブレア政権時代の英国での私的年金導入が模範的

米国との乖離は大きすぎて話にならないが、上の図表1に示された英国の「DCの間接保有:14.4%」は2000年代に入ってから急増したもので、この比率が0.5%に過ぎない日本が範とすべき好個の先例である。(同じく図表1、左右最下欄)

英国の年金制度は、1942 年のベバリッジ報告に基づき、政府が「揺り篭から墓場まで」面倒を看る福祉国家の実現を目指して公的年金中心で設計され、給付額は第二次大戦後徐々に増やされてきた。

79 年に成立したサッチャー政権は、この高福祉政策が英国経済の成長を阻害しているとして、公的年金の給付水準を段階的に引下げ、脱公的年金促進策を積極的に推進した。この結果、公的年金の老後生活の保障機能は十分とはいえなくなった。

1997年に発足して10年間続いたブレア政権は、この事態に危機感を募らせ、サッチャー政権が置き去りにして残した中・低所得者層の年金充実をはかる改革を強力に推し進めた。

具体的には、2006年12月に職域年金未加入者を対象とする老後資金の積み立て促進策として新たに「国民年金貯蓄制度(NPSS:National Pensions Saving Scheme)を開始すると決定した。このNPSS制定が、現在の私的年金(DC)制度の原型となり、運用ルールについては漸次改善が図られてきている。

英国の年金は日本同様に2階建てとなっており、1階部分は被用者と自営業者を対象とする共通の公的基礎年金となっている。改正のポイントは、2階部分を全面的に民営化し、財源は被用者本人と事業主がそれぞれ税引き後所得の4%づつを負担、ただし被用者は3%のみを自己負担し、1%は政府が減税措置の形で拠出する。この改正により1階部分は公的保障、2階部分は個人の自助努力によって備えるという公私の役割分担が明確にされた。

このような公私の役割分担によって、高齢者の所得補償が適切に行われ得るかどうかの鍵となったのは、私的年金の普及であった。そこで、英国では事業主に一定の要件を満たす労働者に対してDC主体の企業年金制度の提供を義務付けるという「自動加入制度」を導入した。

これは、半強制的に労働者を企業年金に加入させ、老後に受取る年金資産を貯蓄させる、義務化に近いものである。私的年金は任意に加入するものであるという原則論から、脱退は認められれているものの、免税のメリットと組み合わせて、強力に私的年金の拡充を図るものであった。

現に、保険料1%分の税金投入メリットを享受する被用者の脱退はきわめて少なく、実態的には強制加入に近い巧みな制度設計となっている。

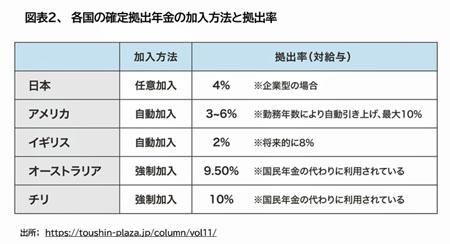

確定拠出DCが成功するかどうかのポイントは、「加入方式」であろう。

各国の例を見ると、米国、英国は対象者全員をいったん自動的に加入させる方式を取り、オーストラリア・チリでは強制加入方式を取っている。(図表2)

日本のようにいつまでも任意加入でありつづけていては、普及に失敗した例と世界からみなされても仕方がない。

私的年金など資産形成支援制度により蓄積された個人金融資産の増強を

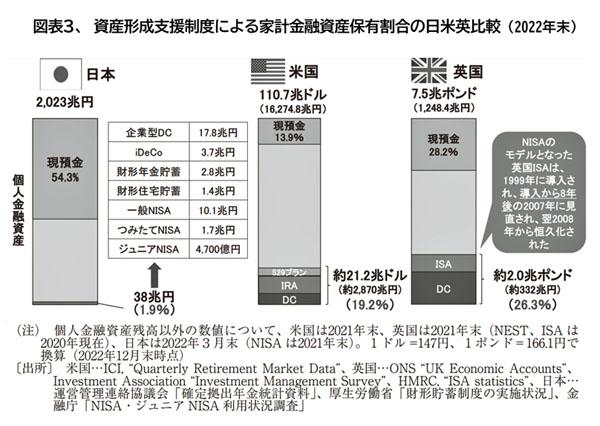

日本証券業業協会の岳野万里夫副会長ほかが「国民の資産形成と資本市場の機能発揮について」纏めた提言では、日米英3か国の個人金融資産を①現預金、②個人の自発的投資、③政府の資産形成支援制度により蓄積された投資に3分類して、図表1よりも分かり易く提示されている。(図表3)

図表3でクリアーに示されているのは、今後拡充が必要なのは③の政府支援制度による資産蓄積である。

この比率が日本はわずか1.9%にとどまっており、54.3%と過半を占めている現預金に比してあまりにも小さい。米国は③の比率が19.2%となっているが、②の自発的投資の割合も高い。英国は③が26.3%と3分類での均整がとれており、これはブレア政権による政策努力の結果と高く評価できる。

③の政府の資産形成支援制度により蓄積された投資の残高(2022年時点)について、日本と英国を比較すると、

ⅰ、英国ISAの125兆円に対し、日本のNISAは12.3兆円と1/10、人口比で約1/20と小さい。NISAの恒久化により、今後毎年10兆円程度増えるとしても、英国の水準にキャッチ・アップするには20年以上を要しよう。

ⅱ、DCの残高については、英国の197兆円に対し、日本は個人年金のiDecoなどを含めて25.7兆円と英国の1/7、一人当たりでは英国の1/15と比べるのも恥ずかしいほど小さい。

日本も資産運用立国を目指すからには、英国に倣って、個人の年金資産を積立方式で効率的に運用する私的年金基金の創設を政府が、年金制度面、税制面から積極的に支援する政策を早急に打ち出すほかない。

関係者は、私的年金への自動加入制度の創設なくして、格差のない老後の生活保障も運用資産立国の実現もなし得ないことを肝に銘ずべきである。

(日本個人投資家協会監事 岡部陽二)

(2024年9月2日発行、日本個人投資家協会機関誌「ジャイコミ」2024年9月号「投資の羅針盤」所収)