金融庁の審議会が「老後の生活を維持するには、退職時に平均2,000万円の蓄えが必要」と指摘、その運用に当たり私的年金や個人投資の自助努力を後押しするための施策を建議した。この報告書が物議をかもし、麻生大臣の報告書受取り拒否や先月行われた参議院選挙の争点にまで騒ぎが拡大した。

この力作のどこが問題なのか。そもそも、日本は老後の生活をすべて政府が面倒を看てくれる社会主義国ではない。さりとて国民の自己責任にすべてを任せるのではなく、年金などの社会保障制度で不足分をカバーする仕組みを採っており、その運用にあたっては不断の改善努力が不可欠である。

本稿では年金制度に絞って、その抜本改革の方向性について考えてみたい。

金融庁報告書の問題は「赤字」を浮き出たせたカラー・グラフ

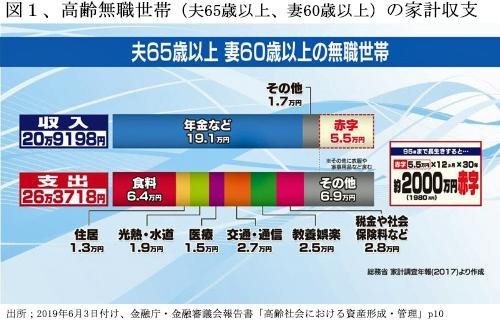

この報告書では、議論のイントロダクションにモデル・ケースとして「65歳で退職した正規社員と専業主婦」世帯の平均収入と支出から毎月5.5万円、30年間で約2,000万円の「赤字(不足)」が発生するとした。(図1)

この総務省作成の家計収支統計は、国会審議などでも使われており、家計の実態を反映した信ぴょう性の高いものとされている。

今回の報告書問題の発端は、まさにこの紛れもない家計の実態をカラー・グラフでどぎつく「赤字」としてヴィジュアルに示したプレゼン手法にある。

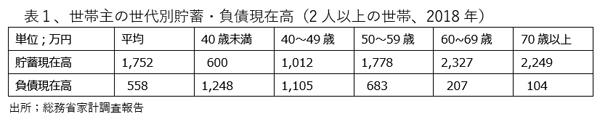

もっとも、世代別の貯蓄と負債残高についての統計によると、70歳以上の世帯平均の貯蓄高は2,249万円、負債高が104万円となっている。報告書にも、高齢者世帯が保有する金融資産は2,000万円を上回っていると明記されており、平均値でみるかぎり、老後に必要とされる蓄えが2,000万円であれば、不足はしていない。(表1)

ただし、図1の家計収支の支出項目をつぶさにみると、月26万円で生活できるのか、疑問も湧いてくる。たとえば、住居費の月1.3万円は少な過ぎる。自己保有の住宅でも維持補修費にもっと掛かり、賃借であれば、月5万円程度は最低必要とされる。

金融庁の事務局が用意した原資料では、蓄えの必要額を3,000万円としていたが、表1に示された貯畜額に抑えるべく、図1のモデル世帯の収支に入れ替えたとの報道もあり、2,000万円は必要最低額とみてよかろう。

平均値の議論ではなく、所得や資産の格差解消を政策課題に

金融庁の報告書は年金制度のあり方にはいっさい触れていないものの、所得と資産の平均値のみを議論の前提に掲げた点が批判の対象となっている。

審議委員の一人であった駒村康平慶応大教授も「批判の背景には格差問題があるだろう。大企業の正社員だった所帯の平均貯蓄は2,000万円を下回っているわけではない。(中略)ただ、資産のない人の気持ちに配慮できたかというとそうではなかった。自助の応援をするのではなく、いま自助が難しい人に目配りしなかったのが反省点だ」ときわめて率直に語っておられる(2019年6月21日付け日経紙朝刊)。

現に高齢者の金融商品保有額の分布をみると、70歳代以上の2人以上世帯のうち、30%は2,000万円以上の金融資産を保有しているのに対し、30%は資産ゼロである。(図2)

ニッセイ基礎研のレポートでは、所得階層別に老後の必要資産額を推計、年収500~750万円の中間層では3,200万円(消費支出額を10%落とした場合には2,100万円)の蓄えが必要としている。(表2)

ただ、この表は定年で退職した正社員のみを対象としており、非正規社員や無職者は入っていない。格差解消に向けての年金政策は、非正規社員の退職者と無資産の高齢者に絞って立案するしかない。

喫緊の年金政策は年金支給開始年齢の70歳への引上げ

公的年金制度は賦課方式を採っており、現役世代から徴収する年金保険料と税金で、高齢者への年金支払いが賄われている。GPIFの保有する基金は積立方式時代の余剰金であって、所要額の1割程度をカバーしているに過ぎない。

いっぽう、人口構成推移を見ると、平均寿命がこの半世紀で15歳ほど伸びた結果、15~64歳を生産年齢人口とした場合には、2050年には生産年齢人口と高齢者・子供の従属人口が同数となり、前者が後者を扶養することは到底不可能となる。

そこで、公的年金に「マクロ経済スライド」という分かりにくい調整方式が2004年に導入されて、物価が上昇しても年金の支払額は物価上昇率以下に抑えるようになっている。この効果で、将来の経済状況次第ながら、30年後には厚生年金の受取額は2割、現在でも月6.5万円が最高額の国民年金は3割程度減るものとみられている。

現行のまま、65歳以上への給付を継続すれば、大幅な増税なしでは、年金制度全体が将来的に持続不可能であるのは目に見えている。

破綻を回避するには、早急に支給開始年齢を70歳以上に引き上げなければならない。

国際比較でみても、主要先進国の中で平均寿命がもっとも長い日本の年金支給開始年齢が一番早いのはおかしい。わが国の公的年金平均受給期間は米国より6.4年、英独に比しても5年内外長い現状は異常である。(表3)

私的年金への強制加入の義務化

厚生年金と国民年金の公的年金だけでは老後の生活費を賄うことはできないので、その補完措置として企業型確定拠出年金(DC)、個人型確定拠出年金のiDeco、積立NISAなどの積立方式での非課税扱いの私的年金制度を大幅に拡充・整備し、生産年齢世代の全国民に加入を強制すべきである。

公的年金を提供していない企業などに雇用されている勤労者については、正規・非正規を問わず、毎月の給与の5%程度の私的年金への積立を強制し、その積立額と同額を雇用主が拠出することを義務化すべきと考える。

私的年金の種類は多様である方が望ましいが、基本的なルールは共通化し、総額2,000万円程度までの非課税積立限度を設定すべきである。賦課方式の公的年金に加えて積立方式の私的年金を増やすことで、国民の安心感は高まる。

英国では2008年年金法で、2018年までにすべての企業に私的企業年金への自動加入を強制、従業員と雇用主に給与の最低8%拠出を義務化した。「揺りかごから墓場まで」を標榜していた英国の生涯福祉が公的保障一本から私的保障との併用へ転換したのは示唆に富む改革である。

社会保障は「受益」と「負担」のバランスで安定

この二つの改革の必要性は研究者の間では議論されているものの、政治家は与野党ともにタブー視して、議論のテーブルにも載せない。

まずは、年金だけではなく、医療・介護などを含めた福祉の受益と負担のバランスをどうとるのか、充実したサービスを高い税金・保険料を支払っても受けたいと考えるのか、低福祉・低負担を望むのか、国民の選択を明確に掴む要がある。

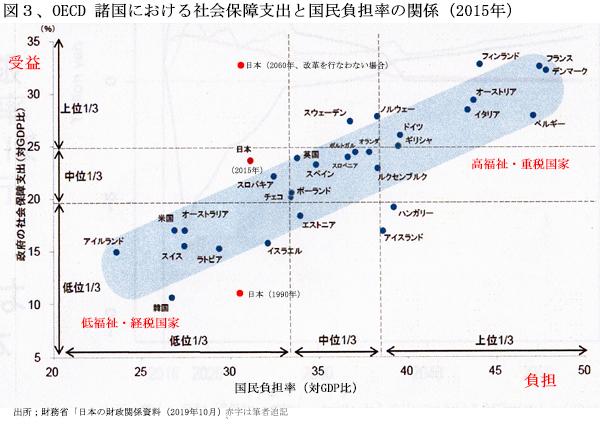

国際比較でも、高福祉・重税の北欧諸国と低福祉・低税金の米国・オーストラリア・スイスなどの隔たりは大きい。(図3)

高齢化の先端を走っている日本は、現状は中福祉・低負担であり、このまま社会保障改革を行なわないとすれば、将来的には高福祉・低負担というおよそ考えられない状況となる。公的年金や医療保険サービスを抑制しなければ、財政は破綻して社会保障制度も崩壊せざるを得ないのは目に見えている。

(日本個人投資家協会 副理事長 岡部陽二)

(2019年8月1日発行、日本個人投資家協会機関誌「ジャイコミ・投資の羅針盤」2019年8月号所収)